こんにちは。みそら税理士法人 中谷です。

令和5年10月1日よりインボイス制度が始まりました。

制度開始を機に、今まで消費税を納める義務のなかった免税事業者の方々も課税事業者となるケースが増えています。

免税事業者がインボイス制度を機に課税事業者となった場合、「2割特例」という負担軽減措置が設けられています。

今回は、その「2割特例」について記載致します。

【適用対象者】

2割特例の適用対象者は、インボイス制度を機に免税事業者からインボイス発行事業者となった事業者です。

そのため、インボイス発行事業者の登録を受けていない場合には、2割特例の対象となりません。

また、基準期間(個人:前々年、法人:前々事業年度)における課税売上高が1,000万円を超える場合等、インボイス発行事業者の登録と関係なく課税事業者となる場合や、課税期間を1か月または3ヶ月に短縮する特例の適用を受ける場合等については、2割特例の対象とはなりません。

※2割の特例の適用ができない課税期間の詳細につきましては、国税庁HPインボイスQ&A 2割特例の適用ができない課税期間 及び 2割特例の適用ができない課税期間②をご参照ください。

※国税庁HPに、令和5年申告時の個人事業者向け インボイス発行事業者の「2割特例」適用可否フローチャートが掲載されています。

【適用期間】

令和5年10月1日から令和8年9月30日までの日の属する各課税期間となります。

免税事業者であった個人事業者が令和5年10月1日よりインボイス発行事業者となった場合、令和5年、令和6年、令和7年、令和8年の申告が対象です。

【計算方法】

売上税額×20% が納付税額となります。

【適用のための手続き】

申告書に2割特例で計算した納付税額を記載し、2割特例適用欄にチェックを入れることで適用することができます。

事前の届出は不要であり、2年間の継続適用といったルールもございません。

【簡易課税制度との相違点】

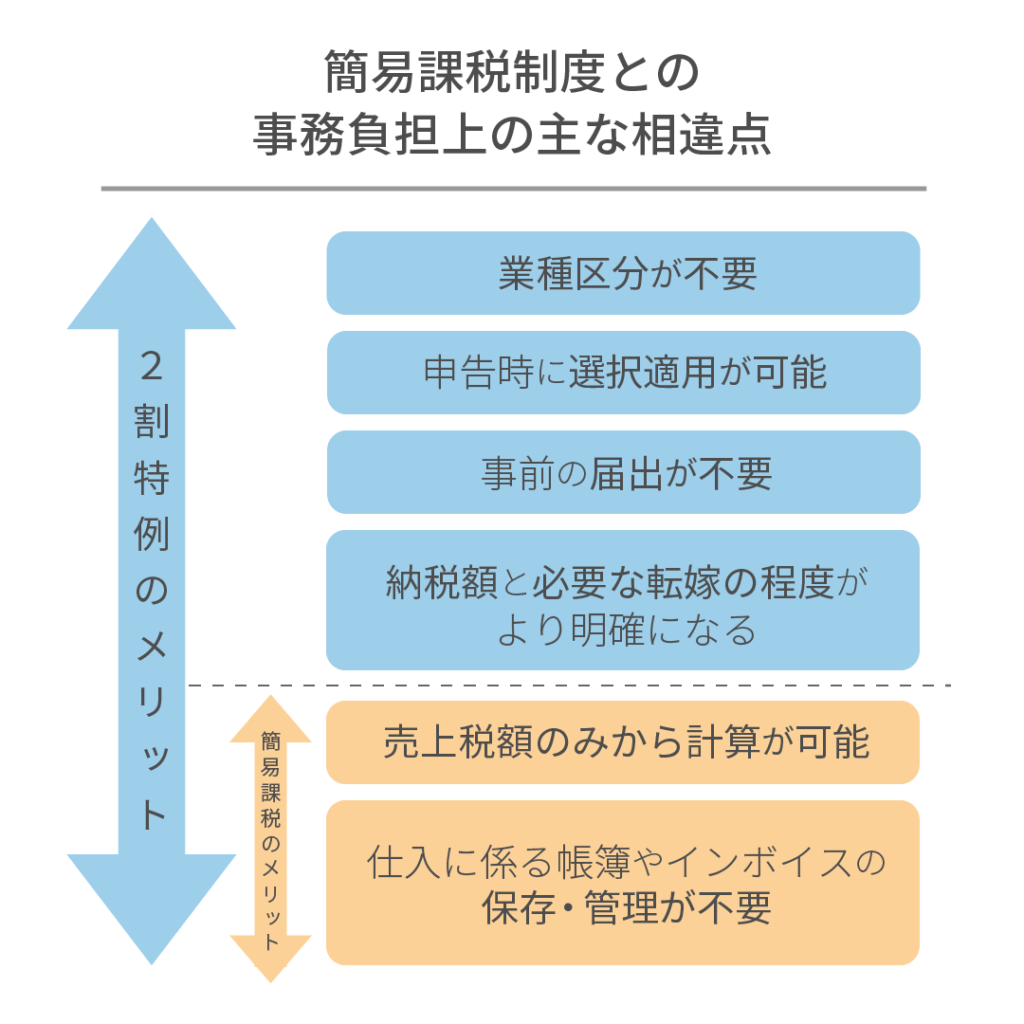

簡易課税制度と違い業種区分が不要ですので、2割特例を適用すれば売上・収入を税率ごと(8%・10%)に把握するだけで申告書の作成が可能です。

また、前述した通り、事前の届出も不要です。

主な相違点は下記図の通りとなります。

【さいごに】

消費税は毎年のように改正が入り、複雑化してきています。

2割特例のような負担軽減措置が適用できる場合もございますので、お困りの際は是非弊社に一度ご相談ください。

経営支援、資金調達、相続、助成金に強い「みそら税理士法人」「みそら社会保険労務士法人」ブログ