この記事では、「高齢になって引退したいと思っているが後継者が見つからない。かといって廃業すると従業員や顧問先に迷惑がかかる。どうしたらよいか」というお悩みを抱えている税理士事務所の所長先生や、「将来的には親が経営している税理士事務所を継ぎたいと思っているが、事業承継にはどのような方法があるかを知りたい」という勤務税理士の方に向けて、税理士事務所の事業承継・M&Aのポイントを解説します。

税理士事務所の事業承継には、M&A(合併・事業譲渡)、贈与、相続の3つの方法があります。

M&Aで事業承継を行う場合のポイントは、①信頼できるアドバイザーを見つける、②M&Aの優先事項を整理する、③顧問先・従業員へ丁寧かつタイムリーに説明する、の3点です。

贈与で事業承継を行う場合のポイントは、①候補者の選定を早期に行い、候補者へ早めに打診する、②個人版事業承継税制の適用準備を行う、の2点です。

相続で事業承継を行う場合のポイントは、①誰に事業を継がせるかを記載した遺言書を作成する、②個人版事業承継税制の適用準備を行う、の2点です。

目次

事業承継・M&Aの方法

3つの方法

税理士事務所の事業承継には、次の3つの方法があります。

M&A(合併・事業譲渡)

M&Aによる合併・事業承継は、事業承継の相手方(売却先)が第三者の場合に多く採用される方法です。M&Aを行うことにより、先代の所長は合併や経営権譲渡の対価として現金を得ることができる上、身内(親族や事務所の従業員)から次の所長を選んで育てなければならないというプレッシャーからも解放されます。事業承継の方法はいくつかありますが、税理士法人の場合は合併、税理士事務所(個人事業)の場合は事業譲渡によって行われるケースが多くあります。

贈与

贈与による事業承継は、事業承継の相手方が身内(親族や事務所の従業員)である場合に多く採用される方法です。贈与を行うことにより、先代の所長は自らが選んだ後継者を育てながらソフトランディングな事業承継をすることができるため、事業承継による既存の顧問先や従業員への影響を最小限に留めることが可能です。また、税理士事務所(個人事業)である場合は、「個人版事業承継税制」の適用を受けることによって、事務所用の土地建物等に対する贈与税の納税猶予を受けることが可能です(税理士法人の場合は、法人版事業承継税制の適用を受けることはできません)。

相続

相続による事業承継は、贈与と同じく事業承継の相手方が身内(親族や事務所の従業員)である場合で、かつ先代の所長が事故や急病で亡くなったとき等に行われます。相続による承継の場合は、「先代所長の死亡」というやむを得ない事情によって生じるため、事業承継に対する顧問先や従業員の反発は少ないことが想定されます(顧問先や従業員への影響はあるので、顧問先や従業員の離反を招く恐れは大いにあります)。なお、相続人は、先代の所長が税理士法人を経営していた場合は当該税理士法人の出資持分の払戻請求権を相続し、個人事務所を経営していた場合は事業用の資産等を相続します。

ここまで、税理士事務所の事業承継の3つの方法について、それぞれの概要を解説しました。次に、3つの方法のメリットとデメリットを解説します。

方法ごとのメリット・デメリット

3つの方法につき、先代の所長から見たメリットとデメリットは下表のとおりです。

| ケース別 | メリット | デメリット |

|---|---|---|

| M&A(合併・事業譲渡) | ●譲渡益が出れば多額の現金を得ることができる可能性もある(創業者利益) ●すっぱりと引退できる | ● 顧問先や従業員の反対がありうる ● 先代の所長に課税関係が生じる |

| 贈 与 | ●ソフトランディングな事業承継ができる ●先代の所長は後継者を自分の意思で確実に選任できる上、後継者の指導もできる ● 個人版事業承継税制を使えば少ない税負担で次の世代に事業を承継できる | ●先代の所長が創業者利益を享受できない ●引退に時間がかかる |

| 相 続 | ●顧問先や従業員の反対は少ない ● 税制をうまく使えば少ない税負担で次の世代に事業を承継できる | ●先代の所長が創業者利益を享受できない ●相続人、顧問先、従業員に迷惑がかかる可能性もある(特に遺言書がない場合) |

M&Aについて、M&Aによる事業承継のメリットは、先代の所長が多額の現金を得られる可能性がある点と、すっぱりと引退できる点です。事業承継の対価として現金を得られる点は贈与や相続にはないメリットであり、多額の現金を得ることができれば豊かな老後を過ごすことができるようになるでしょう。一方で、ほとんどのM&Aは第三者との間で行うので、顧問先や従業員の中には「身売りされた」「よそ者が入ってきた」という感想を抱き、こういった人々が事務所から離れていく可能性があるというデメリットもあります。

贈与について、贈与による事業承継のメリットは概要説明の章で解説したとおりです。贈与にはこうしたメリットがある一方、先代の所長が事業承継の対価を得ることができない点や、後継者が育って引退できるまでに時間を要する可能性がある点といったデメリットもあります。

相続について、相続による事業承継のメリットは概要説明の章で解説した点の他に、相続税の各種控除や非課税枠を使えば少ない税負担で後継者にバトンをつなぐことができるという点もあります。一方、

贈与と同じく先代の所長が事業譲渡の対価を得ることができない点や、突然の相続で相続人、顧問先、従業員に迷惑をかけてしまう可能性がある(この可能性は個人事務所である場合は顕著です)点といったデメリットもあります。

以上、3つの方法のメリットとデメリットを解説しました。次に、事業承継をする場合のポイントについて、3つの方法ごとに解説します。

M&A(合併・事業譲渡)で事業承継を行う際のポイント

M&Aで事業承継を行う際に気をつけたいポイントは次の3点です。

1点目について、M&Aで事業承継を行う際に最も重要なのは、信頼できるM&Aアドバイザーを見つけることです。アドバイザーに頼ることなくM&Aを行うパターンもありますが、先代の所長の独力ではM&A先を見つけられない、M&Aの手続きについて助言がほしい、提示された買収金額が適切かアドバイスを受けたいといった理由から、早期の段階からM&Aアドバイザーの関与を受けるケースも多くあります。

信頼できるM&Aアドバイザーを見つけることができれば、先代の所長が今回のM&Aで成し遂げたいことを十分理解した上で最善の方法で手続きを進めてくれるでしょうが、残念なことに全てのM&Aアドバイザーが信頼できるわけではありません。業界の中には、M&Aを強引に成立させようとしてくる人、不利な情報を隠す傾向にある人、あるいは誇張した表現を多用する人もいます。こうした人たちにアドバイスを依頼してしまうとM&Aの成功確率は大きく下がってしまうため、複数のM&Aアドバイザーと面談をして、最も信頼できそうな人に依頼するのがよいでしょう。

2点目について、M&Aがいつまでも成立しない売り手には、「M&Aの優先事項がはっきりしていない」という傾向があります。転職をする際に、給料、仕事内容、勤務地、将来性などの要素から優先順位をつけて応募しないと良い結果が得られないのと同じように、M&Aにおいても譲渡対価の額、M&Aまでの期間、従業員の雇用といった要素から優先順位をつけないと、いつまで経ってもM&Aは成立しません。一人だと上手く優先順位をつけられない場合はM&Aアドバイザーに相談することをおすすめします。

3点目について、M&Aの場合は顧問先や従業員の理解を得ることが難しいことから、贈与や相続の場合と比べてより丁寧でタイムリーな説明を行う必要があります。M&Aの作業は秘密裏に進めるため、顧問先やほとんどの従業員にとってM&Aは青天の霹靂です。特に重要な顧問先や従業員に対しては、M&Aの公表によって生じた不安や不信感を少しでも減らすことができるように、M&Aが公表されたその日に時間を取って説明するとよいでしょう。

M&A(合併・事業譲渡)で事業承継を行う際のポイントは以上です。次に、贈与で事業承継を行う際のポイントについて解説します。

贈与で事業承継を行う際のポイント

贈与で事業承継を行う際に気をつけたいポイントは次の2点です。

1点目について、贈与を行う場合は先代の所長が候補者を選定することができます。従来は税理士である親族(所長の子どもなど)を次の所長とすることも多くありましたが、親族に税理士がいない、子どもは税理士であるが事務所を継ぐ気はないといったケースも増えてきており、そうした場合は親族でない人を次の所長に選ぶことになります。後継者の選定で苦労するのは、「先代の所長はA氏を後継者とするつもりだったが、A氏にはそのつもりがまったくなかった」というパターンです。このような事態を招かないためにも、後継者としたい人が決まったら、早い段階で打診をすることをおすすめします。

2点目について、個人事務所の事業承継を行う場合、後継者は事業にかかる資産(事務所の土地建物など)の贈与を受けることになります。この受贈に対しては原則として贈与税が課税されますが、平成31年度税制改正で導入された個人版事業承継税制の適用を受ければ納税が猶予されます。スムーズに事業承継をするためにも個人版事業承継税制の適用を検討したいところです。

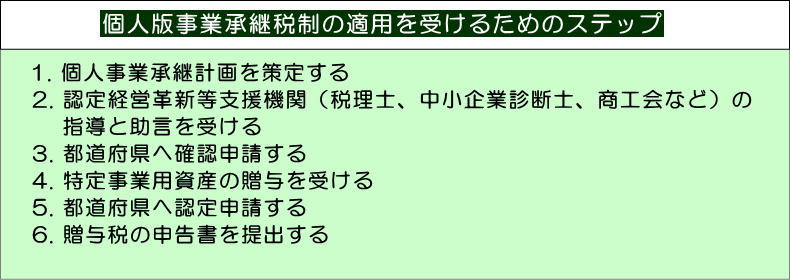

なお、個人版事業承継税制の適用を受けるためには次のステップを経る必要があります。

承継計画の策定や確認申請書類の作成にはある程度の時間が必要なので、後継者候補が決まったら準備に取り掛かることをおすすめします。贈与で事業承継を行う際のポイントは以上です。最後に、相続で事業承継を行う際のポイントについて解説します。

相続で事業承継を行う際のポイント

相続で事業承継を行う際に気をつけたいポイントは次の2点です。

1点目について、先代の所長の急死によって予期せぬ相続が発生した場合において、遺言書がないときや、遺言書があったとしても誰に事業を継がせるかの意思表示がなかったときは、後継者争いが発生してしまうリスクがあります。「自分はまだ若い。まだまだ事業を後継者に任せるつもりはない」とお考えの所長も、万一の場合に備えて「誰に事業を継がせるか」を記載した遺言書を作成することを強く推奨します。

遺言書には、公正証書遺言、自筆証書遺言、秘密証書遺言の3種類があり、実務上は公正証書遺言と自筆証書遺言が多く使われます。公正証書遺言には「確実だが費用と手間がかかる」という特徴が、自筆証書遺言には「安価だが遺言書の法的要件を満たしていないとして遺言書が無効になるおそれもある」という特徴があります。自筆証書遺言の使い勝手の悪さは、近年導入された「自筆証書遺言書保管制度」を使えば大きく解消できるため、保険の意味でも自筆証書遺言を作成しておくとよいでしょう。なお、遺言書で後継者に指名する人に対しては、後継者となるつもりがあるかの意思確認を事前に行うようにしましょう。

2点目は贈与の場合と同じです。贈与だけでなく相続においても個人版事業承継税制の適用を受けることは可能ですので、「事務所を子どもに継がせるか、第三者に売却するか現時点では決めていない」という場合であっても、ひとまず個人版事業承継税制の適用を受けるための手続きを進めておくことを推奨します。

まとめ

以上、税理士事務所の事業承継・M&Aのポイントを解説しました。

円滑な事業承継を行うためには、信頼できる相談相手を見つけることと、できる限り早期に動くことが重要です。「事業承継はまだまだ先」とお考えの方も、顧問先や従業員に迷惑や心配をかけないためにも、今から事業承継について真剣に考えてみてはいかがでしょうか。

みそら税理士法人では、事務所の引き継ぎをご検討の先生のサポートを行っております。お気軽にご相談ください。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。