多くの企業が信用保証協会の融資を利用していますが、中には「保証協会付融資が思うように利用できない」「信用保証協会との付き合い方がわからない」という方も少なくないと思います。信用保証協会付融資では、最終的に協会の判断が融資の成否に直結するため、信用保証協会の姿勢や企業判断の考え方を理解することは、非常に重要といえます。

この記事では、信用保証協会の概要や融資を受けやすくするための対策について解説いたします。

目次

信用保証協会とはどんな機関か?

信用保証協会の仕組み

信用保証協会は、信用保証協会法という特別法にもとづき、中小企業や個人事業主、創業者を対象として、円滑な資金調達を支援することを目的に設立された公的機関です。創業者や中小企業などは大企業に比べて信用力が低いため、通常の金融機関から融資を受けるのが難しい部分があります。

また、これらの企業が融資を受けるには、担保や保証人が必要となるのが一般的です。しかし、公的機関である信用保証協会が公的な保証人となって融資の保証人となることで、金融機関からの借入れをしやすくすることができます。

また、信用保証協会の保証を得られた場合には、融資先の企業が事業者の倒産などにより返済が困難になった場合でも、信用保証協会が金融機関に残債を代位弁済(肩代わりして返済)するため、金融機関は安心して融資をすることができます。なお、信用保証協会は、47都道府県と4市(横浜市、川崎市、名古屋市、岐阜市)にあり、企業に対して地域密着型の保証業務を行っています。

信用保証協会の仕組み

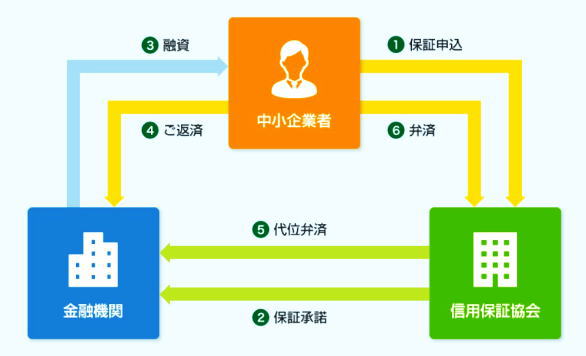

信用保証制度は、基本的に中小企業、金融機関、信用保証協会の三者が当事者となり、下図のような仕組みで保証を行うものです。

① 保証申し込み・・・信用保証協会、または金融機関へ融資の保証を申し込む。

② 保証承諾・・・信用保証協会が審査をし、保証の諾否を決定する。

③ 融資・・・保証承諾後、金融機関が融資を実行する。

④ ご返済・・・金融機関へ借入金の返済をする。

⑤ 代位弁済・・・融資をした企業の返済が滞った場合、信用保証協会が企業に代わって金融機関へ借入金の弁済をする。

⑥ 弁済・・・企業は代位弁済された借入金を信用保証協会へ返済する。

このように信用保証協会の保証のついた融資を利用する場合には、貸出先の金融機関だけでなく、信用保証協会の保証の承諾が必要となります。そのため、金融機関の承諾が得られても、その後の審査で信用保証協会の承諾が得られない場合は、融資がされないことに注意が必要です。

信用保証協会の利用方法

信用保証協会は中小企業の融資について保証をするという役割を果たしますが、その方法は大きく分けて2つあります。

1 信用保証協会から保証のみを受ける方法

まず一つ目が、「企業が直接、信用保証協会から保証のみを受ける」という方法です。

信用保証協会には、企業向けに豊富な保証のメニューが用意されていることから、企業はその中から自分で利用したいと思う保証を選んで、信用保証協会へ申込みをします。審査の結果、保証をうけられることとなった場合には、信用保証協会から「保証承諾書」という保証の額や返済金、金利などの条件が記載された書類が発行されるため、これを自分で融資を受けたいと思う金融機関へ提出して融資の申込みをします。

2 制度融資を利用する方法

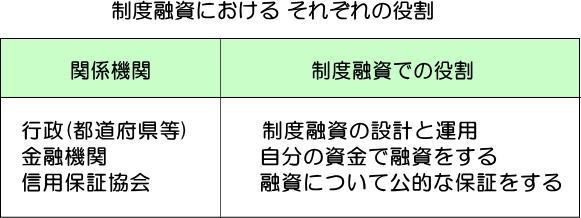

「制度融資」とは、都道府県や市町村などの自治体と信用保証協会および市中の金融機関が一体となって中小企業や創業者が借入れをしやすくするための、いわばパッケージ型の融資制度です。それぞれの役割は、以下のとおりとなります。

制度融資は、郵便局を除くほぼすべての金融機関で利用できるため、自分の気に入った金融機関を窓口として使うことができます。このどちらが利用しやすいかといえば、基本的には制度融資をおすすめします。

なぜなら、通常の保証を利用した場合には、「信用保証協会へ保証を申し込む→金融機関へ融資を申込む」といった二度手間となりますが、制度融資の場合には窓口となる金融機関に申し込むだけで手続きができるからです。

またその他にも、制度融資の場合にはこれを主宰する自治体によっては保証料の補助が利用できる場合がある。在住地や業歴によって融資額が優遇されるなどのメリットがあります。

このようなことから、単に保証をうける場合よりも制度融資を利用した方が、利便性やメリットが大きいといえます。ただし、制度融資の中には自分の融資に適した制度がないという場合もあるため、このような場合には「保証制度」を利用した方がよいケースもあります。

制度融資を利用する方法

制度融資の申込みやその他の手続きは、以下のとおりとなります。

1 金融機関選択と申込みの打診

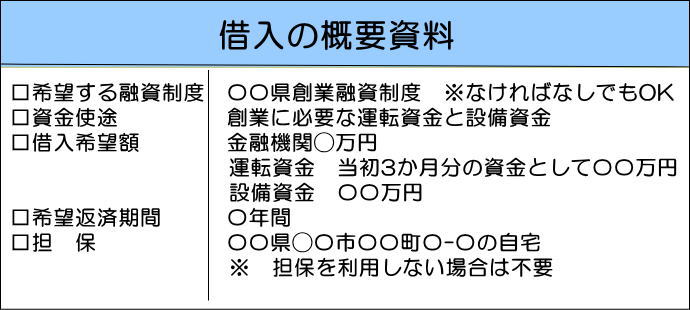

制度融資を利用する場合には、まずは自分で利用したいと思う金融機関へ申込みの打診をします。この際には、身分証明書、借入れの概要をまとめた資料、決算書、法人の場合には登記事項全部証明書などを持参すると、その後の手続きがスムーズとなります。

なお、借入れの概要をまとめたものとして、次のような資料を準備しておくとよいでしょう。

2 金融機関による審査

必要資料を提出後、金融機関で融資の申込みを引き受けるかどうかの審査が行われます。問題ない場合にはその後の手続きが行われますが、内容によっては、この時点で引き受けを断られることもあります。(この場合には、他の金融機関で同様の手続きをすることとなります)

3 金融機関への申込み

上記の調査の結果、融資の引き受けが了解されたときには、金融機関から申込証や個人情報の取得の同意書などが交付されるので、これに記載し、必要書類を添えて申込みをします。

4 信用保証協会による審査と通知

金融機関での審査が終了した後、必要資料が信用保証協会へ送られ、信用保証協会による調査が行われます。信用保証協会は「保証承諾」、「一部承諾」、「否決」のいずれかの判断をし、その結果を金融機関へ通知します。

5 融資の実行

信用保証協会から「保証承諾」または「一部承諾」の通知があった場合には、金融機関はその内容に応じた融資の実行手続き(入金手続き)を行います。

信用保証協会利用のメリットとデメリット

信用保証協会の利用には、メリットだけでなく、いくつかのデメリットもあるため、利用する際にはこれらを十分に理解しておく必要があります。

信用保証協会を利用するメリット

1 融資の利用枠が拡大する

一般的に中小企業や創業者が利用できる融資には、日本政策金融公庫などの政府系金融機関の融資、市中の金融機関によるプロパー融資、そして信用保証協会付融資の3種類があります。しかし、政府系融資だけを利用した場合には、利用できる融資額に限度があることや、一度融資を受けてからはしばらく借入れができなくなるなどの問題があります。

また、銀行等のプロパー融資については、企業に一定以上の取引実績や財務内容、信用力が必要となるため、簡単に利用することができません。この点、信用保証協会では、中小企業等でも普通保証2億円、無担保保証8,000万円、無担保無保証人保証2,000万円の保証を利用することができるため、利用できる融資の範囲を広げることができます。

2 金融機関との信頼関係を築くのに役立つ

日本政策金融公庫などの政府系金融機関には、独自の口座がないため、入金や振り込みなどの手続きをすることができません。しかし、信用保証協会付の融資では、自分が利用したいと思う金融機関の口座を通じて融資を受けることができるため、その後の返済だけでなく、振り込みなどの各種取引をすることができます。

また、複数の銀行等を利用して融資を受けることもできるため、取引先金融機関の拡大や信頼関係の強化に役立ちます。

3 さまざまな種類の保証を選択することができる。

信用保証協会には、小口零細企業保証制度、創業保証、経営力強化保証制度、借換保証制度など、さまざまな種類の保証制度が用意されています。そのため、利用者のニーズにあわせた適切な保証制度を選択することができます。

4 通常の金融機関の融資よりも有利な条件で利用できる

銀行等のプロパー融資は借入れのハードルが高いだけでなく、はじめのうちは融資額があまり大きくなかったり、返済期間も短いのが一般的です。また、金利やその他の条件は、借入人の信用力に応じて決まるため、中小企業などでは不利な条件となりやすくなります。

しかし、制度融資では、企業の規模や実績に係わらず、融資額や返済期間、金利などの条件がすべて一律となっており、その内容も長期間、低金利といった中小企業に配慮されたものとなっています。

5 法人代表者以外の保証人の必要がない。

信用保証協会の保証や融資を利用する場合には、個人事業主の場合は申込人以外の保証は必要ありません。また、法人が利用する場合には、原則として、法人の代表者以外の連帯保証人は不要となります。

信用保証協会のデメリット

1 必ずしも保証がされるわけではない。

信用保証協会の保証は協会による審査により決定されるため、申込みをしても必ずしも保証が得られるわけではありません。とくに、信用保証協会の保証の残高が大きい、過去の返済に遅れがあるなどの場合には、原則として保証をうけることができません。

また、風俗営業店やパチンコ店、ラブホテルなどの一定の業種については、はじめから保証の対象外となっています。なお、信用保証協会の保証が受けられた場合でも、その窓口となった金融機関の事情や判断によっては、融資がされないこともあります。

2 地域によって制度の内容や審査の対応が異なる。

信用保証協会は、基本的に都道府県ごとに設立された団体のため、保証制度の内容も都道府県または市区町村ごとで異なります。そのため、A県では取り扱っている保証制度がB県にはないということもあります。したがって、利用の際には自分の都道府県や市区町村ではどんな種類の保証や制度融資があるかをあらかじめ確認しておく必要があります。

なお、このように信用保証協会は各地域ごとに設立された団体であることから、保証の審査の基準や傾向も異なっています。例えば東京などの大都市では比較的大きな金額の保証でも認められやすいですが、地方ではその額が少なくなる傾向があります。また、融資の審査でもA県では問題ないが、B県では保証の対象とならないというケースもあります。

このように信用保証協会には制度内容や審査傾向について、かなりの地域差がある点が、日本政策金融公庫との大きな違いといえます。

3 原則として。

債務免除を受けることができない。民間の金融機関からプロパー融資を受け、返済が不可能となった場合には、金融機関側では、その債権をサービサーに譲渡する、債務免除をするなどの処理をすることができます。

これにより金融機関では不良債権を帳簿から消すことができ、また、債務者側では「サービサーと交渉して額面よりも低い金額で買いとることができる(これにより債務を消滅させることができる)」、「債務免除により支払いを免れることができる」などが可能となります。

しかし、信用保証協会が代位弁済をした場合、その原資は税金であるため、信用保証協会側としては安易にこれらの行為をするのは税金の無駄遣いとなってしまうこととなります。そのため信用保証協会が残債の債務免除に応じることはほとんどなく、仮にこれをする場合には難易度の高い条件や手続きが必要となります。

4 返済ができない場合には代位弁済される

信用保証付融資の返済ができなくなったときには、信用保証協会により代位弁済が行われます。代位弁済の内容については、詳しくは後述の「代位弁済とは?」をご参照ください。

5 金利とは別に信用保証協会がかかる

信用保証協会を利用する際には、金利とは別に一定の保証料が必要となります。この保証料は、以前は一律となっていましたが、現在では利用する企業の信用力に応じて個別に設定されています。保証料の料率は1%前後というのが一般的ですが、企業の財務状況や信用度により変化します。

このように保証協会を利用する場合には、それが保証のみを受ける場合でも、制度融資を利用する場合でも、いずれにしても一定の保証料が必要となります。

6 事務所が所在する都道府県または市区町村の制度しか利用できない。

制度融資の場合、利用できるのはその企業の事務所所在地がある都道府県また市区町村となります。そのため、東京都にある企業は、埼玉県や千葉県の制度融資を利用することはできません。また、千代田区の会社については、同様に他の区の制度融資は利用できないこととなります。

このように会社の事務所がどこにあるかによって使える制度融資が決定されるため、創業時においてどの場所で開業するかは、重要な問題となります。ただし、東京に本店があっても、他県に支店がある場合には、その支店の所在する都道府県の制度融資を利用できる場合があります。

信用保証協会の保証が受けられない場合

以下のような場合には信用保証協会の保証をうけることができません。

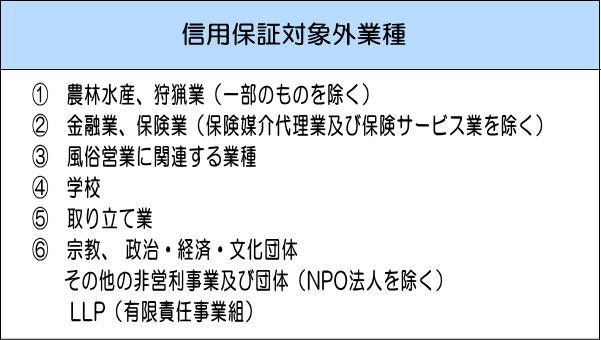

一定の業種に該当する場合

以下のいずれかの業種に該当する場合には、政策的な理由から信用保証協会の保証を利用することができません。

※ これを「信用保証対象外業種」といいます。

なお、NPOは、以前は保証対象外となっていましたが、現在では保証をうけることができるようになっています。ただし、LLPについては、現在も保証をうけることはできません。

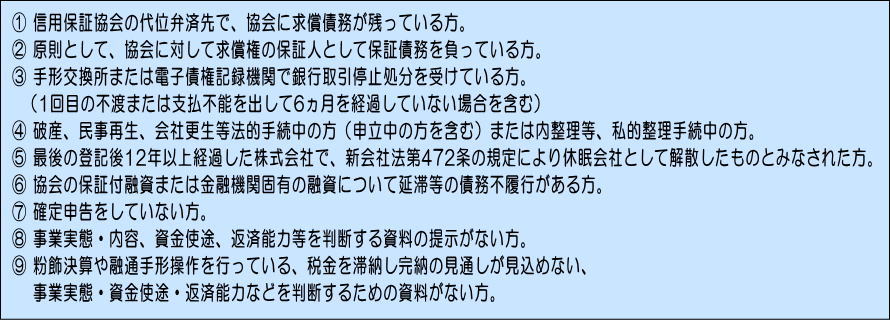

一定の条件に該当する場合

以下のいずれかに該当する企業については、信用面から信用保証協会の保証を利用することができません。

これらの条件の中でも、とくに⑦の確定申告をしていない場合や⑨の税金の完納をしていない場合などは、これだけで保証が受けられなくなることに注意してください。

代位弁済とは?

「代位弁済」とは、信用保証協会の保証付きで融資を受けて、その返済ができなくなったときに、同協会が金融機関に代わって弁済をする制度のことをいいます。これにより、それまでの金融機関への支払い義務は信用保証協会へ移転するため、以降は信用保証協会に対して弁済していくこととなります。

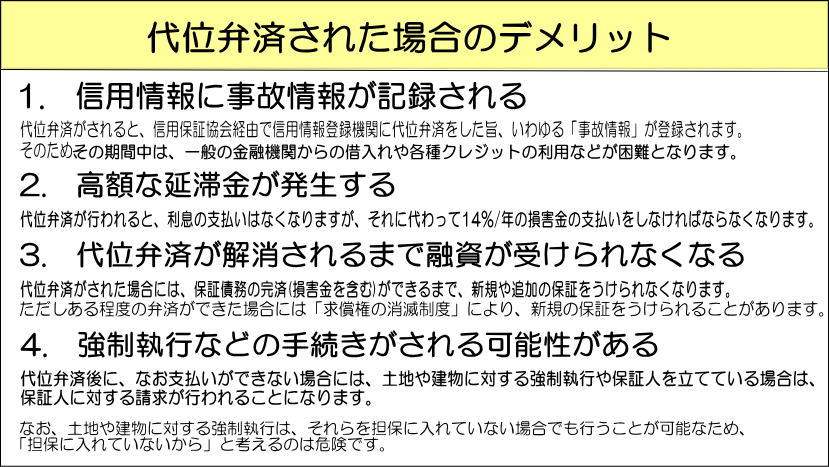

通常、保証協会付融資について「3回以上の支払いの延滞」または「90日以上の支払いの延滞」が生じた場合には代位弁済となります。代位弁済がされた場合には、次のようなデメリットが生じます。

以上のように、信用保証付融資について一定期間以上の滞納が続いた場合には代位弁済が行われ、さまざまな不利益を被ることとなります。とくに、信用情報機関への事故情報の登録や、土地や建物への強制執行などがされると事業そのものを継続できなくなる可能性があります。

そのため、保証協会付融資の返済は極力遅らせないようにし、もし、支払いが難しくなった場合にはリスケジュールなどを利用して、返済額を減らすなどの対策をするようにしましょう。

信用保証協会と上手に付き合うためのポイント

信用保証協会の信用を得るには、次のような対策が有効となります。

窓口金融機関との関係を良好に保つ

信用保証協会は中小企業の融資について公的な保証をする機関ですが、実際の取引において前面に出てくることはあまりなく、その融資の対応は窓口となる金融機関が行うことがほとんどです。そのため、信用保証協会との関係をよくするためには、まずは窓口となる金融機関との関係を良好に保っておく必要があります。

通常、融資の審査では、金融機関による審査の後に信用保証協会による保証の審査が行われますが、金融機関での審査結果や取引状況、評価などはすべて信用保証協会に送られます。信用保証協会ではこれらの情報をもとに最終的な判断をするため、この第一次的な情報の内容にネガティブなものがある場合には、当然、信用保証協会の評価も低くなることとなります。逆に金融機関との関係が良好な場合には、金融機関側から信用保証協会へ保証審査の後押しをしてくれたり、協会へ提出する資料の作成をサポートしてもらえることもあります。

このように信用保証付融資を利用する場合には、協会への対応に配慮するのは当然ですが、窓口となる金融機関との関係をよくしておくことも重要といえます。

自主的に財務内容などを開示する

信用保証協会の信頼を得るには、企業が自ら進んで財務内容などの情報を開示することが重要です。

通常の中小企業では、会計資料の作り方に問題がある、売上げや利益の操作をしているなどのケースが少なくなく、財務資料の提出にも積極的ではありません。そのためそれらの対応が金融機関による支援を妨げるとともに、融資審査の際においてもマイナスの要因となります。

実際、金融機関の支援を受けている中で、重要事項の秘匿や決算内容の粉飾などが発覚し、支援が打ち切られるということもよくあります。しかし、情報を積極的に開示、報告する企業はそれだけでも金融機関の信用が得やすくなるだけでなく、金融庁もこのような企業に対しては積極的に支援すべきとしています。

したがって、業績がよいときだけでなく悪いときも情報を開示し、金融機関と協調していくという姿勢を伝えることが信用を得るためには不可欠となります。

できるだけ事業計画書を作成する

信用保証付融資の申込みでは、原則、創業融資を除き、申込書を提出すれば事業計画書の提出をしなくともよいことがほとんどです。しかし、そのような場合でも、融資の成功率を上げたいのなら、できるだけ事業計画書を作成して提出することを強くおすすめします。

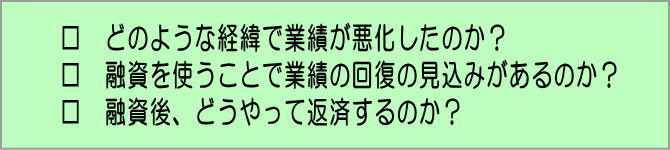

なぜなら、通常の借入申込書には希望額や返済期間、資金使途といった簡単な項目しか記載する箇所がないため、「なぜ、その融資が必要となったのか?」、「どうやって返済するのか?」などの細かい情報が伝わらないからです。また、事業計画書の提出は業績がよい企業だけでなく、悪化している企業が融資を受けるためにも役立ちます。

金融機関では、業績が悪化している企業から融資の申込みがあった場合

ということを重視します。

しかし、借入申込書だけではこれらがわからないため、通常は決算書や試算表、通帳、ヒアリングの結果などから判断しますが、事業計画書にはこれらの情報をまとめて記載できるだけでなく、具体的な解決案などを盛り込めば高評価となります。実際、この方法により、融資が難しいとされていた案件でも融資に成功している事例が数多くあります。

このようなことから、事業計画書を作成することは、金融機関だけでなく信用保証協会の評価を引き上げるために役立ちます。

制度融資を利用するときには、「創業融資」や「特別小口」から利用する

制度融資には多くの種類がありますが、その中でも最初に利用していただきたいのが、「創業融資」と「特別小口」です。なぜなら、この2つは他と異なり、「責任共有制度」の対象となっていないからです。

「責任共有制度」とは、中小企業への融資について、信用保証協会と金融機関がそれぞれリスクを共有する制度のことをいいます。通常の信用保証付融資では、融資先の企業が返済不能となったときには、信用保証協会が80%、融資をした金融機関が20%の責任を負うため、これが原因となって金融機関が融資に積極的にならないというケースがあります。しかし、創業融資や特別小口はこの責任共有制度の対象となっていないため、企業が返済不能や破綻した場合でも金融機関が100%の保証をうけることができます。

金融機関にとっては、リスクが少ないこれらの融資制度を利用してもらった方が融資をしやすくなるため歓迎されるとともに、申し込みの引き受けにも積極的になってもらいやすくなるという利点があります。

まとめ

信用保証協会は、中小企業や創業者といった信用力の低い企業の融資について公的な保証をする機関です。信用保証協会の保証をうけることで、中小企業などであっても比較的大きな金額を長期、低金利、無担保・無保証という有利な条件で利用することができます。とくに制度融資は、手続きが簡単に済み、保証料の優遇などが受けられることからおすすめです。

しかし、信用保証協会を上手に利用するには、キチンと情報を開示する、窓口となる金融機関と良好な関係を作るなどといった努力も必要なため普段からの取引でも注意しましょう。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

有利な融資条件での

資金調達を目指します。