経営をしていく中で、常に悩みのタネとなるのが資金調達です。資金繰りが苦しくなる理由としては、売上の低下や入出金のズレなどさまざまですが、融資ばかりに頼っているとすぐに使える枠がなくなってしまうため、安定して資金を確保するには幅広く調達の手段を知っておく必要があります。

この記事では、法人で利用できる資金調達の方法を中心に、それぞれの特徴やメリット・デメリット、審査を有利にするためのテクニックについて解説いたします。

目次

資金調達とは

資金調達とは、企業が事業をする上で必要となる資金を他から調達する行為のことをいいますが、これには資金使途や返済期間、調達の対象等から分類することができます。

資金使途から見た資金調達の分類

資金調達を資金使途から見た場合、「運転資金のための調達」と「設備資金のための調達」に分類できます。運転資金とは、「企業が通常の営業をしていく上で必要となる資金」のことをいいます。

しかし運転資金には、その用途に応じて「経常運転資金」、「増加・減少運転資金」、「季節性運転資金」などいくつもの種類に分かれるため、その中身に適した調達が必要となります。運転資金が必要となる理由としては、主に売上の入金と仕入れの支払いの時期のずれや棚卸資産の滞留があります。

これに対し「設備資金」とは、設備を購入するための資金です。運転資金が継続的に発生する資金であるのに対し、設備資金は一時的に発生するものであり、金額が大きくなりやすい、返済期間が長くなる、審査には設備の見積書が必要などの特徴があります。

なお、これらの資金の借り入れをする上で、重要となるのが「返済原資」です。通常、返済原資は、売掛金の入金や商品販売の利益となりますが、返済CF(キャッシュフロー)が返済額を上回っている必要があります。

運転資金については、今後の売上の目標などからこれを推測しますが、設備資金についてはその他に、「その設備がどれだけ稼働するのか?(スペック)」や、「償却期間はどのくらいなのか?」ということも重要な要素となります。

返済期間の長さから見た資金調達の分類

返済期間の長さから見た場合の資金調達には、「短期資金の調達」と「長期資金の調達」の2種類があります。

「短期資金」

1年未満に返済する必要がある資金のことをいいます。数か月後の支払いに充てるための「つなぎ資金」などが代表的なものとなりますが、それ以外にも法人税等の支払いのための「納税資金」、従業員への賞与の支払いに必要となる「賞与資金」、繁忙期の仕入れ代で必要となる「季節資金」などは短期資金となります。

短期資金は、3~6か月の短期間で返済するのが一般的であり、また、毎年同じような時期に需要が発生するといった特徴があります。そのため、借入れの手段も「手形貸付」や「手形割引」といった短期で返済するタイプの方法がよく使われます。

「長期資金」

返済期間が1年を超える資金となります。この代表的なものには、設備代金支払いのための「設備資金」がありますが、それ以外にもまとまった額の運転資金や、土地の購入資金などもこれに該当します。

調達方法から見た資金調達の分類

資金調達を調達の方法から見た場合、「エクイティファイナンス」と「デッドファイナンス」に分けることができます。

「エクイティファイナンス」

「株主資本」を意味し、企業が新株を発行して、株主資本として資金を調達することをいいます。エクイティファイナンスは、返済の必要がない資金調達方法であり、自社による増資の他、ベンチャーキャピタルやエンジェル投資家など他社からの出資を含みます。

エクイティファイナンスにより得た資金は、資本金の一部となります。原則、返済の必要がなく、自分の資金と同様に使用することができますが、一定の配当を支払わなくてはならない、出資の割合によっては経営へ関与される可能性が高まるなどの特徴があります。

「デッドファイナンス」

金融機関からの借入れや社債発行などにより負債を増やして資金を集める方法で、融資や社債等がこれに該当します。デッドファイナンスにより集められた資金は、貸借対照表上の負債に計上されます。また、調達の手段は多いものの、定められた期間内に利息を支払って元本の返済をしなければならないという特徴があります。

以上のように調達方法にはそれぞれ特徴があるため、その違いを理解し、事業方針にあったものを選択する必要があります。

融資や資金調達に強い法人設立方法

法人で事業をするためには、まず、法人設立手続きが必要となりますが、法人の設立の仕方によって融資や資金調達が有利になったり、逆に不利となったりすることがあります。そのため、法人による資金調達をスムーズに行うには、設立の際に次の点に注意する必要があります。

事業目的

会社の事業目的の中には、投資業、金融業その他風俗関連の営業(ラブホテルの営業を含む)などを入れないようにしましょう。これらはいずれも融資ができない業種のため、目的に入れてしまうと融資が出ない原因となったり、修正のための変更手続きが必要となってしまいます。

また、実際に行わない事業目的がたくさん登記されているような場合は、何をしているのかわからない会社と金融機関から警戒されるため、融資でも不利となります。したがって、融資ができないものだけでなく、実際に行わない事業は目的に入れないようにしましょう。

取締役や監査役

融資の審査では代表取締役の個人情報の確認がされますが、代表取締役だけでなく、取締役や監査役も審査の対象となります。

そのため、代表取締役には問題がなくとも、他の取締役や監査役の信用情報に問題がある場合には、それが原因で融資がNGとなることがあります。したがって、役員を選任するときには、それらの方の信用情報に問題がないかも確認する必要があります。

本店

会社の本店を自宅にした場合には、その場所の賃貸借契約書の確認がされますが、その際に用途が「住居」や「居宅」となっている場合には、法人の事務所として利用することができません。そのため、このような場合には、用途を「事務所」や「事務所兼居宅」と変更する必要があります。

また、制度融資を利用する場合には、その本店がある都道府県または市区町村の制度しか利用できません。そのため、隣の県や市の制度融資の方が有利でも、本店を移転しないかぎりその制度融資は利用できないため、融資を前提として法人を設立する場合には、本店の所在地をどこにするかということも重要となります。

資本金

法人の設立において、法務局では資本金の確認は通帳残高のコピーのみを見て行われますが、融資の審査ではそれが自己資金にあたるかどうかについても確認がされます。そのため、例えば300万円の資本金で設立した場合でも、そのうちの100万円が見せ金であったり、タンス預金から用意したものである場合には、自己資金は200万円と判定されることになります。

法人が使える資金調達方法

法人が利用できる資金調達の方法としては、次のようなものがあります

株式発行

法人のうち株式会社については、新たに株式を発行し、それを引き受けてもらうことで資金を調達することができます。このように新たに株式を発行することを「新株発行」、新株発行による資金調達を「増資」といいます。

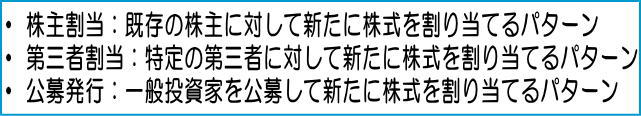

新株発行には、次の3つの種類があります。

どの方法による場合でも株式発行による資金調達では、融資のような元金や利息の返済義務がないため、集めた資金を自由に利用することができます。また、これにより、資本金が増加するため、財務面も改善されます。

ただし、通常は株式を引き受けてもらう先を見つけることが難しく、また、新株発行をした場合には、それにより一株あたりの株価が低下してしまうため、既存株主からの信頼が低下する、経営に介入される可能性があるなどのリスクがあります。

手持ち資産の売却による現金化

法人が不動産や株式などの有価証券を所有している場合には、これを売却することより、現金や自己資金を増やすことができます。この方法による資金調達には、「すぐに手続きに着手することができる」、「負債を負わずにできる」、「余剰な資産の整理ができる」といったメリットがあります。

ただし、不動産の売却には一定の時間がかかる、実際に売れるタイミングがわからないといった特徴があるため、資金が必要なタイミングで現金化できない可能性がある他、売却した不動産や動産が重要な資産である場合には、その後の生産力や競争力が低下する可能性があります。また、株式のように、売却の時期により売買価格が変動するものについては、売却時期を間違えると損失となります。

銀行・信用金庫等の融資(プロパー融資)

銀行や信用金庫では、法人に対して積極的に融資を行っているため、これら金融機関からの融資は有力な資金調達方法の一つとなります。なお、銀行等が信用保証協会などの保証をつけずに行う融資を「プロパー融資」といいます。プロパー融資には、「大きな額の借入れができる」、「低い金利で利用できる」、「保証料が不要」といったメリットがあります。

しかし、プロパー融資は金融機関側にとってリスクの高い融資となるため、ある程度の実績や信用力もしくは担保がある企業でないと利用することができません。そのため、創業者や取引年数の浅い中小企業では利用が難しいといえます。

政府系金融機関の融資

政府系金融機関にはいくつかの種類がありますが、法人が通常の資金調達をするうえで、最もおすすめできるのが日本政策金融公庫です。

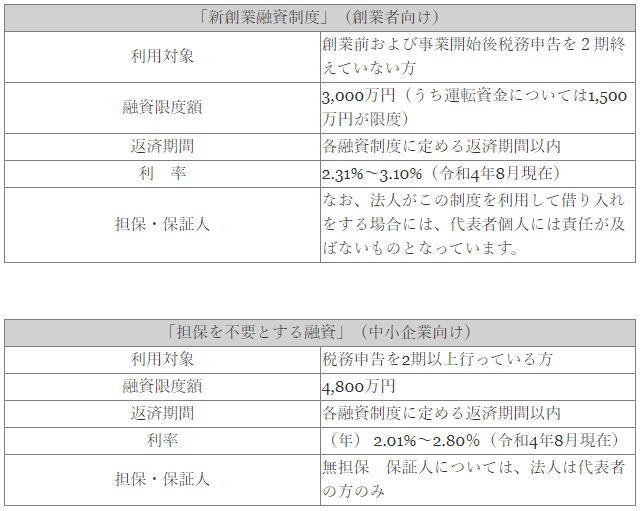

日本政策金融公庫は創業者や中小企業の資金調達をサポートする目的で設立された政府系金融機関のため、実績の少ない法人であっても、低金利、長期、簡単な審査といった有利な条件で借り入れをすることができます。また、日本政策金融公庫では、無担保無保証の融資を数多く扱っており、次のような制度は多くの法人で利用が可能です。

補助金・助成金の利用

補助金は、国や地方自治体が一定の事業に取り組む企業に対し、事業実施のための経費の一部を補助する制度です。その主な特徴は、一定の要件や審査に合格した企業のみを補助するということにあります。

一方、助成金のうち厚生労働省のものは、一定の要件を満たせる場合にはほぼ確実に受給できるという特徴があります。また、補助金が事業の種類を問わず幅広く行われているのに対して、厚生労働省の助成金は労働者の雇用や環境維持、育成に関して支給されるものが多いというところに違いがあります。

このように補助金や助成金は、返還不要の資金のため、ぜひ積極的に利用したい資金調達方法です。しかし、補助金については「誰もが採択されるわけではない」、「事業を完了させられるだけの自己資金が必要」、「申請に時間がかかる」などの特徴があるため、目先の資金繰りに利用することはできません。

法人が利用しやすい補助金・助成金としては、以下のようなものがあります。

制度融資の利用

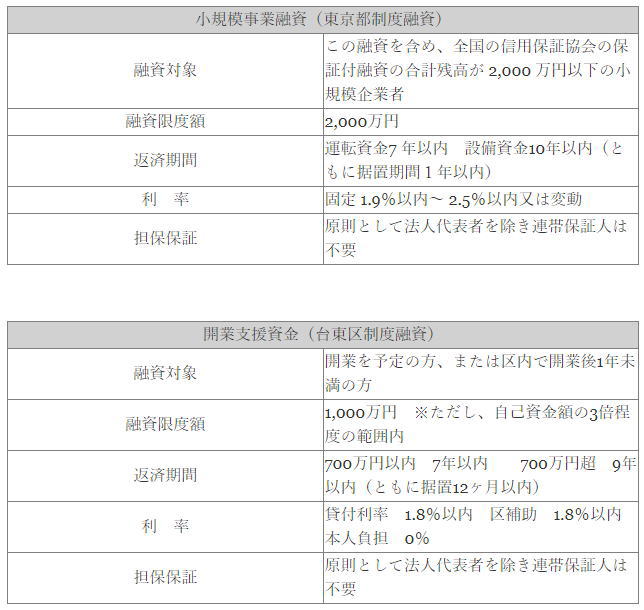

「制度融資」とは、都道府県や市区町村などの自治体と金融機関、および信用保証協会の3者が協調して行っている融資制度です。それぞれの役割としては、自治体が制度の設計・運用をし、金融機関は融資を行い、信用保証協会は公的な保証人となります。

制度融資は、利用の条件や金利、貸付期間などが一律に定められた、融資と保証のパッケージ商品のようなものです、そのため、基本的な条件を満たせる法人であれば、簡単に利用できるという特長があります。また、自治体によっては金利の減免や信用保証料の免除などの優遇を行っているところもあります。

<制度融資の例>

ただし、制度融資は、「利息とは別に保証料が必要となる」、「運営する自治体ごとに制度の中身や条件が異なる」といった特徴があるため、利用の際には制度の内容をよく確認する必要があります。

手形割引の利用

「手形割引」とは、他の会社から代金として支払われた手形を金融機関に買い取ってもらい、その額面に見合った金額の融資を受ける資金の調達方法です。返済は、その手形の支払期日以降に、金融機関が手形の振出人に対し取り立てをする方法で行います。手形割引には、「他の融資に比べて、審査期間が短く、手続きが簡単」、「手形の内容がよい場合には申込人の信用力が低くとも利用できる」、「支払期日を待たずに現金化できる」といった特徴があります。

しかし、割引できる金額の枠が決められている、金融機関により割引手数料にばらつきがある、手形が不渡りになったときには買取り義務が発生するなどといったデメリットもあります。

ビジネスローンの利用

ビジネスローンとは、法人や個人事業主を対象とした事業資金のための融資です。銀行の他にも消費者金融、信販・クレジットカード会社などが取り扱っています。ビジネスローンには、「簡単な審査と手続きで利用できる」「銀行融資と比べて審査が緩い」「融資までの期間が短い」「原則、担保や保証人が不要」などのメリットがあります。

しかし、「金利が高い(年14%〜が主流)」「銀行融資と比べて、利用できる額が少ない」「利用の実績があると、銀行等の融資審査において厳しい目で見られる」といったデメリットがあるため、頻繁、多額の利用は資金繰りを悪化させる原因となります。したがって、利用する場合にはあらかじめ金額の限度を決めて、一時的なつなぎの資金として使うことをおすすめします。

ファクタリングの利用

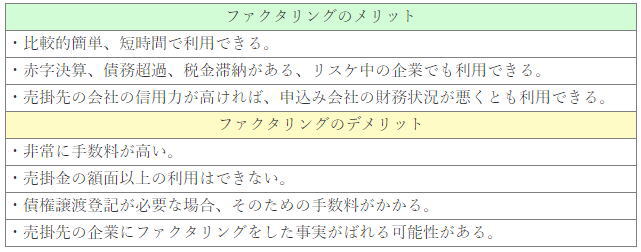

「ファクタリング」とは、利用者が保有する売掛金をファクタリング業者に譲渡・売却することで、売掛金の入金日を待たずに資金調達ができるサービスです。

ファクタリングは融資ではないため、利息制限法による金利を超えて手数料を設定することができます。そのため、手数料ベースで計算した場合には、年利100%を超えるケースも少なくありません。このようにファクタリングは、便利に利用できる半面、高額の手数料がかかることやその他のリスクが高いため、利用は極力、控えるようにしましょう。もし、利用する場合でも、一時的かつ金額を限定して使う必要があります。

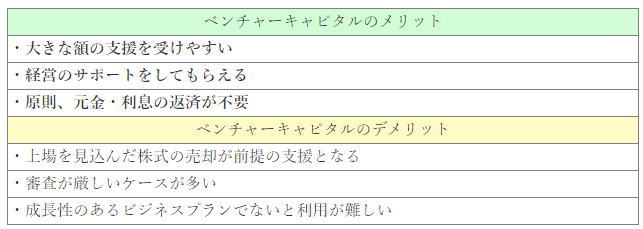

ベンチャーキャピタルからの投資

ベンチャーキャピタルとは、スタートアップ企業やベンチャー企業を対象にハイリスク・ハイリターンな投資を行う会社のことをいい、政府系、金融機関系、コーポレート系、事業会社系などの種類があります。

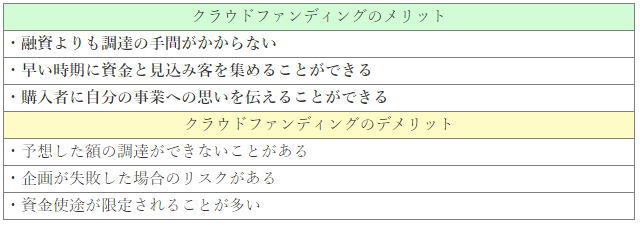

クラウドファンディングの利用

「クラウドファンディング」とは、インターネットを通じ経営の趣旨や考え方に賛同した人から資金を集める方法です。クラウドファンディングによる資金調達では、自社の商品やサービスを購入してもらう購入型が一般的ですが、その他に寄付型、融資型、ファンド型、株式型などの方法があります。

また、ある程度、サイトの作成についてのノウハウや知見も必要となるため、通常は専門の支援サイトへの登録や業者の協力が必要となります。

保険の契約者貸付

契約者貸付とは、加入している生命保険の解約返戻金の一定割合(一般的には6割〜8割の範囲)を契約者に貸し付ける制度です。解約返戻金がある代表的な保険商品としては、終身保険、定期保険、学資保険、個人年金保険、養老保険などがありますが、掛け捨て型の医療保険やがん保険には、通常、解約返戻金はありません。

保険を解約することでも解約返却金を手に入れることはできますが、この場合には病気やケガをしたときに使える保障がなくなってしまいます。

しかし、解約返戻金の貸付は、利用できるのは契約者本人だけとなりますが、即座に利用でき、保険を解約しなくても借入れができるなどの特徴があるため、急場の資金不足に活用することができます。また、契約者貸付制度の金利は、現時点では2~3%と低いため、負担が少ない資金調達方法といえます。

小規模企業共済制度の貸付

「小規模企業共済制度」とは、独立行政法人中小企業基盤整備機構が行っている、小規模企業の経営者や役員などを対象とする積み立てによる退職金制度です。法人の役員の退任時、または死亡時に共済金が支払われるため、万が一の時の備えや法人役員の退職金として活用できます。

共済の契約者は、掛金の範囲内で事業資金の貸付を年0.9%(その他貸付)~1.5%(一般貸付)の低金利で、最大2,000万円まで利用することができ、即日貸付けにも対応していますが、貸付金の返済が滞った場合には14.6%の延滞利子が発生するので注意が必要です。

経営セーフティ共済の貸付

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。取引先の倒産時には、無担保・無保証人で掛金の最高10倍(上限8,000万円)までをすぐに借入れできるだけでなく、掛金は、損金または必要経費に算入できるので、節税対策にもなります。

なお、経営セーフティ共済は、共済だけでなく貸付金にも対応しています。一時貸付金は、取引先事業者が倒産していなくても、共済契約者が臨時に事業資金を必要とする場合に、解約手当金の71%~95%の範囲(限度額760万円)で借入れできる制度で、利率も年1%と低いものとなっています。

また、共済契約を解約した場合は、解約手当金を受け取ることもできので、これを事業資金に充てることも可能です。※ ただし、12か月未満は掛け捨てとなります。

少人数私募債の発行

「少人数私募債」は、50人未満の方を対象に会社が私募債を発行して、資金を調達する方法で、いわば、小さな規模で行う社債の発行といえます。これを行うことができるのは、会社だけであり、個人が私募債の募集をすることはできません。

少人数私募債については、具体的にこれを定めた法律や条例があるわけではなく、一般的な募集(公募)に関する規則や法律に抵触しない範囲で行うものとなります。少人数私募債は、「無担保・無保証で資金調達できる」「取締役会または株主総会の決議だけで発行できる」「行政への届出や登記などの手続きが不要」「銀行の融資枠や信用情報に関係なく利用できる」といった特徴があるため、これを上手に活用すれば金融機関に頼らず自力で資金を集めることができます。

ただし、「自分で引受人を探さなければならない」「発行時に守らなければならない条件が多い」「一回の募集は49人までしかできない」などの制限があるため、専門家の指導の下で計画的に行う必要があります。

M&A(事業譲渡)

M&Aは本来、事業の拡大や再編のために行われますが、事業譲渡の手法を活用することで、資金調達にも利用することができます。たとえば、不採算部門などの事業の一部を譲渡することで、事業譲渡側の企業では「売却代金を手にすることができる」「会社をスリム化して財務基盤を強化できる」などのメリットが得られます。

しかし、一方で「譲渡の相手を探す手間や費用がかかる」「事業の譲渡により競争力が低下する可能性がある」「取引先や社員などの協力が必要となる」といったデメリットもあります。

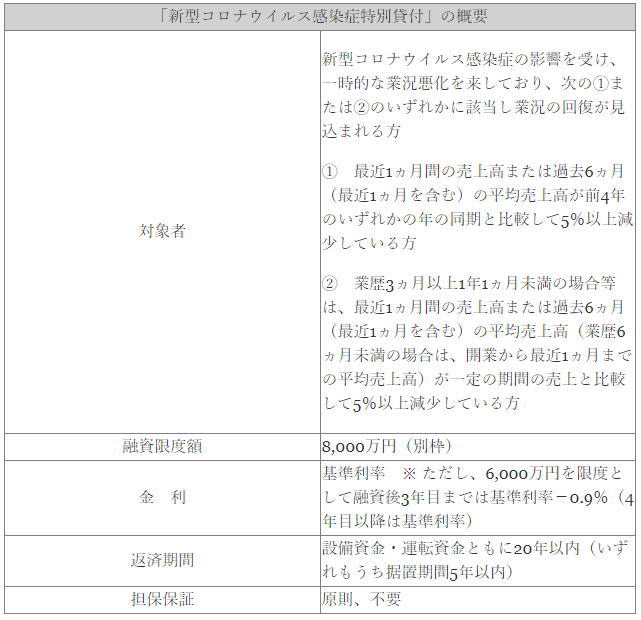

特別な支援の利用(新型コロナウイルス感染症特別貸付)

現在、政府では新型コロナウイルスの影響による売り上げ低下への対策として、通常とは異なる各種の経済支援を行っていますが、このような特別な支援策を利用することでも資金調達をすることができます。その代表的な例が「新型コロナウイルス感染症特別貸付」です。

「新型コロナウイルス感染症特別貸付」とは、新型コロナウイルス感染症の影響を受け、最近の売上げが5%以上減少している事業者が利用できる融資制度であり、通常の事業者の他、業歴3ヵ月以上の創業者も利用できます。また、さらに一定の要件を満たす場合には、利子補給により実質的に利息が0となります。(ゼロゼロ融資)

現在、コロナ関連の融資制度は、全部で7種類まで拡大されていますが、その中でも最も利用されている「新型コロナウイルス感染症特別貸付」の概要は以下の通りとなります。

ただし、現時点で「新型コロナウイルス感染症特別貸付」の実施は、令和4年9月までとされているため、早めの利用が必要です。

資金調達の成功率を上げるポイント

以上のように法人が利用できる資金調達の方法にはいくつもの種類がありますが、たいていのケースで審査があるため、調達の成功率を上げるには、いくつかのポイントを守る必要があります。

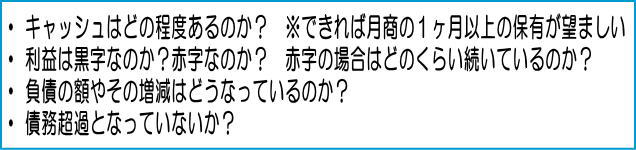

法人の財務内容

どんな資金調達をする場合でも、調達をする会社の財務状態がどうなっているかは必ず審査の対象となります。そのため、この部分で問題があると、十分な調達ができなくなってしまいます。

とくに次の点は金融機関における審査でチェックの対象となるため、できるだけこれらの項目の内容をよくしておく必要があります。

経営者としての資質

資金調達をするためには、法人の財務内容だけでなく、「代表者が経営方針をしっかりと考えているか?」「経営者として、この事業に関する経験やスキルをどれだけ持っているか?」「これまでの経営実績はどのようになっているか?」という経営者の資質や経営方針も、重要な判断材料となります。

「会社が事業計画を立てていないもしくは、計画に沿った運営ができていない」「会社と代表者個人との間で、資産や借入れが整理されていない」「代表者の財務に関する理解力が低い、決算書が読めない」などの場合には、経営者としての資質を疑われることとなります。

これらはどんな資金調達をする場合でも確認されるため、ふだんから計画や方針の作成、財務に関する能力のスキルアップなどをするように務めましょう。なお、事業に関して何か特別な技術がある、取引先が優れている、公的な資格や表彰歴があるといった場合には高く評価されます。

資金繰り

資金調達をする場合には、目先だけでなく、中長期にわたった資金繰りができていることが必要となります。

資金繰りでは、とくに次の点が重要となります。

資金繰りは、半年から1年程度の期間について行うのが一般的ですが、単なる収支計画の作成と異なり、その内容はキャッシュの出入りを中心に作成したものでなければなりません。そのため、正確な資金繰りをするためには、仕入れや回収についてのサイト(代金支払いや回収の期間)や、取引条件を反映した内容となっている必要があります。

また、その予測も単なる想定によるものではなく、正確な数字にもとづき、売上げの根拠等を明確にした、見た人に「なるほど」と納得してもらえるものとなっていることが重要です。

資金調達で必ず守るべきポイント

資金調達を成功させるためには、前述の要点を押さえた経営の実践が重要となりますが、それ以外にも守らなければならない項目があります。

以下の項目のいずれかに問題がある場合には、それだけで資金調達が難しくなってしまうため、しっかりと確認し、十分な対策をしておきましょう。

代表者の個人の信用情報に問題がある

代表者の個人情報に問題がある場合には、基本的に融資や資金調達が難しくなります。調達の方法によっては、信用情報の確認が行われない場合もありますが、基本的にはみられると思った方がよいでしょう。なお、日本政策金融公庫の融資の申込みについては、借入申込書の裏面に「信用情報を確認する旨」が明記されています。

『個人信用情報機関の利用・個人信用情報機関への登録等公庫が必要と認めた場合、公庫が加盟し利用・登録する個人信用情報機関および同機関と提携する個人信用情報機関に、お申込人(法人の場合は代表者の方)の個人情報が登録されている場合には、それを与信取引上の判断のために利用させていただきます。』

なお、信用情報登録機関には、以下の3つがあります。

● KSC/全国銀行個人信用情報センター https://www.zenginkyo.or.jp/pcic

全国銀行協会が運営する個人信用情報機関。会員は銀行が中心です。

● JICC/日本情報信用機構 http://www.jicc.co.jp/

消費者金融と商工ローン各社が出資して設立された団体。主に信販会社と一部のクレジットカード会社が加盟しています。

● CIC/日本信用情報機構 http://www.cic.co.jp/

クレジット会社をメインに信販、リース、一部大手消費者金融が会員となっています。

一般的には、信用情報の履歴情報に「異動」(支払いの遅れや未入金等の情報)が記載されており、その原因が解消されていない場合は、個人情報に問題があるとされます。

この情報は通常、その原因が解消されてから5年(全銀連では、破産・民事再生情報は決定日から10年内)で解消されますが、この期間は異動の原因が発生した日ではなく、その原因がなくなった日(完済や正常な契約の終了など)から起算されることに注意してください。

税金の滞納がある。

金融機関からの融資については、税金の未納や滞納があると、融資を受けるのがかなり厳しくなります。審査の対象となる税金の種類としては、法人税、消費税、市民税、固定資産税(住宅をお持ちの方)などがあります。

税金の納付の状況は、納税証明書や通帳の記録を見て確認します。納税証明書は、個人の場合には納税証明のその1など、法人の場合には納税証明書のその3や3の3などを求められるのが一般的です。

ただし、滞納分を一括で支払いができない場合でも、税務署と分割支払いの協議ができているような場合には、融資をしてもらえることがあります。

公共料金や家賃などの滞納や支払遅延が多数ある

おなじく金融機関からの融資については、公共料金や家賃等について、未納や支払い忘れなどがある場合も融資は難しくなります。

家賃や公共料金だけでなく、各種ローンの支払いや住宅ローン(住宅をお持ちの方)なども確認の対象となります。家賃等の支払い遅れについては短期間であれば問題とならないこともありますが、1ヶ月以上の遅れが発生している場合には、融資がNGとなる可能性が高いといえます。

必要な許認可を取得できていない

事業をするために何らかの許認可が必要となる場合には、あらかじめその許認可を取得できている必要があります。これらの許認可が取得できていないと事業ができないため、原則、資金調達はできませんが、現在、申請中で取得できる見込みがある場合には、問題とならないこともあります。

事業経験がほとんどない

融資に限らず、事業の経験がない場合には、資金調達は難しくなります。ベンチャーキャピタルなどでは優れた事業プランであれば、事業経験がなくとも出資を受けられることもありますが、その場合でも事業プランに関するスキルや関連した経験などは大きな審査ポイントとなります。

なお、経験年数については、〇年以上必要という明確な決まりはありませんが、例えば日本政策金融公庫の創業融資の場合には3年以上の斯業経験がないと融資が難しくなるといわれています。

事業計画が不十分

資金調達をする場合、多くのケースで事業計画書の提出を求められますが、その計画の内容が十分なものでないときには調達は難しくなります。

事業計画については、次のような点について審査が行われます。

なお、ベンチャーキャピタルや一部の融資では上記以外に「事業プランに新規性があるか?」、「成長性の見込みのある内容か?」なども審査の対象となります。

まとめ

以上のように法人が資金調達する方法には、いくつもの種類があります。

通常、資金調達というと融資の利用だけを考えがちですが、補助金・助成金の利用やクラウドファンディング、共済の貸付制度など、比較的利用しやすいものもあります。したがって、できるだけ一つの方法に偏らず、複数の方法を取り入れることがバランスのよい調達をするポイントであり、調達の成功率を上げるカギとなります。

しかし、調達方法の中には、ベンチャーキャピタルからの投資や少人数私募債など専門的な知識が必要となるものもあるため、これらについては、専門家のサポートを受けながら行うことをおすすめします。

いずれにしても、ベストな資金調達の方法は企業により異なるため、自社の状況を把握し、調達方法のメリット・デメリットを理解した上で、最適なものを選択するようにしましょう。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

有利な融資条件での

資金調達を目指します。