事業資金の借入れをされている方の中には、金利が低いいま、借換えをすべきかどうかお悩みになっている方も多いと思います。しかし、金利差だけで借換えをしてしまうと、その後の取引で思わぬ損をしてしまったり、あまりメリットがでなかったりする可能性もあるため、トータルでのメリット・デメリットを考えて行う必要があります。

この記事では、融資の借換えの意味や仕組み、選択をする際の注意点について解説します。

目次

融資の借り換えとは?

融資の借り換えの意味

融資の借り換えとは、現在、利用している融資をいったん返済して、新たに借りなおす手続きのことをいいます。当初の借入時より金利が低くなっているときなどがその代表的な利用例ですが、その他にも「担保付で融資を受けた借入れを無担保で借りなおしたい」や「保証人を外したい」などの目的で行われることもあります。

また、複数の借入れをしている場合に、これを一つの借入れにまとめる「一本化」の手続きも、借り換えの一種となります。

借換えのパターンについて

融資の借り換えには、次の2つのパターンがあります。

① 同じ金融機関での借り換え

同じ金融機関での借り換えとしては、例えば、A銀行に1,000万円の借入れがある場合、これを新たな条件で1,000万円を借りなおすケースがこれに該当します。また、それまで利用していた保証協会付融資をプロパー融資に切り替えるような場合も、借換えにあたります。

② 別の金融機関への借り換え

別の金融機関への借り換えとしては、例えばA銀行の借入れ1,000万円をB銀行で新たに借り換えるなどがその典型です。しかし、他にもA銀行にa1,000万円、B銀行に1,000万円、C銀行に1,000万円の3本の借入れがある場合、これを新たにD銀行で借換え、3,000万円の一口にまとめるケースなどもあります。

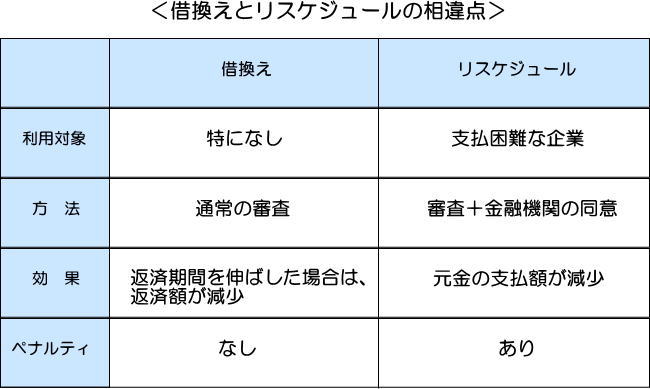

リスケジュールとの類似点と相違点

借換えは既存の融資を返済し、同じ額もしくは上乗せした額で新たに借入れをする手続きですが、その際に返済期間を延ばすことができれば、1回あたりの支払額を少なくすることができます。例えば、これまで1,200万円の借入れを毎月の返済額20万円/、返済期間5年で利用していた場合、これを借り換えて返済期間を7年にできれば毎月の返済額は約12万円に抑えることができます。

また、借り換えに伴い、元金の据え置きを利用できる場合には、さらに資金繰りの負担を少なくすることが可能となります。このように借換えには、返済期間を延ばすことで資金繰りの負担を少なくすることができる場合があります。

一方、リスケジュールとは、金融機関と約束した額の支払いができなくなった場合に、金融機関の同意を得て、元金の支払額を減額または0にしてもらう制度です。これも先の返済期間の延長と同様、毎月の支払額を少なくするものですが、借換えは、正常な取引の中で行うものであり、これによるペナルティなどは発生しません。

しかし、リスケジュールは返済が困難となった企業について金融機関が特別に認める救済制度であり、これを利用した場合には支払いが正常化するまで、追加融資が受けにくくなるだけでなく、金融機関からの格付けが低くなるというペナルティがあります。

融資の借り換えのメリット・デメリット

融資の借り換えには、次のようなメリットとデメリットがあります。

借換えのメリット

金利が安くなる

融資の借り換えの一番のメリットとして、「借り換えにより金利が安くなる」ということがあげられます。

一般的に事業融資の金利は、

● ビジネスローンや信販系ローン、カードローン

● 信用金庫や信用組合

● 地銀

● 都銀や政府系銀行

の順に低くなりますが、同じ金融機関でも支店や融資の種類、担保や保証人の有無によっても異なります。

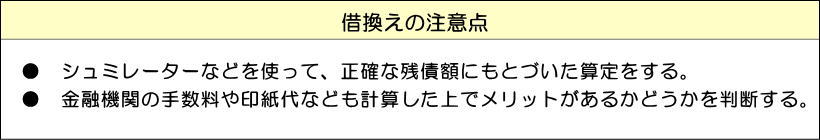

ビジネスローンなどからの借入れには金利が高いものが多いため、これを通常の融資に借り換えられた場合のメリットは大きいですが、信用金庫クラスから都銀・地銀に借り換えた場合でも十分にメリットが得られる場合もあります。なお、よく「1%以上の金利差がでれば、借換えのメリットが生じる」といわれますが、これを目安に借換えをするのは危険です。なぜなら、「メリットがあるかどうかは、借り換える金額により大きく左右されるだけでなく、借り換えの際には諸手数料も発生するから」です。

したがって確実に損をしない借換えをするには、金利差だけでなく、次の点に注意する必要があります。

信用保証付融資をプロパー融資に切り替えた場合は、保証料の負担がなくなる

信用保証協会付融資を金融機関のプロパー融資に切り替えた場合には、信用保証料の支払いがなくなるため、総額での負担が少なくなります。ただし、一部の制度融資では信用保証料の全額もしくは一部の補助をしている場合があり、そのような融資を借り換える場合には、補助対象分の保証料の一部を返還しなければならないことがあります。

複数の借入れをまとめることで管理の負担が少なくなる

複数の金融機関から借入れをしている場合には、これを一口にまとめることで管理がしやすく、それにかかる手数料も少なくできます。また、通常は複数の借入れがある場合には、その返済期日や返済期間はバラバラですが、借り換えることでこれらを一つにすることができます。

借換えのデメリット

新たに保証料がかかる

信用保証付の融資を新たな信用保証付融資へと借り換える場合には、「既存の融資→返済、借換え後の融資→新規の借入れ」となるため、新規の融資分についてはあらためて信用保証料を負担する必要があります。ただし、約定した期限前に信用保証付融資を完済した場合には、協会の規定により信用保証料の一部が返戻されることがあり、その場合は差額分の負担で済むこととなります。ただし、計算の結果が1,000円以下のものについては返戻の対象となりません。

また、完済の報告が著しく遅延した場合や、それまでの返済状況によっては返戻されないこともあります。

手数料等がかかる

融資の借り換えをした場合には、一定の手数料の他、印紙代や登記費用などがかかります。具体的にどのような費用がかかるのかについては、後述の「融資の借換えに伴い発生する費用について」をご参照ください。

現在の金融機関からの印象が悪くなる

他行への融資の借換えは、それまでの金融機関との取引を解消するということを意味するため、当然、その金融機関からの印象は悪くなります。そのため、もし再度、その金融機関から融資を受けようとしても、その金融機関にとってはよほどあなたの会社と取引するメリットがない限り、審査は厳しいものとなることが考えられます。

したがって、借換えをする場合には、一部の融資だけを借り換えるのではなく、すべてをまとめて借り換えることをおすすめします。

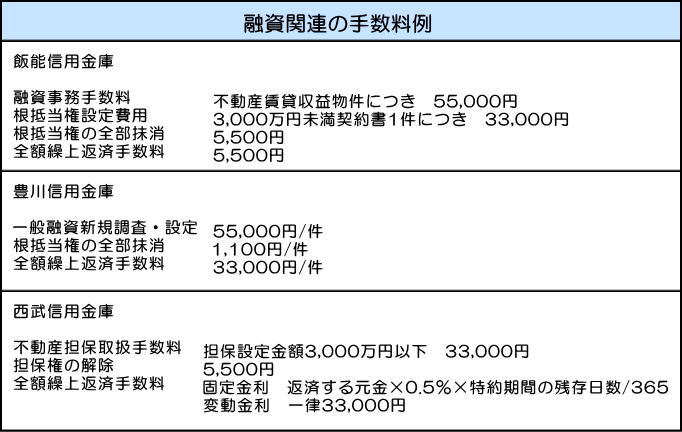

融資の借換えに伴い発生する費用について

融資の借換えをする際には、以下のような費用がかかります。

繰り上げ返済手数料

借換え手続きでは、それまでの借入れを一括して返済することとなりますが、その際には繰り上げ返済手数料がかかるのが一般的です。金額は、通常の場合で5,000円~3万円程度となるケースが多いようですが、融資の残債額にもとづいた計算の場合には数万円となることもあります。

事務手数料

事務手数料は、新規に借入れをする金融機関に対して支払う手数料となります。事務手数料の支払い方法には、融資額に対して一定の割合で計算する方法と、あらかじめ定められた一定の金額を支払う方法がありますが、30,000円~50,000円程度となるのが一般的です。

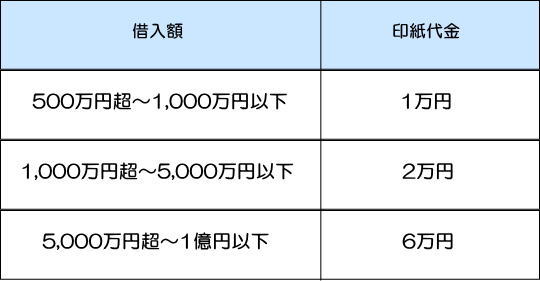

契約書の印紙代

借換えをする場合、借換え先の金融機関との間で、金銭消費貸借契約の締結をする必要がありますが、その際には一定の印紙代が必要となります。

印紙代は、借入額や極度額に応じて次のような額がかかります。

登記の抹消、再設定の費用

既存の融資が根抵当権などの担保付のものである場合には、借り換えの際に担保権の付け替え(既存の融資→根抵当権の抹消、借換え後の融資→根抵当権の新規設定)の手続きが必要となるため、それに伴う登録免許税や司法書士の手数料などが必要となります。また、根抵当権を設定する場合の登録免許税は、極度額の4/1,000となるため、極度額が大きいほど負担が大きくなります。

この時に注意が必要なのは、根抵当権の設定の場合には抵当の場合と異なり、極度額に対して登録免許税がかかるということです。例えば、抵当権の設定の場合には、債権額(つまり、借入額)に対して4/1,000の登録等免許税がかかりますが、根抵当権の場合には、金融機関と契約した極度額に対して4/1,000の登録免許税がかかります。

しかし、極度額3,000万円の契約をしても、必ずしもその全額の融資が受けられるわけではなく、実際には2.000万円の融資しか受けられないということも少なくありません。けれどこのような場合でも登録免許税は、利用している融資額の2,000万円にかかるのではなく、極度額の3,000万円をベースにして計算されます。

また、登記の手続きについては、通常、金融機関が契約している司法書士が利用されますが、この際に司法書士へ支払う費用についても負担する必要があることに注意が必要です

借換えに伴う違約金

借換えをした場合には、違約金が発生することがあることに注意が必要です。違約金の設定は金融機関によってこれをしていたりしていなかったりとまちまちで、また、違約金の計算方法も異なります。

しかし、金融機関によっては高額な違約金を設けている場合もあるため、借換え前に現在の金融機関で違約金が発生するかどうかについて確認しておく必要があります。

ケース別の借り換えのポイント

借換えは、「どのような金融機関へ借り換えるか?」や、「どのような条件で借り換えるか?」により大きな差が生じるため、これらの状況をよく理解した上で決定するようにしましょう。

ビジネスローンやカードローンからの借り換え

現在利用している融資がビジネスローンやカードローンの場合には、通常の金融機関の融資に借り換えることを強くおすすめします。

その主な理由としては、次の2点があります。

① 金利負担を大幅に引き下げることができる

ビジネスローンやカードローンには金利が高いものが多く、12~16%の金利となっていることがほとんどです。これに対して一般的な融資(証書貸付タイプ)の金利は2~5%程度なので、借換えをすることにより10%前後のコスト削減をすることができます。

② 財務的な信用力の改善につながる

通常の金融機関では、ビジネスローンや信販系のカードローンを利用している企業に対しては、融資の評価を低くしています。なぜなら、このようなローンの金利が財務状況を悪化させる一因と考えているからです。また、普通の融資を受けられない財務体質に問題がある会社とも判断します。

そのため、このような借入れをしている会社はそれだけで融資に不利となりますが、これを通常の融資に借り換えることで、このような判断をされることがなくなります。

信用金庫や組合から地銀や都銀への借り換え

信用金庫や組合と地銀や都銀を比べた場合、体力規模や経営コストの違いなどから、一般的には前者の方か金利が高くなります。その差は同じ融資額であっても1%を超えることも珍しくないことから、金利差が大きい場合には借換えをするメリットが生じます。

しかし、融資の審査は後者になるほど厳しくなることから、借換えを成功させるためには、それに見合った実績や財務内容のよさが求められます。

信用保証付融資からプロパー融資への借り換え

信用保証付融資とは、信用保証協会の保証のついた融資のことをいい、都道府県や市区町村で行っている制度融資もこの一種となります。一方、プロパー融資とは、信用保証協会の保証等をつけずに、金融機関が独自の審査と責任によって貸し出しをする融資のことをいいます。信用保証付融資とプロパー融資の大きな違いは、その借りやすさにあります。

信用保証付融資においては万が一借り手の企業が倒産や支払い不能となった場合でも、金融機関は80~100%の補填を国からしてもらうことができるため、中小企業などのリスクの高い企業に対しても貸し出しをすることができます。

しかし、プロパー融資の場合には、金融機関がリスクのすべてを引き受けなければならないため、その分貸し出しのハードルが高くなり、融資を受けることが難しくなります。信用保証付融資からプロパー融資への借り換えは、金融機関からその実力が認められた企業しかできないため、これをすることで社会的な評価が高まる、資金繰りの負担が少なくなるなどのメリットがあります。

しかし、信用保証付融資には、安定して資金を利用できる、制度融資では保証料の一部補助が受けられる、すべての金融機関を経由した申込みができるなどのメリットがあるため、それぞれのメリットやデメリットを十分に比較した上で、決定することをおすすめします。

プロパー融資から信用保証付融資への借り換え

プロパー融資から信用保証付融資への借り換えは、信用保証協会が特別に認めた場合を除きすることができません。

このような制限を「旧債振り替えの禁止」といいます。信用保証付融資の資金で旧債(つまりは、既存のプロパー融資)を返済してしまうと、銀行のリスクを信用保証協会に押しつけることになってしまうからです。

この旧債振り替えにあたる返済をした場合には、信用保証協会への背任行為となり、ケースによっては保証が取り消されてしまうこともあるため、このような形での借り換えとならないように注意する必要があります。

信用保証付融資間での借り換え

複数の信用保証付融資を利用している場合は、その相互で借換えができる場合とできない場合があります。保証協会融資には大きく分けて、「責任共有制度対象の融資」と「責任共有制度対象外の融資」2種類があります。

「責任共有制度」とは、融資先の企業が支払い不能となった場合、信用保証協会がそのうちの80%を保証し、貸し出しをした金融機関が残り20%について責任を負う制度のことをいいます。信用保証付き融資は、この制度の適用を受ける融資(責任共有対象融資80%保証)と適用を受けない融資(責任共有対象外融資100%保証)のどちらかとなりますが、この2つはそもそものリスク負担に関する考え方が異なるため、責任共有対象は責任共有対象同士、責任共有対象外は責任共有対象外同士でしか借換えをすることができません。

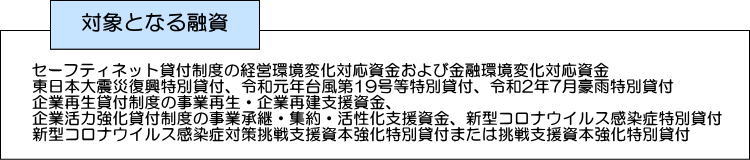

なお、現在は「円滑化借換保証制度」が実施されたことから、従来よりも簡単に信用保証付融資の借り換えができるようになりました。この制度を利用することにより、セーフティネット保証や一般保証の借り換えをすることができます。

参照:中小企業庁公式サイト

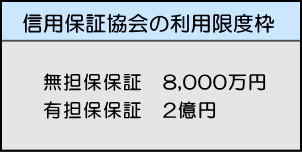

また、令和元年度および令和2年度の「感染症対応」「感染症借換」「危機対応」などの実質無利子を利用した事業者については、これらを一本化する「特別借換」の制度を利用することもできます。なお、信用保証協会の信用の供与については、一定の限度があるため、借り換えもその範囲内で行う必要があります。

※ ただし、保証制度によって限度額の定めがある場合があります。また、セーフティネット保証などを利用した場合には、別枠の保証が利用できます。

他の融資から日本政策金融公庫への借り換え

政府系金融機関の代表である日本政策金融公庫の融資には、中小企業であっても申込みがしやすい、低金利・長期返済で利用できるなど、民間の金融機関にはない特徴があります。また、金利についても優遇されている場合が多く、中小企業であっても大手企業に準じた金利での借り入れができます。

しかし、民間で受けた融資を日本政策金融公庫で借り換えるのは認められないことに注意が必要です。このことは、日本政策金融公庫の借入申込書にも次のように明記されています

「原則として、他の金融機関の借入金のお借替えにはご利用いただけません。公庫資金においてもお借換えいただけない制度があります。」なぜこのような制度になっているかといえば、それは「民業圧迫の防止」のためです。

日本政策金融公庫のような政府系金融機関は規模・資金力が大きく、有利な条件で融資をすることができます。そのため、民間金融機関からの借り換えを認めてしまうと、競争力で劣る民間金融機関の経営を圧迫する要因となってしまいます。そのため、このような借換えは認められていません。

なお、日本政策金融公庫では、日本政策金融公庫で借りた融資同士についても、原則として借換えを認めていません。しかし、一部の融資については、「公庫融資借換特例制度」を利用すれば借換えをすることができるようになりました。ただし、他の金融機関からの融資は対象とならないことに注意してください。

借換えを成功しやすくするコツとポイント

融資の借り換えは、いくつかのポイントを踏まえて行うとさらに成功しやすくなります。

ある程度の返済をしてから申し込む

融資の借り換えは、融資を借りたばかりの時よりも、ある程度返済をしてからの方が成功しやすくなります。

なぜなら、その間の返済実績が審査の上で、プラスに評価されるからです。もちろん、その返済期間中には支払いの遅れなどがないことが最低限の条件となりますが、できれば3割以上の返済をしてから申し込むことをおすすめします。

決算内容のよいときに申し込む

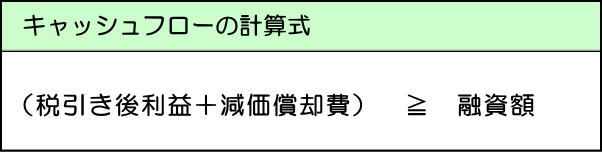

借換えに限らず新規や追加の融資をするときには、融資額に対する返済力があるかがどうかに重点を置いて審査がされます。

具体的には、次の式で計算した場合に返済に支障がないかが問題となります。そのため、単に決算書の内容がよくなっているというだけでなく、この計算式で問題ない程度の利益を確保できているかに注意する必要があります。

返済の遅れや家賃、税金等の支払いに問題がないかを確認する

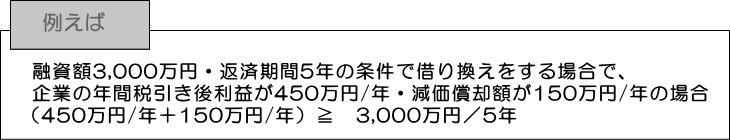

融資や借換えの審査においては、返済の遅れだけでなく、家賃などの定期的に支払うものについても遅れや未払いがないことが、絶対的な条件となります。

定期的に支払うべきものとしては、次のようなものがあります。

これらのいずれかについて、支払いの遅れや未納があることが分かった場合には、それだけで融資や借換えは難しくなってしまいます。したがって、借り換えの申込みをする前には、これらについて遅れ等がないかを確認しておくことが重要となります。また、当然ですが、代表者の信用情報の履歴に問題がある場合も、借換えは難しくなります。

融資借換えの上手な利用法

融資の借換えは金利や支払額を下げるという効果の他に、上手に利用すれば金融機関との関係改善に役立てることができます。

金利の引き下げや条件改善の材料とする

借換えを検討している場合には、いきなり申込みをするのではなく、まずは、現在の金融機関にその旨を伝えてみることをおすすめします。一般的に、金融機関では、金利の引き下げや期間の延長などといった自分に不利になる提案は積極的に行いません。そのため、本来であればさらに低い金利が適用されるケースであっても、それをすすめてくることは、ほぼないと考えた方がよいでしょう。

しかし、借換えは金融機関にとって顧客を逃がすこととなるため、このような打診があった場合には何とかこれを食い止めようとするのが普通です。その代表的な手段として、よく使われるのが「金利の引き下げ」です。提示された金利によっては、あえて借換えをしなくともよい場合や、他行に借換える以上のメリットが出る場合もあるため、まずはどのくらい金利が下がるのかを確認することをおすすめします。

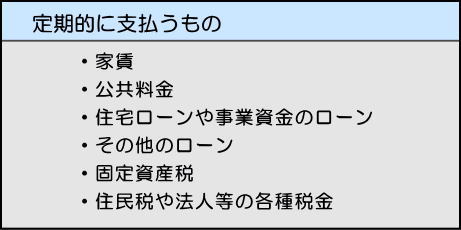

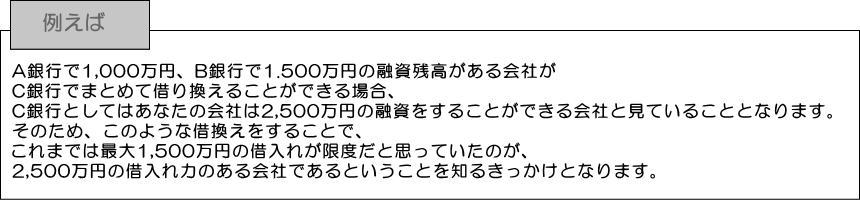

自社の借入れ力の判断に役立つ

融資の借り換えは、ある意味、その額に見合った融資のできる会社であると認められたことを意味します。

このように借入れが成功した場合には、金利差の改善だけでなく、自社の借入れ力を判断する機会ともなります。

まとめ

借換えをする場合には、表面的な金利の安さだけで決めるのではなく、「それ以外にどんな手数料がかかるのか?」や「違約金は発生するのか?」、「手続きや審査に問題はないか?」などを比較した上で、検討することをおすすめします。

また、借換えを成功させるためには、その額に見合った返済力が必要となるため、自社の財務状況からこれがクリアーできているかを確認しておく必要もあります。なお、現在借りている融資を信用保証付融資で借り換えることや、日本政策金融公庫の融資で借り換えることは、原則、禁止されていることにも注意してください。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

有利な融資条件での

資金調達を目指します。