企業が経営をするうえで、融資は欠かすことのできない資金調達手談の一つですが、その際に気になるのが「あと、いくら借りられるのだろう?」ということです。融資を受けられる限度額がわかれば、それにあわせて資金計画を立てることができますが、これが不明だと正確に資金繰りをすることが難しくなってしまいます。そのため、安定した経営をするためには、「借りられる金額 = 借入限度額」の見込みをつけておくことが重要となります。

この記事では、借入限度額と融資限度額、保証限度額の違い、借入限度額の算定方法、限度額を引き上げるポイントについて解説いたします。

目次

「融資限度額」・「借入限度額」・「保証限度額」それぞれの違い

融資では、「融資限度額」・「借入限度枠」・「保証限度額」という、似たような用語が用いられますが。それぞれで内容が異なるため、正確にその違いを理解しておく必要かあります。

「融資限度額」について

「融資限度額」は、それぞれの融資について、制度上定められている最大限利用可能な限度額です。(融資上限額ともいいます)そのため、どの企業であってもこの額を超えて、融資を利用することはできません。

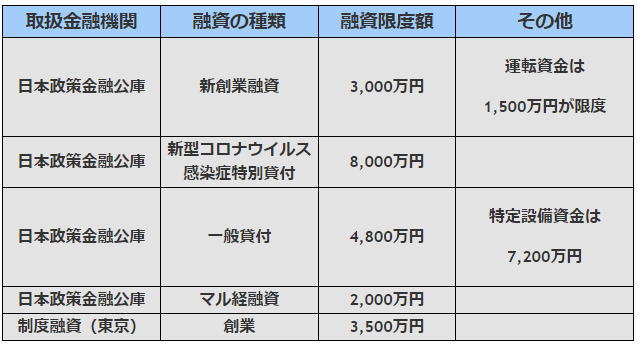

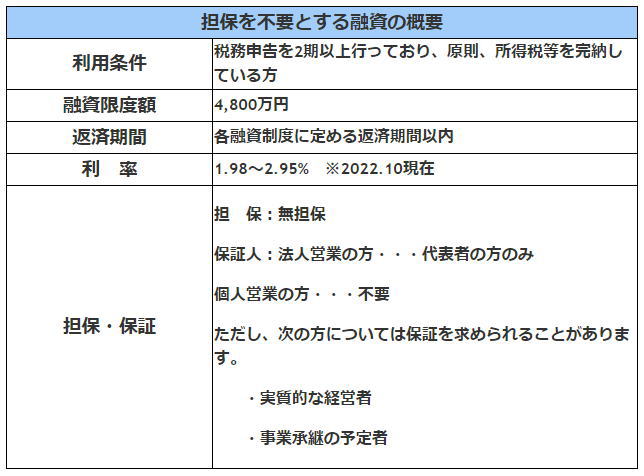

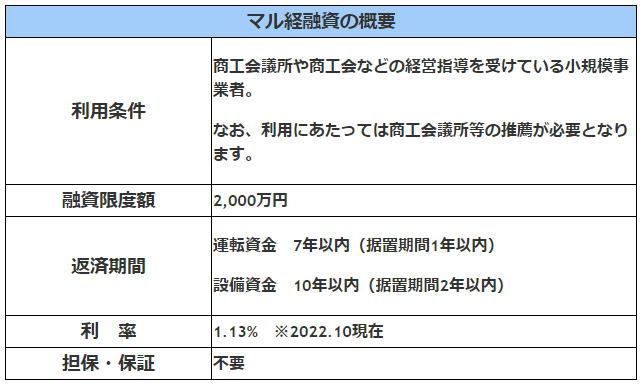

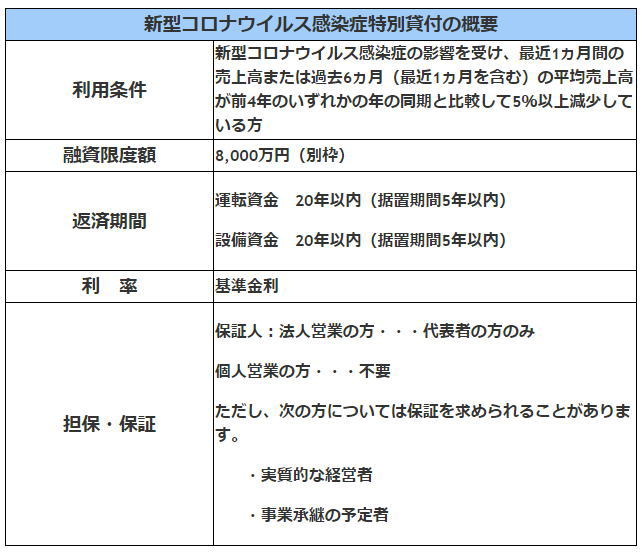

例えば、代表的な融資制度の融資限度額は、以下の通りとなります。

このように融資の制度ごとに融資限度額は異なるため、融資を申し込むときには、希望額がこの限度額内に収まるように注意しましょう。

「借入限度額」とは?

「借入限度額」とは、その企業が金融機関から現実的に融資を受けることのできる限度額をいいます。借入限度額は、金融機関が企業ごとにその実績や財務内容、既存の借入額等を考慮して決定しているため、企業ごとに異なりますし、同じ企業でも時期によって異なることもあります。

たとえば、日本政策金融公庫の一般貸付の融資限度額は4,800万円となっていますが、すべての企業が4,800万円の融資を利用できるわけでありません。財務内容のよいA社では4,800万円全額の借入れをすることができるかもしれませんが、さほど財務内容の良くないB社については、1,000万円しか借りられないということもあります。

このように制度としての「融資限度額」とは別に、現状で、その企業が借りられる最大の金額が「借入限度額」であり、これは金融機関から見た場合のその企業の「与信の限界」ともいえます。

しかし、この借入限度額は各金融機関が個別に設定しているため、金融機関ごとに異なります。また、金融機関には、この限度額を教えてくれるところと、教えてくれないところがあるため、これを教えてもらえない場合には自分で目安をつける必要があります。そのため、自分がいくらまで借りられるのかを知るためには、「融資限度額」ではなく、その企業の実力にもとづいた「借入限度額」を知る必要があります。

「保証限度額」とは?

「保証限度額」とは、企業が融資を受けるにあたって信用保証協会の保証を利用する場合に協会が保証することのできる限度額のことをいいます。

信用保証協会が行う保証には、「通常の保証」と「制度融資」の2種類があります。前者が企業の借入れについて個別に保証するものであるのに対して、後者は自治体(都道府県や市区町村)と金融機関、信用保証協会の3者が一体となって行う、パッケージ型の融資になります。

いずれについても信用保証協会の保証は、以下の額を限度として行われます。

※ 無担保無保証枠は、無担保保証枠の内数となります。

このため、通常の企業が利用できる保証額は、法人・個人では2億8千万円、組合については4億8千万円が限度となります。ただし、セーフティネット保証などの特別な制度を利用できる場合には、これらとは別枠で同額の保証を利用することが可能となります。(個人・法人では最大5憶6千万円)

保証限度額は、1企業ごとに決定されています。そのため、神奈川と埼玉に支店があるような場合には、それぞれの県の信用保証協会を利用することができますが、その場合でも2つの協会の利用額の合計は2億8,000万円を超えることはできないこととなります。

なお、保証額も前述の借入額と同様、信用保証協会が企業ごとに個別に決定するため、企業の実績によっては、保証限度額まで保証を受けられる企業がある一方、少しの額しか保証を受けられないケースもあります。

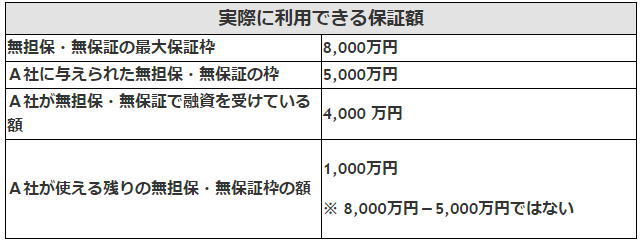

経営者の方の中にはこれを誤解して「自分には8,000万円の無担保保証枠があるから、あと3,000万円の保証が受けられるはずだ!」と考える方もいますが、信用保証協会が「現時点でこの会社に供与できる保証枠は6,000万円まで」と判断すれば、それ以上の保証を利用することはできません。これは金融機関の借入限度額についても、同様です。

このように、「いくらまで融資が受けられるか?」や「保証枠が使えるか?」は、その企業の実力次第となります。

借入限度枠や保証枠を知る方法

借入限度枠や保証枠の目安を知ることで、融資の申込みや資金繰りをする際に正確な計画が立てやすくなります。

借入限度枠の計算方法

借入限度枠は、以下の方法で確認することができます。

① 金融機関に直接、確認する

具体的な「借入限度枠」を知る上で、もっとも手っ取り早いのが「直接、取引先の金融機関に聞く」という方法です。金融機関では、そのお客のデータや過去の履歴などから、「その企業に、あといくらまで融資できるか?」を正確に把握しています。そのため、担当者にヒアリングして聞き出すというのが、もっとも確実に借入限度額を把握する方法となります。

しかし、すべての金融機関がこれを教えてくれるわけではなく、また、金融機関によっては親しい取引先だけにしか教えないというところもあります。したがって、すべてのケースで使えるとは限りませんが、簡単にできるので、まずはじめに試していただきたい方法といえます。

② 算定式を使って計算する

金融機関に聞くのが難しい場合や、明確な回答を得られなかった場合でも、次の算定式を使うことで、おおよその借入限度枠を計算することができます。

まずは、以下の計算式で借入金の返済原資を計算します。

※ 減価償却に必要な耐用年数は、国税庁の償却資産耐用年数表で確認できます。この返済原資の額に見込みの返済期間をかければ、その企業の最大限の借入限度額を求めることができます。

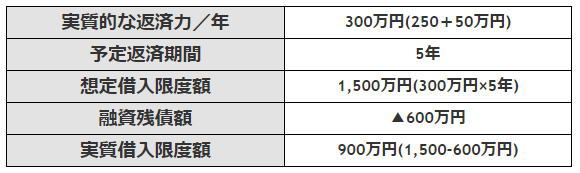

( 税引後利益+減価償却費 ) × 返済期間の年数

したがって、たとえば、会社の返済原資が300万円/年(「税引後利益(250万円)+減価償却費(50万円))、見込みの返済期間を5年とした場合の借入限度額は300万円/年 × 5年 = 1,500万円ということになります。また、すでに借入れがある場合には、その金額を差し引くことで、実質的な借入限度額を計算できます。

( 税引後利益+減価償却費 ) × 返済期間の年数 - 既存の借入額

もし、上記の例で会社の残債額が600万円の場合は、1,500万円 – 600万円 = 900万円が借入限度の見込額となります。

これを表にすると、次の通りとなります。

以上を開業予定の居酒屋の融資のケースに当てはめてみると、次のようになります。

例) 創業融資(居酒屋)の場合

● 予想される税引後利益 300万円/年

● 予想される減価償却費 40万円/年

● 既存の融資額の残債額 0円

● 融資の返済期間 5年

借入限度額の見込み:「(300万円+40万円)× 5年 = 1,700万円」となります。

創業融資の場合には、一般的な企業のような実績の利益で計算することができないため、「税引後利益と減価償却費」は事業計画書の予想額を使って計算することとなりますが、その際には、根拠のない利益額とならないようにしてください。また、詳しくは後述しますが、創業融資の場合には、自己資金の額が融資額に影響することにも注意が必要となります。

運転資金と設備資金の基本的な考え方

運転資金と設備資金とでは、返済原資の発生源や考え方が異なるため、借入れをする際には「何が返済原資となるのか?」や「どのように発生するのか?」について理解しておく必要があります。

運転資金の返済原資について

運転資金には、その用途によって増加運転資金、つなぎ資金、季節性資金などさまざまな種類がありますが、経営をする上で最も重要となるのが「経常運転資金」です。経常運転資金とは、「通常の経営を継続していく上で必要となる資金」のことをいい、他の運転資金が一時的に発生するものであるのに対して、経常運転資金は、すべての企業で、常に発生する資金であることからこのように呼ばれます。

経常運転資金は、下記の式で算出することができます。

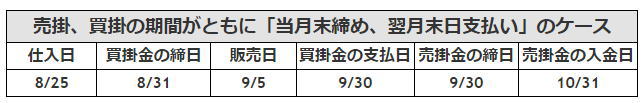

経常運転資金がなぜ発生するのかといえば、それは主にかけで販売や仕入れを行った場合、その間の資金が不足することによります。

この例は、よくある「当月末締め払い、翌月末日払い」(売掛、買掛とも)のケースですが、この場合には、入金があるまでの1ヶ月分(9/30~10/31)について、支払いが先行することとなります。また、その間に追加で仕入れを行っている場合には、さらにその分の資金も必要となります。このようにかけで取引を行っている場合には、飲食店のような現金商売を除き、資金の不足が先行して生じることとなるため、これを補填するために借入れをする必要が生じますが、この場合の返済原資は販売された商品等の売掛金の回収額となります。

以上のように運転資金の融資は、原則として入金があるまでのつなぎ資金的な性格のものとなります。

設備資金の返済原資について

「設備資金」とは、「不動産や車両、什器といった、事業に必要となる設備を購入するための資金」のことを意味し、設備の新設の時だけでなく買い替えなどの時にも発生します。

一般的に、運転資金が比較的短期間で融資がされるのに対して、設備資金では将来にわたった設備の能力や収益力といった観点にもとづいて融資がされるため、設備の性能とそれにより生み出される利益がどのくらいなのかということが重要となります。設備資金についても、借入限度額の計算方法は運転資金の場合と同じですが、返済計画を立てる上では、以下の点に注意する必要があります。

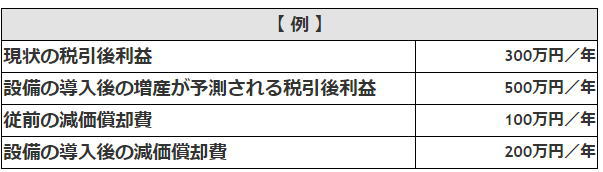

① 利益の元となる売上げを予測する場合には、導入した設備の増産力を考慮して行う。

この企業におけるこれまでの返済力は400万円(300万円+100万円)ですが、設備の導入により生産力が上がる場合には、これにより売上げと利益の増加が見込まれるため、これを反映した金額で計算します。また、設備が追加されたことにより、減価償却額も増えることから、この金額も反映させる必要があります。したがって、この場合には返済原資を700万円(500万円+200万円)で算定するのが妥当ということになります。

② 融資の返済期間をその設備の法定耐用年数よりも長い期間にしない

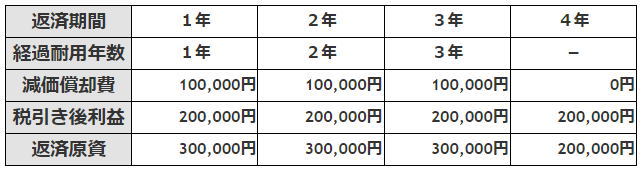

融資の返済原資は、税引後利益と減価償却額の合計であるため、もし、融資の返済期間を設備の耐用年数よりも長い期間にしてしまうと、償却期間が終わった後には、原資の一部である減価償却費がなくなってしまいます。そのため、その後は利益だけで返済しなければならなくなることから、十分な返済原資の確保が難しくなるといった問題が生じます。(下の例では4年目)

そのため、設備資金の返済期間を考える場合には「その設備の耐用年数以内におさめる」ことが原則となります。

借入限度額と自己資金の関係について

通常の企業については、単純に返済原資から借入限度額を算定すればよいのですが、創業融資の場合には、「借入れ額と自己資金額のバランス」にも注意する必要があります。なぜこのような検討が必要となるかといえば、それは「創業融資では、自己資金の額の大きさが借入限度額に影響する」からです。

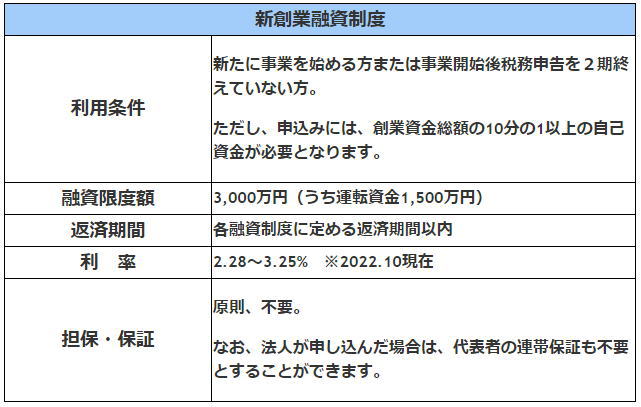

たとえば、日本政策金融公庫の新創業融資制度の融資上限額(制度上の限度額)は3,000万円となっていますが、実際に借りられる金額は「自己資金額の3~4倍程度」となるのが一般的です。

そのため、これを考慮しておかないと、計算上で見込める借入限度額と実際に借りられる額が大きく異なってしまうこととなります。

例えば、以下の例では通常の計算による借入限度額は1,750万円となります。

しかし、このケースでは自己資金額は300万円しかないため、計算上の借入限度額が1,750万円であっても、自己資金のボリュームから考えた妥当な額としては900~1,200万円程度(300万円の3~4倍)が限度となる可能性が高いといえます。なお、創業融資で借入限度額を計算する場合には、「自己資金として認められるものは何か?」や「減価償却の対象となるものはどれか?」といったことが正確に理解できている必要があります。また、自己資金が融資条件で定められている額(新創業融資制度では、創業に係る経費の1/10)以下しかない場合には、そもそも融資の申込みができないこととなります。

このように創業融資の場合には、通常の借入限度の算定式や考えがそのまま通用しない場合があることに注意してください。

借入れ可能性の高い融資の額の求め方

申込額について金融機関の理解を得る工夫をする

融資の申込み額は「資金がいくら欲しいから」ではなく、「その資金が事業に必要となることの妥当性」と「具体的な返済の根拠」にもとづいて算出する必要があります。したがって、単に「資金繰りが厳しいから、運転資金の3ヶ月分をお願いします。」などといったハッキリした資金使途や返済見込みのない申込みでは、金融機関は首を縦に振りません。希望額の融資を獲得するには、先の2つの項目について金融機関の理解を得る必要があります。

そのためには、

「秋冬物の商品の仕入れのために〇百万円の資金が必要です。返済はこれらの販売代金の入金予定である〇月以降の入金で行う予定です」

「競合他社との競合に勝つため〇〇の設備の更新が必要となります。これにより〇%の売上と利益の増加が見込まれるので、増産後の利益分で返済します」

などといった、明確なストーリーと根拠が重要となります。

また、この資金使途や返済根拠を示す具体的な資料として、資金繰り表や見積書、販売に関する契約書などを提出します。このように明確な理由と根拠にもとづいた申込みである場合には、金融機関の理解を得やすくなるため借入れの可能性が高まります。

複数の融資を併用する

一つの金融機関での融資の枠に余裕がない場合には、複数の金融機関を利用することで、借入額を増やしやすくなります。その代表的なものが、日本政策金融公庫と信用保証協会の保証付融資(制度融資)の併用です。

日本政策金融公庫と信用保証協会は、別々の機関であるため、相互に融資に関する情報の交換をしていません。そのため、この双方に申し込むことにより、それぞれから融資が出る可能性があります。また、この方法であれば、一方に申し込んだ結果を確認してから、他方に申し込むという手間がないため、短期間で資金を調達することができます。

しかし、この際に注意しなければならないのが、この申込みは双方の金融機関へ同時に行うということです。なぜなら、一方に申し込んで融資が出た後では、他方については、極端に融資が出にくくなってしまうからです。

たとえば、2,000万円の既存の借入れのある会社が、600万円の融資を日本政策金融公庫に申込み、400万円が獲得できたとします。その後、不足分の200万円について制度融資に申し込んだとしても、200万円の融資が出る可能性はかなり低くなってしまうといえます。それはこれを信用保証協会から見た場合、この会社は2,000万円ではなく、2,600万円の借入れをしている会社として見られるからです。

そのため、このような不都合を回避するには、両方の金融機関に同時に申し込む必要があるわけです。これならば、双方の金融機関では、2,000万円の借入れのある会社として審査されるため、両方から希望額の融資を引き出しやすくなります。このように希望額の借入れを成功させるには複数の金融機関への申込みという方法が有効となりますが、その場合には同時に申し込むということが重要となります。

特別な制度を利用する

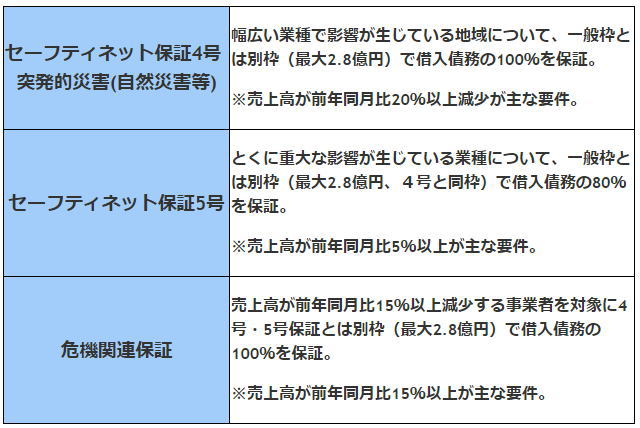

度重なる借入れにより、信用保証協会の保証枠がほとんどなくなってしまったような場合には「セーフティネット保証」を利用することで、保証枠を2倍にすることができます。セーフティネット保証とは、災害、取引金融機関の破綻、大規模な経済危機等により経営の安定に支障を生じている中小企業者について、保証限度額の別枠化等を行う制度です。現在、セーフティネット保証は1号〜7号までがありますが、このうち4号と5号、危機関連保証が一般的なものとなります。

セーフティネット保証の保証率は4号が100%なのに対して、5号は80%と低いですが、5号の要件は売上高減少割合が5%なのに対して、4号は20%と厳格になっています。また、危機関連保証は、さらに4号・5号保証とは別枠で使用できるため、最大一般保証(2.8億円)+4号または5号保証(2.8億円)+危機関連保証(2.8億円)を利用することができます。

なお、日本政策金融公庫でも、新型コロナウイルス感染症特別貸付などは、既存の借入れとは別枠で利用できるため、会社の融資限度額に余裕がない場合でも、最大8,000万円までの融資を利用することができます。

無担保無保証の制度を利用する

さまざまな対策の結果、借入限度額を増やすことができたとしても、それが担保や第三者の保証人を要するものでは、十分な融資を受けることが難しくなります。そのため、最大限の融資を利用するためには、無担保無保証の制度を使って借入れをする必要があります。

日本政策金融公庫の融資では、以下のような無担保無保証で利用できる制度があります。

これらの融資はいずれも担保不要で利用することができます。また、保証人については、第三者の保証人は不要ですが、原則として、法人については代表者の連帯保証が必要となります。

しかし、新創業融資制度等の一部の融資については、代表者の保証も不要とすることができます。また、制度融資については、いずれも無担保・第三者の保証人不要で利用することができます。

このように無担保無保証の融資を利用することで、大きな額の借入れであっても、最小限の負担で借入れをすることができるため、自分の条件にあったものを選択することが大切となります。

まとめ

「あと、いくら借りられるか?」を知ることは企業が正確な資金調達や資金繰りをする上で、非常に重要な情報となります。あらかじめこれがわかれば、無理な申込みをする必要がなくなるだけでなく、金融機関との交渉も有利に行うことができる、金額を引き上げる対策をすることができるなどのメリットがあります。

しかし、融資限度額はその企業の実績や財務内容を見て判断されるため、これを増やすには、一か所の金融機関だけを利用するのではなく複数のものを使う、金融機関の理解を得られる資料を作成するなどの対策も必要となります。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

有利な融資条件での

資金調達を目指します。