こんにちは

廣岡会計事務所 奥長でございます。

今回は、『配偶者控除』及び『配偶者特別控除』に絡む続報をお伝えさせていただきます。

『配偶者控除』・『配偶者特別控除』の控除額の改正

『配偶者控除』とは、納税者に所得税法上の控除対象配偶者がいる場合に、一定の金額の所得控除が受けられる制度のことを言います。

その際、控除対象配偶者の方に一定の所得がある場合でも、所得控除を認めてもらえる制度が『配偶者特別控除』となります。

平成29年税制改正の主な内容

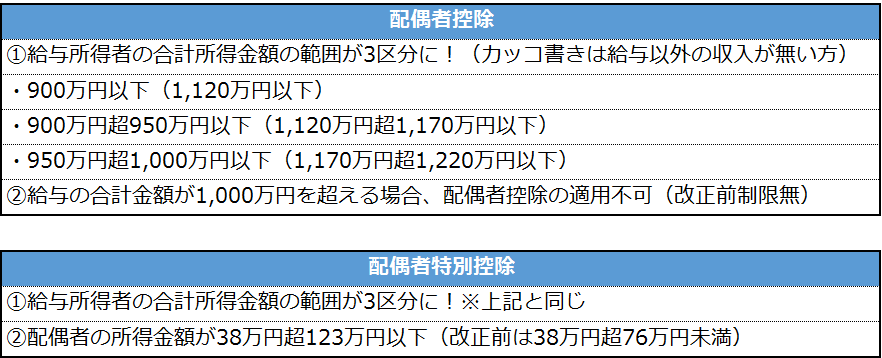

今回の主な改正は、以下の内容となります。

≪配偶者控除及び配偶者特別控除の控除額のイメージ≫

出典:国税庁HP(平成30年分以降の配偶者控除及び配偶者特別控除の取り扱いについて)

⇒給与の合計金額が1,000万円を超える方については、

配偶者控除及び配偶者特別控除の適用を受けることは出来なくなりました!

≪配偶者控除及び配偶者特別控除の控除額一覧≫

出典:国税庁HP(平成30年分以降の配偶者控除及び配偶者特別控除の取り扱いについて)

具体的には、

? 配偶者の収入が給与のみで、年収103万円以下の場合(いわゆる103万円の壁)

A. 本人の収入が900万円以下の時 ⇒ 38万円の配偶者控除

(配偶者がその年の12月31日現在70歳以上の方は、48万円の控除)

B. 本人の収入が900万円超950万円以下の時 ⇒ 26万円の配偶者控除

(配偶者がその年の12月31日現在70歳以上の方は、32万円の控除)

C. 本人の収入が950万円超1,000万円以下の時 ⇒ 13万円の配偶者控除

(配偶者がその年の12月31日現在70歳以上の方は、16万円の控除)

? 配偶者の収入が給与のみで、年収103万円超150万円以下の場合(いわゆる150万円の壁)

A. 本人の収入が900万円以下の時 ⇒ 38万円の配偶者特別控除

B. 本人の収入が900万円超950万円以下の時 ⇒ 26万円の配偶者特別控除

C. 本人の収入が950万円超1,000万円以下の時 ⇒ 13万円の配偶者特別控除

以下、配偶者の方の収入が上昇し、201万6千円を超えますと、配偶者特別控除の適用を受けることは出来なくなります。

結論

今回の税制改正により、『配偶者控除』と『配偶者特別控除』の控除額は、103万円の壁から150万円の壁まで同額の控除を受けられるようになりましたが、

本人の所得制限が入り、制度が複雑化してきています。

これに伴い、源泉徴収を行う給与の支払者様の源泉徴収業務も同時に複雑化しますので、そちらについては次回以降にご説明させていただきます。

ご不明点等がございましたら、弊所までお気軽にお問い合わせください。

〈姫路・神戸の経営支援、資金調達、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉