こんにちは。廣岡会計事務所 廣岡でございます。

今回も前回に引き続き、誰もが悩まれる遺産分割時において、具体的に「どの財産を」「誰に」移転すべきかを記載致します。

※前回のブログ『相続でよく受ける質問 ?遺産分割?』ご参照。

基本的な考え方

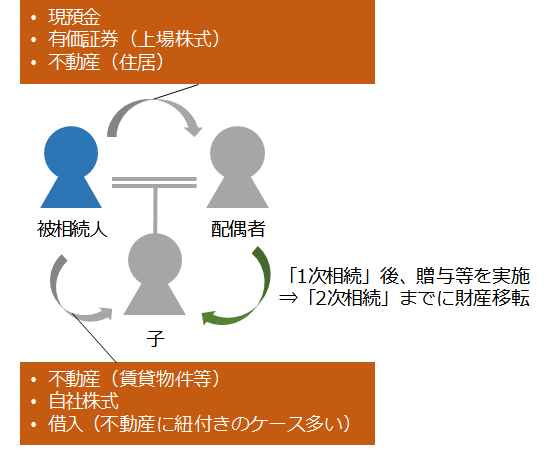

『配偶者』には「換金性が高い資産」、「将来値下がりしそうな資産」を分割し、『子』には「保有することでお金を生む資産」、「将来値下がりしそうな資産」を分割すべきです。

理由は下記(具体例)にて記載致します。

具体例

『配偶者』には一旦「現預金」、「有価証券(上場株式、社債、国債、投資信託等)」を分割し、その後、贈与等を活用して、子に財産移転を行ないます。

その際、「換金性が高い資産」の方が毎年贈与する金額を調整しやすいため、配偶者に現預金やタイムリーにお金に換えられる上場株式などを移動させます。

なお、移動させる金額は『配偶者の税額軽減の特例』の上限がベストだと考えます。

※『配偶者の税額軽減の特例』とは

一方、『子』には、「賃貸物件等の不動産」、「自社株式」を分割させます。

賃貸物件は家賃収入を得ることを目的としており、毎年お金を生む資産です。仮に配偶者に移転した場合、2次相続までに収益物件から得られたお金が貯まってしまい、2次相続時において相続財産の対象になってしまうため、子に移転させます。

同じように、会社を営んでいるオーナーの場合、毎年、会社の利益が蓄積され、自社株式の評価(価値)が上昇してしまいため、早めに後継者(子等)に移転させることを強くお勧め致します。

計算上の価値が上がってしまうことで相続税が多額になる要因でもあり、その上、非上場株式の自社株式は換金性が低く(他人に売りにくい。買ってくれる人が少ない。)、相続税の納税資金を集めるのに苦労するケースがあります。

相続対策は時間を掛けて行なうものが多く(逆に言えば、短期間で相続税が劇的に削減出来る対策があったとしても、今後、法規制される可能性が高いです。)、早めの相続対策をお勧め致します。

弊所では2次相続まで考えた『遺産分割』及び『相続対策』をご提案しておりますので、ご興味のある方は弊所までお問い合わせ願います。

※弊所サービス:『相続対策・申告サービス』

〈姫路・神戸の経営支援、資金調達、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉