近時、円安や物価高、ウクライナ情勢などの影響により、経営環境が厳しくなっており、「お金を借りても銀行への返済ができない」という中小企業の方が増えています。こんな時に気になるのが、「代位弁済の可能性」です。代位弁済が行われてしまうと、信用状況に大きなキズを残すだけでなく、その後の取引についても大きな制約を生じることとなります。

この記事では、代位弁済の仕組みや、発生するデメリット、代位弁済への対策について解説いたします。

目次

代位弁済の手続きの仕組みとデメリット

ここでは、信用保証制度の代位弁済が行われるまでの手続きの概要と、代位弁済がされた場合のデメリットについて解説いたします。

代位弁済の手続きの概要と仕組みについて

代位弁済とは、保証会社の信用保証協会の保証付き融資を一定期間、弁済できなくなったときに行われる措置です。そもそも信用保証協会の保証付融資(制度融資を含む)については、信用保証協会が融資の保証をし、その保証を引き当てとして金融機関が企業に融資をするという仕組みとなっています。

しかし、企業が一定期間、正常な弁済ができなくなった場合には、金融機関が信用保証協会に対して代位弁済請求をすることで、信用保証協会に残債分の肩代わりを請求します。この行為のことを「代位弁済」といいます。

この後、信用保証協会は企業に対して、残債の一括請求を求めてきますが、これに応じられる企業はほぼないため、実際にはその後、信用保証協会と企業の間で、長期の弁済計画を作成しそれにもとづいて弁済する(任意整理)というのが一般的な流れとなります。

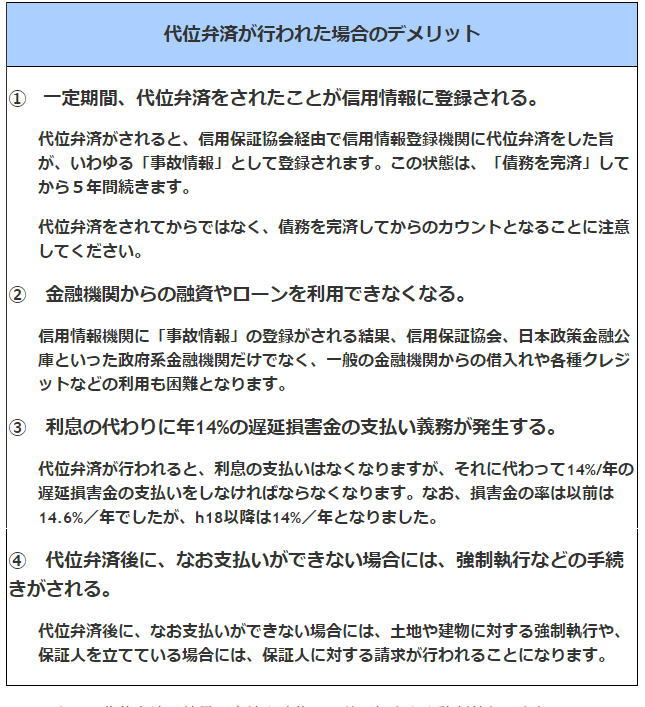

代位弁済が行われた場合のデメリットや影響

通常、代位弁済がされると、次のようなデメリットが生じます。

このように、代位弁済の結果、土地や建物への差し押さえや強制執行がされると、その後、事業を継続できなくなってしまう可能性があります。

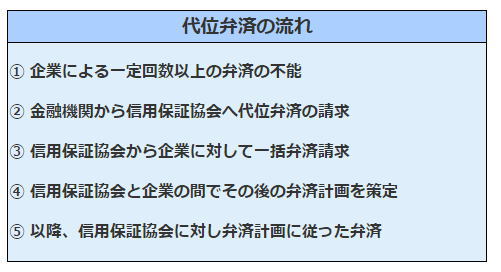

代位弁済の手続きの流れについて

通常、代位弁済が行われた時は、以下の流れに従って手続きが行われます。

一定回数以上の弁済の不能

通常、信用保証協会付融資について

● 3回以上の支払いの延滞

● 90日以上の支払いの延滞

のいずれかの事由が発生すると、金融機関が信用保証協会に対して、代位弁済の請求を行います。ただし、必ずこの条件にもとづいて代位弁済が行われるというわけではなく、債務者の状況や金融機関によってはさらに期間が延長されることもあります。

金融機関から信用保証協会へ代位弁済の請求

金融機関が代位弁済することを決定したときには、信用保証協会に対して「代位弁済請求」を行います。

この請求があった場合には、信用保証協会はその請求の内容について調査をした上で、問題がないと確認できた場合にはその請求額を債務者に代わって金融機関へ支払います。また、代位弁済がされた際には、金融機関より債務者に対して、代位弁済をした旨の通知が送られます。

信用保証協会からの一括請求

代位弁済の手続きがされた時には、信用保証協会から債務者へ「一括弁済の請求」が行われます。

これには信用保証協会が代位弁済した額(つまりは、請求時の残債の全額一括返済)を所定の期日までに支払う旨が記載されていますが、実際にこの時点ですべての支払いができる企業はないため、その後の支払いについて信用保証協会と弁済に関する協議をすることとなります。

しかし、この請求に対して「無視を続ける」、「協会に連絡をしない」などの対応をした場合には、すぐに強制的な処分となってしまうこともあるため、この通知がきたときには、すぐに信用保証協会に連絡をし、その後の手続きについて協議する必要があります。

信用保証協会との協議

代位弁済の通知が来た後には、速やかに信用保証協会へ連絡し、これまでの状況と今後の見通しについての考えを説明します。

この協議は数回にわたって行われるのが普通ですが、これによりその後の弁済額や方針が決まってしまうため慎重に行わなければなりません。この協議では、いかに信用保証協会の理解と協力を取り付けられるかが重要なカギとなりますが、そのために大切なのは、「現実的かつ可能な弁済計画を立てる」ということです。

実現不可能な計画や自分ばかりに都合のよい計画では、信用保証協会の理解を得られませんし、実際の計画の実践も難しくなってしまいます。

信用保証協会への弁済計画の提出

信用保証協会との協議を進めるためには、その前提として「弁済計画の作成・提出」が必要となります。その後の具体的な協会との協議は、この計画にもとづいて行うこととなります。

この計画について重要となるのが

① その計画の内容が実現可能なものであること

② 信用保証協会の意向に沿ったものであること

という2点です。

①については、計画の内容が単なる見込み的なものでなく「その企業の状況や資金繰りを考慮した上で、本当に実行できるものであること」と「その実現可能性が、ある程度数値や資料で明らかにできること」の2点が重要となります。また、②については、「自分の都合や意向だけでなく、その内容が信用保証協会の意向も汲んだ内容となっていること」がポイントとなります。

代位弁済をされた債務者には「経営が立ち直るまで、支払いは利息だけにしてほしい」とか、「弁済期間はできる限り長期にしてほしい」などの要望をする方がいますが、これらは自分だけの都合を考えたものであり、信用保証協会の意向を汲んだものとはいえません。協会側としては、できるだけ早期に資金を回収したいと考えているのですから、これに対して債務者側もできる限りの協力をする必要があります。

たとえば、「ある程度まとまった資金を支払い(内金の支払い)、誠意を見せる」「不要不急の資産がある場合には売却する」「従業員の一部をリストラして経費を削減する」などがこれにあたります。そのため、いかに両者間で対応が可能な落としどころを見つけられるかということが、最も重要なポイントとなります。

計画にもとづく弁済の開始

信用保証協会と協議が完了し、弁済計画が作成できたら、その後はその計画にもとづいて弁済をしていくこととなります。また、計画期間中は協議で決まった額の弁済をするだけでなく、信用保証協会による定期的なモニタリングが行われます。

このモニタリングでは、弁済の状況や計画の進捗などが確認されますが、計画の進み具合によっては、弁済条件の見直しや計画の変更が必要となることもあります。

「代位弁済」後にとるべき対応

代位弁済の請求がされた場合でも、すぐに保証人への請求や強制執行といった手続きが行われるわけではありませんが、何の対応もしなければいずれはこれらの措置がされてしまうため、まずは、信用保証協会と今後の弁済についての話し合いをすることが何より重要となります。※ なお、代位弁済がされた時点で債権は金融機関から信用保証協会へ移っているため、協議すべき相手は銀行ではなく信用保証協会となります。

ここでは代位弁済の請求後に債務者がとるべき対応について、ポイントごとに解説いたします。

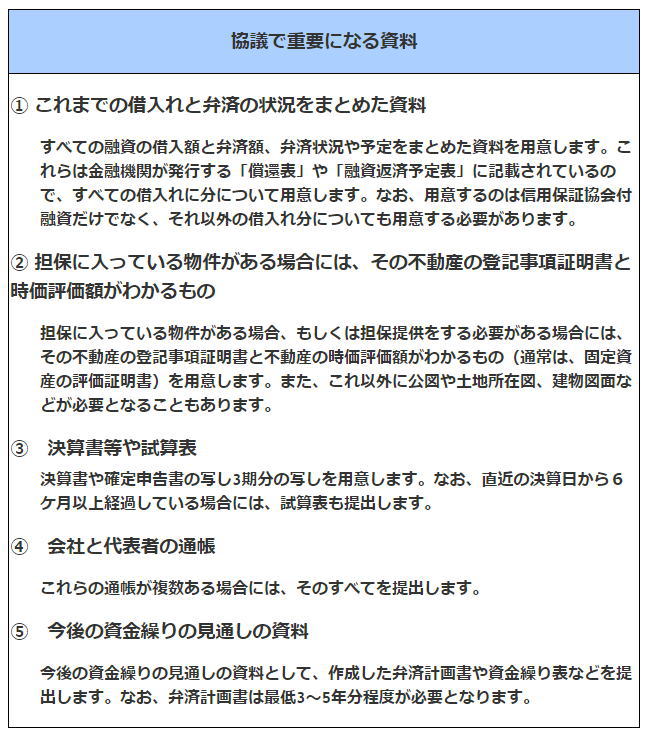

協議に必要となる資料の準備

信用保証協会との協議では次の資料が重要となるため、あらかじめこれらを用意しておく、弁済の方針を決めておくなどの準備しておきましょう。※ 実際の協議では下記のすべての資料が必要となるわけではなく、また、これら以外にも追加で必要となることがあります。

協議をスムーズに進めるためのポイント

信用保証協会との交渉をスムーズに進めるために必要なのは、やみくもに頭を下げることでもなく、また、お願いを繰り返すことでもありません。

大切なのは「信用保証協会の納得を引き出す方向で協議をする」ということです。

ちなみに、ここでいう「信用保証協会の納得を引き出す」こととは、債務者側にとって金銭的に有利となるか否かということだけではなく、「信用保証協会に、こちらの提案に協力した方が得だ」と思わせることを含みます。そのためには、現在の自分の状況についての整理・分析するのは当然として、その他にも信用保証協会の考えを理解するということがとても重要となります。

そこで、ぜひ、知っておいてもらいたいのが、「債権回収の極大化」というキーワードです。「回収の極大化」とは、簡単にいえば、「いろいろある手段の中で、どれを選べば回収できる金額を最大にできるか?」ということを意味します。

これをわかりやすく説明すると以下の通りとなります。

このように代位弁済後の支払いについては、「信用保証協会を納得させる」=「回収の極大化をする提案ができる」ということが、交渉の最大のポイントとなります。

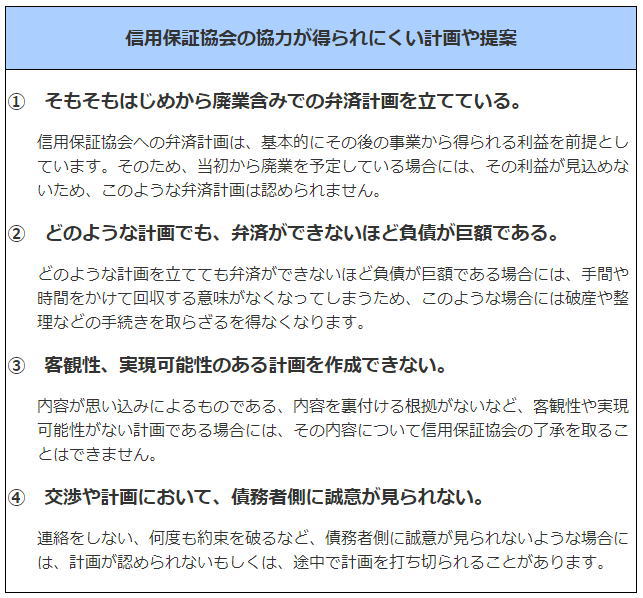

信用保証協会の協力が得られにくいケース

以上のように代位弁済後の返済については、信用保証協会の理解が不可欠となりますが、以下のような計画や提案については、協力を得ることは難しいといえます。

弁済計画の作成の注意点

代位弁済の弁済計画を作成するときには、通常の返済計画を作るのとは異なったポイントがあるため注意が必要です。

現状の弁済能力の確認

弁済計画を作成するためには、まずは現状で「どの程度の弁済が可能か?」を見極める必要があります。具体的には、毎月の純利益と減価償却費それと個人的に支出できる額の合計が弁済の原資となります。

現状での弁済可能額

次に、これらの額をベースにして弁済をしたらあと何年間かかるかを計算します。

完済見込み期間

ここで計算した期間が、10年(業種によっては15年)を超える場合には、期間が長すぎるため、そのままでは計画を認めてもらえない可能性があります。したがって、このような場合には

・ 毎月の弁済額を増やす

・まとまった額の内入れをする

などの対策を考える必要があります。

今後の弁済の見通し

上記で求められた額をベースとして、今後の事業の見通しを考慮しながら、将来的な弁済を計画します。もし、「今後、事業が上向いていく根拠がある」という場合は、それに伴って徐々に弁済額を増やしていく計画となりますが、しばらくは現状維持が続くというのであれば、当面は弁済額を抑えた計画とせざるを得ません。

しかし、これをそのまま口頭で伝えたのでは信用保証協会の理解は得られませんので、いずれの場合もその内容を必ず弁済計画書によって説明します。

担保や保証人の確認

新たな弁済計画を認めてもらうためには、ケースによっては自宅や遊休地の処分、保証人への請求といった対応を求められることもあります。なので、計画を作成する場合には、そのことも考え、あらかじめ不動産等についてはその評価額を把握しておく必要があります。

できれば、不動産の処分は避けたいと考える方が多いと思いますが、負債額が大きく弁済に何十年もの期間を要する場合には、債務額の圧縮が必要となります。また、信用保証協会も税金で運用されている機関である以上、換金できる資産があるにも関わずそれをしないのは職務違反となるため、それを認めることはできません。

このような理由から、もし、計画を認めてもらえない場合には、早期に財産が強制処分されてしまう可能性があるため、最悪のケースも想定し、処分する資産の優先順位やその価値を把握しておくべきといえます。

経営改善プランの作成

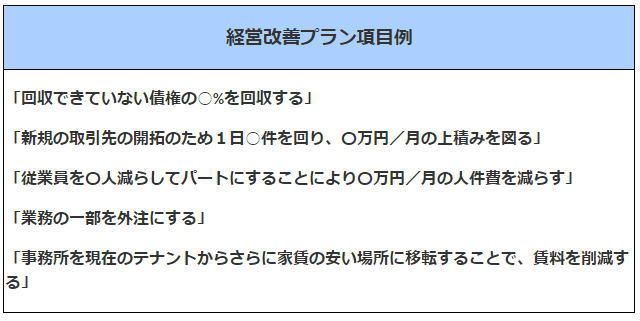

弁済計画において弁済額を増やす必要がある場合には、売り上げの増加策や事業のリストラといった、経営改善策もあわせて示す必要がありますが、これは「もっと、頑張る」的なものではなく、その内容が具体的でかつ、実現可能なものでなければなりません。

たとえば、以下のような項目を入れたプランがこれに該当します。

いずれも経営者にとっては厳しい選択といえますが、弁済計画について信用保証協会の協力を得るためには、ケースによってはこれらのことも覚悟する必要があります。

代位弁済後の選択肢

弁済計画が了承された場合は、以降、信用保証協会と取り決めた金額を弁済していくこととなりますが、その後にどうなるかについては大きく分けて3つのバターンが考えられます。

① 完済まで支払いを継続するケース

まず一つ目の選択肢として考えられるのは、「そのまま完済するまで弁済を続ける」というパターンです。

もし、その債務が銀行のプロパー融資(信用保証協会などの保証のつかない融資)によるものならば、金融機関がその債権をサービサーに売った後に、そのサーピサーと交渉して安い金額で買取り、債務を消滅させるという手段も可能となります。

しかし、信用保証協会では原則として、債権放棄や譲渡、免除をしないため信用保証協会付債務についてはこのような方法は使えません。したがって、弁済により債務を消滅させるには、所定の債務額を支払う必要があります。

なお、本人が死亡した場合でも、その相続人が相続の放棄をしない限り、相続人全員が連帯して支払義務を負うこととなります。

② 求償権が時効にかかるケース

次に考えられるのが「求償権が時効にかかるまで待つ」というバターンです。

「求償権」とは、本人の借金を保証人などの第三者が返済する場合、その(会社などの)第三者が本人に対して、返済した分の返還を求めることができる権利です。

代位弁済の場合では、債務者企業の金融機関に対する債務を代位弁済により信用保証協会が支払うこととなるため、信用保証協会は本人に対して求償権を取得することになります。代位弁済を行う信用保証協会が以降、債務者に対して支払いを請求できるのはこの代位弁済権の行使によるものですが、求償権は債権の一部であるため、その消滅時効期間は「権利を行使することができることを知ったときから5年間」と定められています。

そのため、なにもなくこの期間を過ぎることができれば、支払いを免れることができるわけですが、信用保証協会側でもこの点についてはシッカリと管理をしており、たいていの場合には時効の完成前に請求をされたり、訴えを起こされなどの時候中断行為が行われます。

もし、訴えが提起されて判決が確定した場合には、その時からさらに10年間時効の完成が延長されてしまいます。※ 判決確定による消滅時効の期間は10年となります。

また、消滅時効期間が経過した後でも、少額でも返済した場合には、その時から再び5年間の時効が更新されることとなります。「今まで何の請求もしてこなかったので大丈夫だろう」と考えている方もいるとは思いますが、訴訟等の時効を中断させる手続きを取られた場合には、また、その時からあらたな時効期間が進行することとなるため、求償権が時効にかかるのを期待するのはやめた方がよいといえます。

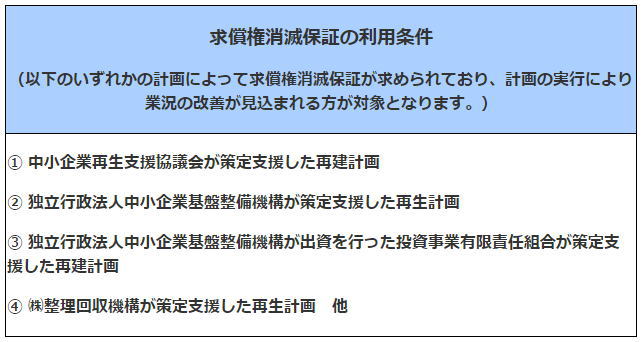

③ 「求償権の消滅保証」を利用できるケース

最後に考えられるのが「求償権の消滅保証を利用する」ケースです。

「求償権の消滅保証」とは、信用保証協会が求償権を消滅させたうえで、新たに保証枠を設定する手続きのことをいいます。

この求償権の消滅保証を利用した企業は、新たに信用保証協会の保証を利用することができるようになるため、再び融資を受けることが可能となります。これはいわば、求償権という問題のある債務を、通常の保証債務というクリーンな債務に切り替えることで、代位弁済によるデメリットをなくすものといえます。これは、債権放棄や譲渡もしくは時効などと異なり、通常の企業でも利用可能な制度ですが、これを行うには信用保証協会の承諾が必要となります。

「求償権消滅保証」の手続きの流れは、以下の通りとなります。※ 設例は代位弁済された債務者に2,000万円の求償債務があるケース

1. 信用保証協会が、債務者企業に対して2,000万円の求償権消滅保証を実施する。

2. 金融機関が2,000万円の求償権消滅保証にもとづき、債務者企業に対し2,000万円の融資を実行する。

3.企業は新たに得た2,000万円の資金により、求償債務を弁済する。

4. これにより、信用保証協会に対する求償債務は完済となるため、以降は金融機関に対して通常の返済を行う。

しかし、この求償権消滅保証は誰でも使えるわけではなく、これを利用するには一定の条件を満たす必要があります。

参考:群馬県信用保証協会

なお、求償権消滅保証は各信用保証協会の判断で行っている制度のため、利用する信用保証協会によって使える条件が異なることがあります。したがって、求償権消滅保証の利用の可否や適用の有無については、担当の信用保証協会に確認してください。

代位弁済に関する問題

ここでは、代表的な代位弁済に関する問題やケースについて解説いたします。

土地や建物が担保に入っていなければ、代位弁済をされても問題ないか?

企業の中には「自分は土地や建物を担保に入れていないから、代位弁済されても大丈夫」と考えている方がいますが、それは間違いです。代位弁済が行われた場合、土地や建物に抵当権や根抵当権が設定されていなくとも、信用保証協会は、一般債権者の立場で差し押さえや強制競売の手続をすることができるからです。

確かに、土地や建物に担保に抵当権や根抵当権を設定していなければ、信用保証協会には「優先弁済権」(他の債権者に優先して売却代金から弁済を受ける権利)はありませんが、その場合でも協会はその残債分から弁済を受け取ることができます。

たとえば、信用保証協会付融資5,000万円を借りている債務者Aが、評価額1億円の土地と建物を所有しており、そこには6,000万円のB銀行の抵当権がついているとします。このような状況で、もし、信用保証協会が競売を申し立てれば、B銀行は抵当権にもとづいて6,000万円全額の弁済をうけることができます。しかし、これにより信用保証協会も残った4,000万円について、ここから弁済を受けることができるため、信用保証協会が少しでも回収したいと思えば、担保に入っていない土地・建物であっても競売を実行する可能性は十分に考えられます。

「代位弁済」をされたら、融資を受けられないのか?

代位弁済がされた場合には、金融機関から追加で融資を受けることは難しくなります。しかし、例外的に、その後に事業が好調となり、ある程度以上の弁済ができるようになった時には、「求償権の消滅保証」を使って、あらたに保証付き融資をうけられるようになることもあります。

信用保証協会に債権放棄をしてもらうことは可能か?

一般の金融機関からの融資を受けてその弁済ができなくなったときには、その債権はサービサーに売却されるため、その後の交渉次第では額面よりも安い金額でサービサーからその債権を買い取ることができるケースもあります。

しかし、信用保証協会は国の機関であるため、原則、債権の譲渡といったことは行っていません。そのため、前述のようにサービサー等から額面よりも安い金額で債権譲渡してもらうということはできませんが、債権放棄については、近時、一部の自治体で一定の条件のもと、これを認める動きが出ています。(2017年時点で19都道府県)

参考:日本経済新聞記事より

しかし、債権放棄をするためには自治体で議会の議決にもとづき条例を定める必要があるため、その進捗状況は自治体によりまちまちとなっています。

参考:信用保証協会の求償権放棄と条例について

また、条例による求償権の放棄が可能な場合でも、実際に放棄を受けるためには、かなり高いハードルをクリアーする必要があります。なお、代位弁済が行われた場合、その回収手続き等は信用保証協会債権回収会社が行いますが、この会社は信用保証協会から債権の管理回収業務の委託を受けているだけの機関であり、信用保証協会から債権の売却や譲渡をされているわけではありません。したがって、債権者はあくまでも信用保証協会となります。

「内入金」について

信用保証協会との交渉で、最も相手の譲歩を引き出しやすいのが「ある程度まとまった金額を内入金として納める」という方法です。

信用保証協会との交渉では、この内入金があるかないかが、その後の交渉の結果に大きく影響します。ある程度まとまった額の内入金がある場合には、債務額を圧縮することができるため、その後の弁済計画をより現実的なものとしやすくできるだけでなく、これを債務者側の誠意として認めてもらいやすくなるからです。

また、信用保証協会側においても、単に長期の返済を認めるだけよりも、まとまった資金を少しでも早めに回収したいという思惑があることも、おすすめできる理由としてあげられます。この時にいくらの金額を内入れすればよいのかについては、具体的な基準はありませんが、少なくともその後の弁済に影響を与えるくらいの金額は必要といえます。

損害金の免除・減額について

代位弁済がされた場合には、それまでの融資の利息の代わりに損害金を支払う必要が生じます。しかし、この損害金は14%/年と非常に高率なため、いくら頑張って支払いをしても残金が減らないということが起こります。

通常、信用保証協会への返済金は元金へ優先して充当されるため、いくら支払っても元金が減らないということにはなりませんが、返済期間が長期となる場合には、損害金が元金額を超える可能性もあります。しかし、元金の支払いがある程度進んだ場合には、損害金の支払いを免除・減額してもらえることも少なくないため、返済の状況次第では、こちらから損害金の免除や減額をお願いするということも可能となります。

計画の内容を認めてもらえない場合

弁済計画においてこちら側の計画を認めてもらえない場合には、さらに計画を見直し、弁済額を増やす方向で内容を見直す必要があります。なお、計画が認められない原因の一つとして、「経営者の甘えが反映された計画となっている」ということがあります。

たとえば、「これ以上、人を減らすと仕事が回せなくなる」「最低でもこれくらいの給料がなければ生活できない」などがその代表的なものですが、正社員を減らしても、パートで補うこともできますし、社会保険料などの削減にもつながります。

「できれば現状を維持したい」という気持ちはわかりますが、弁済計画が認められなければ、すべてを失うことにもつながるため、自分に甘い計画になっていないかを十分に検討し、信用保証協会の理解を得られる内容とすることが大切といえます。

まとめ

「代位弁済」は、信用保証協会の保証付融資を返済できなくなったときに行われる措置ですが、これが行われた場合には、残金の一括請求がされる他、高率の損害金が発生するため、その後の経営の立て直しが難しくなってしまいます。また、その後の借入れができない、取引先の評判が悪化するなど、大きなダメージを残すことになることから、できるだけ代位弁済にならないよう努力する必要があります。

ただし、代位弁済になった場合でも信用保証協会との交渉結果によっては、低額での長期の分割返済を認めてもらうことができることも多いため、債務整理にならないためにも誠意をもって実現可能性のある計画を提示することが対策の第一歩となります。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ