こんにちは。みそら税理士法人 上吹越(かみひごし)です。

従業員給与の昇給(賃上げ)をすることで、税額控除を受けられる制度として、

「所得拡大促進税制」(以後、「賃上げ促進税制」と表記します)があります。

要件と税額控除に改正がありましたので、改めて整理したいと思います。

目次

改正時期の確認

「賃上げ促進税制」は、中小企業者等が、前年度より給与等を増加させた場合に、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

まずは、時期の確認です。

中小企業庁のページを基に記載いたします。

https://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html

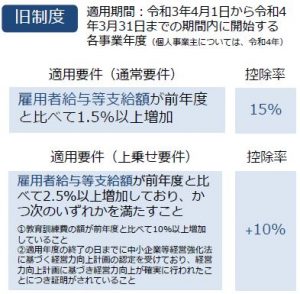

・新制度:令和4年(2022年)4月1日から令和6年(2024年)3月31日までの期間内に開始する各事業年度

(個人事業主については、令和5年・令和6年)

事業年度を1年という前提で、決算月で考えると、以下になります。

・2023年2月決算まで:旧制度 ※旧制度に関してはこちら

・2023年3月決算以降:新制度

要件と税額控除の変更を確認

続いて、要件・税額控除の確認です。

通常要件には変更がありません。支給額が1.5%以上増加しているかどうかで判定します。

税額控除率に関しても変更がありません。

一方、上乗せ分に関しては、要件・税額控除率ともに変更がありました。

旧制度での上乗せ要件が分解され、税額控除率に関しては最大25%から最大40%に増加されました。

・支給額が2.5%以上増加:税額控除の上乗せが可能(控除率+15%)

・教育訓練費が10%以上増加:税額控除の上乗せが可能(控除率+10%)

※ただし、税額控除額は法人税額又は所得税額の 20% が上限となりますのでご注意ください。

※教育訓練費:職務に必要な技術又は知識を習得させるために支出する費用のうち一定のもの。

具体的には、法人が教育訓練等を自ら行う場合の費用(外部講師謝金等、外部施設使用料等)、他の者に委託して教育訓練等を行わせる場合の費用(研修委託費等)、他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費等)など。

また、下記の変更もありました。こちらは申告時の煩雑さの緩和になると思います。

・経営力向上要件は廃止

・教育訓練費増加要件に係る明細書の 「添付義務」を「保存義務」へ変更

賃上げを予定している場合、税制利用を見据えた検討を

改正の度に、要件、税額控除率がテコ入れされ、利用しやすくなっているという印象です。

旧制度においても、弊社のお客様でも申告時に利用頻度は多くございました。

税額控除の金額も大きく、経営者様においては喜んで頂くことが多い税制の一つかと思います。

今回の改正で、税額控除の金額としては、さらに大きい税制となってきております。

日頃の経営状況確認時から、給与に関しての増加額は確認頂きたいと思います。

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。