こんにちは。廣岡会計事務所の矢野です。

今回は相続税の財産評価において、特に重要な特例であります

「小規模宅地等の特例」について概要と要件について説明したいと思います。

目次

概要

「小規模宅地等の特例」とは、被相続人(亡くなった人)の住んでいた土地や、

事業をしていた土地などの相続税評価について一定の要件を満たす場合には、

80%もしくは50%まで、評価額の減額を受けることができる特例です。

一般的には被相続人の住んでいた土地や事業をしていた土地を相続した相続人に、

多額の相続税が課税されますと、自宅の売却や事業の継続に支障がでてくる可能性がございます。

そこで、自宅や事業用の土地については相続人等の生活基盤のために

欠くことがきないものであることから、相続税の負担を減らすように特例が設けられています。

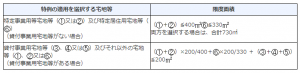

減額される限度額

平成27年1月1日以後に相続の開始があった場合の減額される割合は以下の表の通りになります。

(出展:国税庁)

注1)

(1)「貸付事業」とは、「不動産貸付業」、「駐車場業」、「自転車駐車場業」及び事業と称するに

至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行う「準事業」をいいます。

(2)「一定の法人」とは、相続開始の直前において被相続人及び被相続人の親族等が

法人の発行済株式の総数又は出資の総額の50%超を有している場合における

その法人(相続税の申告期限において清算中の法人を除きます。)をいいます。

(3)複数の宅地等の特例を組み合せて適用する場合の限度面積は以下の表の通りになります。

(出展:国税庁)

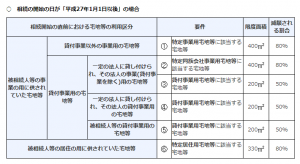

適用要件

小規模宅地等の特例は、要件が複雑ですが、大きく分けて

被相続人等(注2)が住んでいた土地と事業をしていた土地(借地権を含む)に分けられます。

どちらにも共通する要件として、

・被相続人等の事業または居住の用に供されていた宅地等であること。

・その宅地等が建物又は構築物の敷地であること。

注2) 被相続人等とは、被相続人と被相続人と「生計を一にする」親族をいいます。

さらに、この要件を満たす宅地等を4つに分類します。

(1)特定居住用宅地等

(2)特定事業用宅地等

(3)特定同族会社事業用宅地等

(4)貸付事業用宅地等

それぞれに細かな要件がありますが、取得する相続人や保有要件、事業継続要件などがあり、

具体的な要件については、次回以降でご説明したいと思います。

平成30年度税制改正において、(2)特定居住用宅地等と(4)貸付事業用宅地等の要件が改正されています。

平成30年4月1日以後の相続又は遺贈により取得する財産に係る相続税から適用されますので、

そのあたりも説明していきたいと思います。

〈姫路・神戸の経営支援、資金調達、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉

相続税の節税は依頼する

税理士で変わります。