こんにちは。みそら税理士法人の奥田です。

年末調整の時期が近づいてまいりました。

令和2年度の年末調整は色々と改正点がありました。

改正点も多いので何が変わったのかを確認していきたいと思います。

目次

年末調整とは?

給与所得者の1年間の総給与収入から1年間の所得額を算出しその金額を元に年間の所得税額を確定します。

確定した所得税額と、月々の給与や賞与から徴収された源泉所得税の差額を計算し、還付または納付を行うことです。

令和2年分の年末調整では、所得金額の計算に重要な控除の内容が大幅に改正されましたのでその内容をご紹介いたします。

令和2年度年末調整変更点

この度の改正では、控除の内容、対象者が大きく変わりました。

給与収入が850万円以下、所得金額が2,400万円以下の人については給与所得控除が減額に

なったのに対し、基礎控除が増額になり結果的に控除額の総額には影響はありません。

給与収入が850万円超の方や、合計所得金額2,400万円超の方は控除額が昨年よりも少なく

なりますのでご注意下さい。

また、ひとり親控除の新設により未婚の親も控除の対象に含まれるようになりました。

前述のことを踏まえて今回の改正のポイントは下記の3つです。

①給与収入金額が850万円を超えていないか

②合計所得金額は2,400万円を超えていないか

③所得金額500万円以下のひとり親

-

給与所得控除

| 給与の収入金額(A) | 給与所得控除額 | ||

| 改正後 | 改正前 | ||

| 162万5,000円以下 | 55万円 | 65万円 | |

| 162万5,000円超 | 180万円以下 | (A)×40%-10万円 | (A)×40% |

| 180万円超 | 360万円以下 | (A)×30%+8万円 | (A)×30%+18万円 |

| 360万円超 | 660万円以下 | (A)×20%+44万円 | (A)×20%+54万円 |

| 660万円超 | 850万円以下 | (A)×10%+110万円 | (A)×10%+120万円 |

| 850万円超 | 1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | ||

前年よりも控除金額が少なくなっております。

特に年間の給与収入が850万円を超える方の控除額が減っております。

ご注意下さい。

-

基礎控除

従来でしたら所得の制限はなく一律で一人38万円の控除となっておりましたが、令和2年度分

より2,400万円を境に控除額が変わることになりました。

| 合計所得金額 | 基礎控除額 | ||

| 改正後 | 改正前 | ||

| 2,400万円以下 | 48万円 | 38万円 (所得制限なし) |

|

| 2,400万円超 | 2,450万円以下 | 32万円 | |

| 2,450万円超 | 2,500万円以下 | 16万円 | |

※合計所得金額:配当所得、不動産所得、事業所得、給与所得、雑所得(公的年金等に係る所得など)

などの「総合所得」を合計した金額(純損失または雑損失等の繰越控除を適用する前の金額)のこと

をいいます。そのため、給与以外の所得がある方は特にご注意ください。

-

所得金額調整控除

所得金額調整控除は令和2度分より新設された控除項目で、下記の2種類あります。

-

子ども・特別障害者等を有する者等の所得金額調整控除

その年の給与の収入金額が850万円を超える所得者で、次の4つの要件のいずれかに該当する

場合に、給与の収入金額(その給与の収入金額が1,000万円を超える場合には、1,000万円)

から850万円を控除した金額の10%に相当する金額(注1)を、給与所得(注2)の金額から控除することとされました。

イ 所得者本人が特別障害者

ロ 同一生計配偶者が特別障害者

ハ 扶養親族が特別障害者

ニ 扶養親族が年齢23歳未満(平成10年1月2日以後生)

(注)1 (給与の収入金額-850万円)×10% (最高15万円)

2 「令和2年分の年末調整等のための給与所得控除後の給与等の金額の表」を

使用して求めた給与所得控除後の給与等の金額

給与所得と年金所得の双方を有する人に対する所得金額調整控除

その年において、次の(1)に該当する者の総所得金額を計算する場合に、(2)の所得金額

調整控除額を給与所得から控除するものです(注)。

(1) 適用対象者

その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額が

ある給与所得者で、その合計額が10万円を超える者

(2) 所得金額調整控除額

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る

雑所得の金額(10万円超の場合は10万円)}-10万円=控除額(注)

(注) 上記(1)の所得金額調整控除の適用がある場合はその適用後の給与所得の金額から控除します。

※給与所得と年金所得の双方を有する人に対する所得金額調整控除は年末調整では適用を受けることは

できませんが、確定申告の際に適用対象となります。

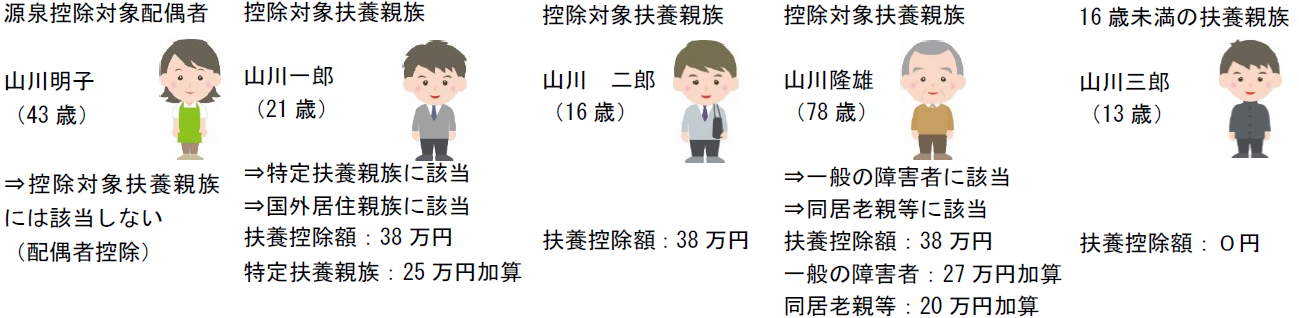

扶養親族等の合計所得金額要件等

同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の合計所得金額要件がそれぞれ10万円引き上げとなっております。

控除額については、下記の表を参考にしてください。

| 扶養親族等の区分 | 合計所得金額要件 | |

| 改正後 | 改正前 | |

| 同一生計配偶者 | 48万円以下 | 38万円以下 |

| 扶養親族 | 48万円以下 | 38万円以下 |

| 源泉控除対象配偶者 | 95万円以下 | 85万円以下 |

| 配偶者特別控除の対象となる配偶者(注1) | 48万円超133万円以下 | 38万円超123万円以下 |

| 勤労学生 | 75万円以下 | 65万円以下 |

-

ひとり親控除/寡婦控除

従来は婚姻をしていたが、死別または離婚しその後婚姻していない人が対象となっていましたが、

令和2年度の改正により未婚のひとり親も所得控除の対象者に追加されました。

また男性と女性でそれぞれ寡夫控除、寡婦控除と分けてありましたが、ひとり親に該当しない寡婦

に係る寡婦控除に改組されました。

対象者の判定には下記の表を参考にしてください。

【改正前後の控除に係る適用判定のフロー図】

本年の年末調整は改正が多いため、計算の際はご注意ください。

経営支援、資金調達、相続、助成金に強い「みそら税理士法人」「みそら社会保険労務士法人」ブログ

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。