これから起業する方や事業の拡大をお考えの方の中には、「融資と出資では、どちらを利用した方がよいのだろうか?」「その後の経営にはどんな影響があるのだろうか?」とお悩みの方も多いと思います。融資と出資では、資金調達手段という意味では同じですが、組織やその後の経営に与える影響が大きく異なるため、きちんと理解して行わないと、後々大きな不利益を被ってしまう可能性もあります。

この記事では、融資と出資の特徴や違い、経営に与える影響について解説いたします。

目次

融資とは?

融資の特徴

「融資」とは、お金を必要とする者に貸し、資金を融通することをいいます。融資を受けた場合の資金は、貸借対照表の負債の部に計上され、また、返済しなければならない性質のものであることから、このような資金をデッドファイナンスといいます。

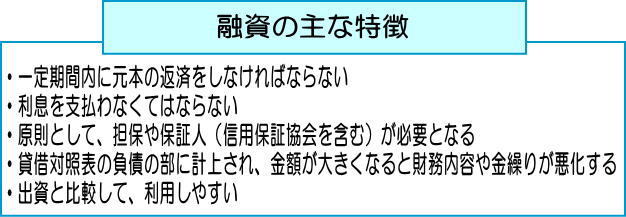

融資の主な特徴は、以下の通りです。

なお、融資と出資以外に投資というものがありますが、投資は融資と出資の両方を含む概念であり、「出資」と「融資」も投資の一部ということになります。しかし、後述する通り、融資と出資はまったく性質が異なるため、取引をする際にはあいまいにせずに、しっかりとその特徴を理解して行いましょう。

代表的な融資の利用方法と利用できる機関

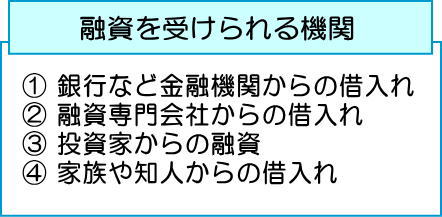

融資を受けられる機関としては、以下のようなものがあります。

① 銀行など金融機関からの借入れ

融資の利用でもっとも一般的な方法は、銀行などの金融機関からの借入れです。銀行等の融資には、大きく分けてプロパー融資と、信用保証協会の保証付き融資の2つがあります。

プロパー融資とは、保証機関の保証を利用せず、銀行等が自らの資金を貸し出すタイプの融資です。これに対して、保証付き融資とは、信用保証協会が公的な保証人となって貸し出しをするものです。プロパー融資は、通常、信用力が高い企業でないと利用が難しいため、創業企業や取引実績の少ない企業は利用が困難といえます。

保証付融資は、創業企業や小規模企業でも簡単に利用できますが、金利の他に保証料を支払う必要があります。

② 融資専門会社からの借入れ

融資専門会社とは、銀行等とは異なり、預金の受け入れをせず、貸し出しのみを行う会社をいいます。ノンバンクやローン会社などがこれにあたります。融資専門会社の融資は、銀行等からのものと比べ、比較的、簡単な審査にもとづいて行うということにあります。そのため、銀行等の融資の審査に通らなかった場合の借入先として利用できます。

しかし、融資専門会社の融資には金利が高いものが多く、しっかりとした返済見込みがない中で利用すると、資金繰りができなくなってしまいます。なお、融資の一種としてファクタリングというものがありますが、これは企業の売掛債権を一時的に買い取ってもらい、融資を受ける手法となりますが、通常のノンバンクからの借入れよりも手数料が高いところがほとんどのため、利用にあたっては慎重な計画が求められます。

③ 投資家からの融資

投資家とはスタートアップ企業などに対して資金を提供し、リターンを得ることを目的とする個人や会社を指します。

投資家が行う資金提供の方法には、主に「出資」がありますが、これだけに限らず状況や事業の内容によって「融資」を行うこともあります。このような投資家からの融資は「プライベート・デット」とも呼ばれます。

投資家による融資の特徴としては、エンジェル投資家のように企業の成長の応援を主な目的とし、リターンをメインとしない場合と、はじめから一定のリターンを目的とするもとに分けられます。

④ 家族や知人からの借入れ

家族や知人からの借入れも、融資の一種となります。他の融資では利息の支払いや一定のリターンがその目的となるのが普通ですが、これらの融資は個人的な信頼関係にもとづいて行われるため、利息の支払いや返済条件などが緩いのが普通です。

しかし、返済ができない場合には、人間関係にひびが入ったり、個人的な信用を失う可能性があります。

代表的な融資の種類と特徴

中小企業が利用できる代表的な融資には、以下のようなものがあります。

日本政策金融公庫

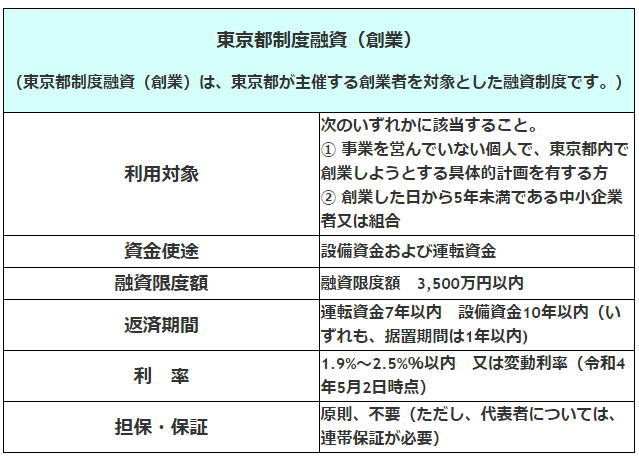

制度融資

融資を受けるには?

融資の審査では、主に「企業の債務者区分」、「財務内容(決算書の内容)」、「返済実績」などが見られます。そのためこれらの内容に問題がある場合には、融資が受けづらくなります。スムーズに融資を受けるには、以下の項目について注意する必要があります。

● 債務者区分が、正常先または要注意先までの区分となっているか?

一般的に、問題なく融資が受けられるのは「正常先」の区分までであり、「要注意先」では借入れが不安定となります。また、これ以下の区分の場合には、借入れは困難となります。

● 連続して赤字を計上していないか?資本の部は「債務超過」になっていないか

2期以上の連続赤字となっている場合や、資本金の欠損が生じている場合には、借入れがしにくくなります。とくに債務超過となっている場合には、それが解消した後でないと、融資を受けるのは非常に困難となります。

● 毎月の返済利益は確保できているか?

融資の審査では、まず、はじめに借入金の返済ができるだけの「返済原資」が確保できる見込みとなっているかどうかが見られます。なお、返済原資は、次の式で計算されます。

「税引き後利益(または経常利益)+減価償却費」

今後の事業の見込みまたは事業計画書において、返済に必要な利益が確保できない見込みとなっている場合には、融資を受けることはできません。とくに、減価償却期間よりも返済期間の方が長い場合には、償却額が不足して返済原資を確保しにくくなるため注意が必要です。

● 既存の借入金とのバランスは適正か?

融資の審査では、これから借りる資金だけでなく、以前に借りた資金もあわせてその可否を判断するため、今回の借入額が少なくとも、既存の額が大きい場合には全体的に、融資額が過大と判断されることとなります。そのため、このような場合には、既存の借入額の返済が進んだ後でないと融資を受けるのは難しくなります。

● 税金や公共料金、家賃、融資返済に遅れや未払いはないか?

政府系・民間を問わず、すべての金融機関では、税金や家賃、ローン等の支払いにつき支払いの遅れや未納がある場合には、厳しく審査されます。そのため、1ヶ月の支払い遅れがあるだけでも、融資を受けられなくなってしまう場合もあるため、申込前にはこれらについて支払いの遅れや未納がないかを確認しておくことが重要となります。

出資とは?

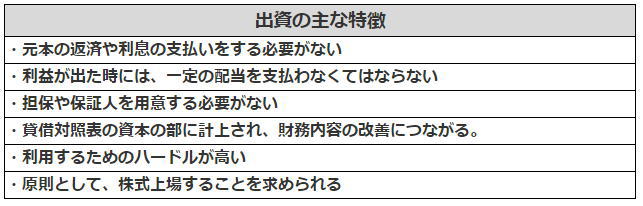

出資の特徴

「出資」とは、株式を発行して資金を調達する方法のことをいいます。出資を受けた場合の資金は、貸借対照表の資本の部に計上されることから、出資を受けた場合には資本額が増加し、会社の財務内容が改善されます。このような資本性の資金をエクイティファイナンスといいます。

出資には、原則、返済や利息の支払いがないため、集めた資金を無駄なく利用することができますが、配当の支払いを求められる他、契約の内容によっては予定した利益の出ない場合に株式の買取りを求められることがあります。なお、融資においては、貸した資金の利息が投資家のリターンとなりますが、出資においては株式の配当と上場後の売却益が基本的なリターンとなります。

そのため、出資をすることができる会社は株式会社に限られ、持分会社である合同会社、合名会社、合資会社は出資の対象とはなりません。

出資の主な特徴は、以下の通りです。

出資の種類

出資は、主に「公募増資」「株主割当増資」「第三者割当増資」の3つの方法で行なわれます。

公募増資

公募増資とは、広く一般の投資家を対象にして新株の発行を行い、株主を募集する方法です。新株の価格は、企業価値や類似の企業の株価を参考にして決定されます。

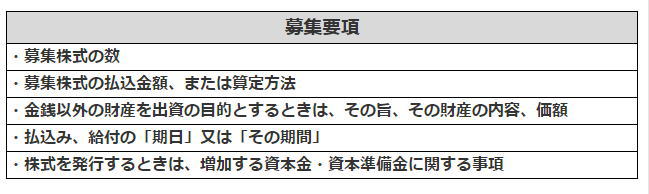

なお、非公開会社(すべての株式に譲渡制限がある会社)においては、公募か第三者割当増資どうかにかかわらず、以下の募集事項を株主総会の特別決議※により決定しなければなりません。(法199条2項、309条2項5号)

※特別決議・・当該の株主総会に、議決権の過半数を有する株主が出席し、その出席した株主の議決権数の2/3以上の賛成により行う決議

但し、募集株式の発行手続きにおいて出資者へ交付する株式は、新たに発行する株式でも自己株式でも問題ありませんが、すべて自己株式で交付したときは、発行済株式数、資本金の額ともに変更は生じません。

とくに、IPO(株式公開)後の公募増資では、株式市場の取引量が少なく相場が低調なときに行うと、需給悪化が懸念されて株価が売り出し価格より下落してしまうこともあります。

第三者割当増資

第三者割当増資は、株主であるか否かを問わず、特定の第三者に新株を引き受ける権利を付与して行う増資をいいますが、一般的には自分の会社の関係会社や取引先、自社の役職員などを対象に行います。公募をしにくい非上場会社で行われる代表的な新株発行の方法となります。

第三者割当増資は、株式を持ち合うことにより提携先会社との関係の安定化を図るときや、経営悪化により株価が低いため通常の増資ができないとき、従業員持株制度、株式買い占めや公開買付による乗っ取りの防止などに多く使われます。第三者割当増資の場合も、募集事項を株主総会の特別決議により決定する必要があります。

なお、非上場企業における株価の決定においては、株式市場で公開される価格がないことから、市場価格を参考にした方法が利用できないため、「簿価純資産法」や「収益還元法」などが利用されます。

株主割当増資

株主割当増資は、既存の株主に対し、持ち株数に応じて新株の割り当てを受ける権利を与える新株発行方法です。株主割当増資には、「既存株主を対象とするため引き受けがされやすい」「増資しても株主構成に変化がない」などがあげられます。

「増資しても株主構成に変化がない」については、公募増資や第三者割当増資では、経営陣以外の人間が株式を保有するため、経営者や既存株主の持ち株比率の低下を招きます。しかし、株主割当増資では、すべての株主に平等に株式が割り当てられるため、持ち株比率の変動を生じません。(既存株主全員が新株を引き受けた場合)

但し、株主割り当てでは、「出資をしても株主構成等に変化がないため、割り当てに魅力を感じない株主がいる」「大きな額の資金調達がしにくい」などのデメリットもあります。株主割り当ての対象は限定された株主であることや、引き受けをしない株主もいることから、大規模な資金調達には向いていません。また、株主割当増資も他の新株発行と同様に、株主総会の招集や発行手続きなどで一定のコストがかかります。

なお、割り当てられた株主は、それに応じて出資を行う義務はありませんが、出資をしなかった場合には、相対的に自分の持ち株比率や議決権割合が低下することに注意が必要です。

株式の希薄化について

「株式の希薄化」は、新株発行増資などにより、株式会社の発行する株式数が増えることにより、1株当たりの価値や価格が小さくなることで起こります。とくに、新株発行時には、希薄化によりオーナー株主の株式保有割合が低下し、議決権の行使に影響が出ることに注意が必要です。

この株式の希薄化には、議決権の希薄化と1株当たりの価値の希薄化の2つがあります。

議決権割合の希薄化

仮に、AとBの2名の株主がおり、それぞれが1株(1株の価値は100万円)ずつを所有していた場合、その企業の価値は計200万円となります。

しかしその後、その企業がCに対し100万円で1株の新株を発行した場合、AとBの議決権の割合は50%から33%へと低下してしまいます。これが議決権割合の希薄化です。

1株当たりの価値の希薄化

上記の例で、会社がBに対し、70万円1株の新株を発行した場合、新株発行後の会社の企業価値は270万円となり、それぞれの株式価値は90万円となります。これによりAやCの保有する1株の経済的な価値が希薄化することになります。

このように新株の発行をした時には、株式の希薄化が起こるため、新株の発行により、どのくらい自分の持ち株に影響を生じるのかを経営者は検討する必要があります。

とくにVC(ベンチャーキャピタル)からの出資を受ける場合には、通常は1回の出資だけでなく企業が成長するにつれて複数回の出資を受ける必要が生じます。そのため、そのことも計画に入れた資本政策を行わないと、IPOのときにはほとんどVCに株式を保有されているという状況となりやすいことに注意が必要です。

代表的な出資を受けられる機関

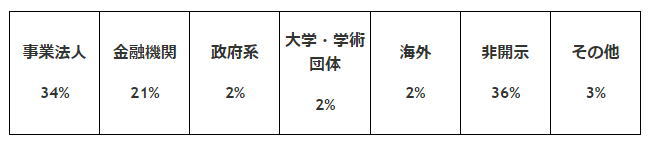

2021年時点における日本におけるVCの出資者構成比率は以下の通りとなっています。

このように日本のVCにおいては、事業法人や金融機関によるものが多いという特徴があります。

ベンチャーキャピタル

ベンチャーキャピタルとは、スタートアップなどの高い成長率が期待される企業に対して出資を行い、最終的にはIPOやM&Aなどの手法により、株式を売却して利益を獲得する組織のことをいいます。ベンチャーキャピタルでは、単独で投資をする他に、ファンドを組成してそこで得られた資金で投資をすることもあります。

しかし、VCから出資を受けるには、その企業に高い成長性やビジネスモデルが求められるため、通常の融資よりも資金獲得のハードルは高くなります。政府系の有名なベンチャーキャピタルとしては「INCJ」などがあります。

エンジェル投資家

エンジェル投資家とは、主に創業から間もない企業(アイデアのみでビジネスアイデアが固まっていない企業など)に対して、資金を提供する個人投資家を指します。

エンジェル投資家は、あくまでも個人的な判断で出資を行うもののため、その出資行動や目的は、リターンよりも企業の成長の支援であることが多いといえます。また、その存在がどこかに登録されていることは少ないため、エンジェル投資家からの支援を受けるには、人脈の中から探す、関係者からの紹介によるなどとなります。

株式投資型クラウドファンディング

クラウドファンディングとは、インターネットを通じて、自身の商品やサービスを販売したり、出資をしてもらう仕組みです。

クラウドファンディングには、「購入型」や「寄付型」などさまざまな種類がありますが、その中の「株式投資型」ではその企業の株式を取得できるため、株式への出資を通じて資金を集めたいとい方に向いた方法といえます。VCからの出資などと比べて、比較的簡単な手続きで行うことができますが、「実施してみないといくらの資金が集まるのかがわからない」、「必ずその事業をしなければならない」といったリスクがあります。

投資ファンド

「投資ファンド」とは、投資会社が投資家から集めた資金をあるテーマに沿って投資し、そこから上がる配当や売却益などを投資家に分配する仕組みです。そのため、条件等があえば、ファンド経由で出資をしてもらうことができます。

従来の投資事業組合は、民法上の組合として組成され、組合の業務執行を行わない投資家も無限責任となるというリスクがありましたが、これを有限責任に限定したものが「投資事業有限責任組合」です。現在、政府や自治体では、この制度利用して、幅広い投資家層による中小企業・ベンチャー企業への投資供給を行っています。

代表的な政府系の投資ファンドとしては、以下のようなものがあります。

◆ 起業支援ファンド

中小機構や金融機関、地方公共団体等が出資するファンドで、国内の創業または成長初期段階にある設立 5 年未満の有望なベンチャー企業等で、民間のベンチャーキャピタル(VC)が運営するファンドから投資や経営支援を受ける方を対象としています。

◆ 事業承継ファンド

中小機構や金融機関、事業会社等が出資するファンドで、事業承継や事業再編に取り組む中小企業で、投資会社が運営するファンドから投資や経営支援を希望される方を対象としています。

◆ 中小企業成長支援ファンド/経営力強化支援ファンド

中小機構や金融機関、事業会社等が出資するファンドで、新分野進出などの新事業展開により更なる成長・発展を目指す中小企業を対象としています。(中小企業成長支援ファンド)また、新型コロナウイルスの感染拡大の影響を受けて、事業再生や第三者承継に取り組む中小企業を対象としたものもあります。(経営力強化支援ファンド)

◆ 中小企業投資育成株式会社による投資

資本金の額が 3 億円以下の株式会社(一定の要件を満たす場合には、資本金の額が 3 億円を超えるものであっても可)または資本金の額が 3 億円以下の株式会社を設立しようとする方は、一定の審査の上、中小企業投資育成株式会社から、新株予約権、新株予約権付社債の引受けの方法による投資を受けることができます。

◆ DXスタートアップ成長支援ファンド

DXスタートアップ成長支援ファンドは、将来のネクストユニコーンとなり得るスタートアップを創業から支援し、医療、教育、金融など、DX活用が進んでいない分野でのイノベーションの流れをバックアップするものです。

都が20億円を出資し、国内外の機関投資家等からの出資を合わせてファンド総額は250億円程度となっています。(ファンドの存続期間は令和11年12月までを予定)

◆ 東京都ベンチャー企業成長支援ファンド

東京都ベンチャー企業成長支援ファンドは、エネルギー、半導体・電子部品、医療機器、環境関連等の分野で有望な技術力等を持つものづくりベンチャー企業を対象に、資金・経営の両面から支援するものです。

都が20億円を出資し、公的機関・民間事業法人等の出資も合わせ、ファンド総額は55億円となっています。

融資と出資の違いと経営に与える影響

融資と出資はいずれも有力な資金調達の方法ですが、経営に与える影響は次のように異なります。

融資について

融資は、金融機関等から資金を借り、会社の負債を増やすことにより行う資金調達の方法です。金融機関等を通じて手軽に資金調達ができるため、ほとんどの企業で利用できるという特徴があります。

しかし、アーリー期以前の中小企業が借り入れできる金額は3,000~4,000万円程度の場合が多く、まとまった大きな資金の調達をするのは難しいといえます。また、借入額が大きいと、会社自体の債務者区分や格付けが悪化することから、会社の利益とのバランスを考えて行わないと、さらに借りにくい体質となってしまいます。借入額や借入れの回数が増えるほど財務内容が悪化しやすく、毎月支払わなくてはならない元金や利息が増え払い不能となる可能性が高くなることにも注意が必要です。

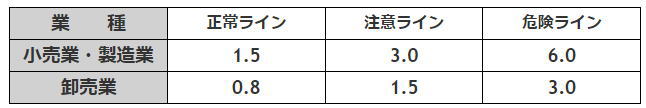

なお、「自社の借入金が多いのか、少ないのか?」、「あといくらまでお金を借りられるのか?」を知る手段として、「借入金月商倍率」※があり、業種や事業の状況にもよりますが、一般的には以下の数値が目安となっています。

※ 借入金月商倍率 = 短期借入金+長期借入金+割引手形

正常ライン:安全に借入れが可能なライン

注意ライン:追加保証人やその他の条件が必要なことがあるライン

危険ライン:融資を受けるのが難しいライン

このように融資の利用においては金額が増えるほど、経営に与える影響が大きくなり、その後の資金調達が難しくなるという特徴があります。

出資について

出資は、会社が株式を発行し、それを投資家に引き受けてもらうことにより行う資金調達の方法です。但し、出資はすべての企業がこれを行えるわけではなく、基本的には株式会社であること、成長性やビジネスプランが優れている会社であることなどが条件となります。出資により得られる資金額は、その企業の状況や成長の見込みなどにより異なりますが、金融機関等からの融資よりは大きな額となるのが普通です。

また、スタートアップでは1回だけではなく、短期間で複数回の資金調達をするのが普通ですが、VCやファンドなどからはこれらの追加出資を受けやすいといえます。なお、出資は会社の資本金を増加させるため、出資額が増えるほど経営が安定しやすくなります。ただし、新株発行をするごとに経営者の持ち株比率が低下することから、これについての対策を行っていないと、安定した経営ができなくなります。

株式会社において決議をする場合の基本的な要件は、以下の通りとなります。

・普通決議(取締役会が設置されているケース)

役員の選任解任、自己株式の取得、計算書類の承認、剰余金の処分や配当、株主総会議長の選任、株主総会における議事運営に関わる事項の決定など

・特別決議

定款の変更、募集株式や募集新株予約権の発行における募集事項の決定、株主割当てにおいて与える権利の決定、解散、事業譲渡の承認、吸収合併や新設合併における契約の承認など

・特殊決議

発行する株式の全部に譲渡制限を付すための定款の変更、吸収合併や株式交換における一部のケースなど

・株主全員の同意

組織変更、株主総会招集手続の省略、株主総会決議の省略(株主全員の書面等による同意が必要)など

まとめ

融資と出資は、いずれも企業にとっては重要な資金調達の手段ですが、どちらを選ぶかにより、組織やその後の経営に与える影響が異なります。融資は通常の企業でもりやすい反面、その後の返済負担が生じ、借入額が大きいと財務内容に悪影響となります。

他方、出資は、返済の必要がなく、資本が増加する半面、一般的な企業では使いづらいという特徴があります。したがって、出資や融資を利用する場合には、これらの特徴を十分に理解し、これからどのように企業を運営していくのかを検討した上で決定する必要があります。

なお、みそら税理士法人では「創業融資サービス」の取り扱いもございますので、お気軽にご相談ください。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

有利な融資条件での

資金調達を目指します。