中小企業の中には、コロナ対策のゼロゼロ融資(無利子・無担保による融資)を利用して借入れをされたところも多いと思いますが、気になるのが今後の返済についてです。今は返済猶予を受けていても、据置期間の経過後には返済が始まるため、その時に返済ができなければ、事業の継続ができなくなってしまう可能性があります。「中小企業の事業再生等に関するガイドライン」は、このような事態を想定し、政府が作成した対応の指針となります。

この記事では、「中小企業の事業再生等に関するガイドライン」の概要と中小企業がこれを利用する場合のポイントについて解説いたします。

目次

「中小企業の事業再生等に関するガイドライン」の概要について

「中小企業の事業再生等に関するガイドライン」とは?

「中小企業の事業再生等に関するガイドライン」とは、令和4年3月4日に中小企業の事業再生等に関する研究会が策定・公表した、中小企業版の私的整理手続に関する指針です。私的整理手続とは、民事再生や会社更生、破産手続きなどの法的整理手続きとは異なり、裁判所を関与させずに当事者間の話し合いで債務整理を行うものをいいます。

これまでにも、2001年に「私的整理に関するガイドライン」が策定されていますが、今回のものはその内容を改正しつつ、さらに具体的な手続きについて定めたものとなります。また、本ガイドラインとともに、具体的な実務を行う上で想定される疑問点への回答をまとめた「中小企業の事業再生等に関するガイドラインQ&A」も策定・公表され、同年4月15日に適用が開始されています。

本ガイドラインが作られた経緯

以前より、中小企業における過剰債務は問題となっていましたが、コロナ禍を契機として実施されたゼロゼロ融資により、さらにその過剰感は加速し、元本の据置期間の経過後においては、返済ができない、廃業の可能性のある企業の存在が問題となってきました。そのため、政府は金融機関に対して、このような状況に陥った債務者に対し柔軟な支援をすることを要請するとともに、経営が困難で自力での再生ができない企業に向けて、清算ではなく私的整理手続きにより事業の再構築をするためのスキームとして作られたのが、今回の「中小企業の事業再生等に関するガイドライン」となります。

なぜ、法的整理ではなく、本ガイドラインによる私的整理が推奨されるのか?

企業が経営破綻に至った場合の処理の方法には、「法的整理手続き」と「私的整理手続き」の2つがあります。

破産や民事再生などに代表される「法的整理手続き」では、裁判所が手続きに介入して指揮等を行うため、手続きの透明性と公平性が保証され、法律にのっとった平等な手続きが行われます。しかし、法的整理が行われたという事実がすべての関係者に知られることから、風評被害や信用低下を招くこととなり、結果として企業の価値そのものを大きく毀損させることとなります。

これに対して私的整理の場合には、裁判所が関与せず、関係者による話し合いにより手続きが行われるため、上記のような企業価値の毀損が少なく、また、ケースによってはスポンサー企業などに事業を引き受けてもらい事業を存続できる可能性もあります。

このように私的整理には、企業価値の毀損が少なく、柔軟な処理が可能という面があるものの、一方でこれを監督する者がいないため、公平な処理や分配が実現できるのかという手続き上の不安や問題があり、十分機能しているとはいい難い面がありました。

今回、策定されたガイドラインでは、これまでの私的整理手続きの不備や不足が改善されており、実務面でも使いやすいものとなっていることから、これを活用することで事業の再生に向けた処理が行われることが期待されています。

「中小企業の事業再生等に関するガイドライン」の目的と構成について

ガイドラインの目的

本ガイドラインでは、以下の2つが主な目的とされています。

① 中小企業者の「平時」、「有事」、「事業再生計画成立後のフォローアップ」、各々の段階において、中小企業者、金融機関それぞれが果たすべき役割を明確化し、中小企業者の事業再生等に関する基本的な考え方を示すこと(本ガイドライン第二部が該当)

本マニュアルの第二部では、「平時」と「有事」とに分け、それぞれで中小企業や金融機関が果たすべき役割を明確にし、その後に行うべき「事業再生計画成立後のフォローアップ」についても定めています。また、各関係者においてはこの指針をベースとして適切な取り組みをするとともに、あわせて中小企業者と金融機関の間における継続的かつ良好な信頼関係の構築・強化を図ることが求められています。

② 新型コロナウイルス感染症による影響からの脱却も念頭に置きつつ、より迅速かつ柔軟に中小企業者が事業再生等に取り組めるよう、新たな準則型私的整理手続を定めること。(本ガイドライン第三部が該当)

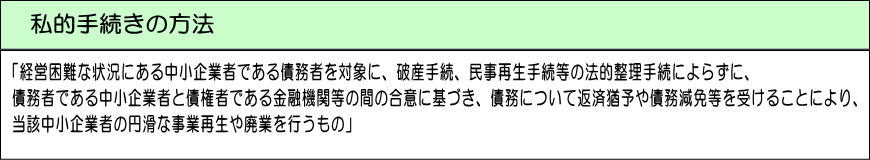

本マニュアルの第三部では、中小企業者等が私的整理を公正かつ迅速に行うための「中小企業の事業再生等のための私的整理手続」を定めています。この手続きは、法的整理手続によらずに、債務者である中小企業者と債権者である金融機関等の間の合意にもとづき、中小企業者の円滑な事業再生や廃業を行うことを目的としたものとなっています。

以上のように本マニュアルは、平時や有事において中小企業や金融機関がとるべき対応と、実際に経営が破綻した場合の再生手続きについて定められたものとなります。

平時における中小企業者と金融機関の対応

本ガイドラインの第二部では、平時(通常の経営時)と有事(経営に支障が生じ、又は生じるおそれがある場合)のそれぞれにおいて中小企業と金融機関がとるべき対応について定めています。

平時において中小企業がとるべき対応について

平時においては、債務者である中小企業は、以下の対応をとるべきものとされます。

収益力の向上と財務基盤の強化

中小企業者は、事業計画を策定し、当該計画の実行・評価・改善を行うこと等で、収益力の向上を目指し、財務基盤及び信用力を強化する。中小企業者が平時において、事業の維持・発展等に必要な資金を適時に円滑に調達するためには、事業計画書を作成し、その内容にしたがった経営の実行等をして収益力の強化を図ることにより、金融機関からの信用力を強化すべきとされています。

情報開示等による経営の透明性確保

中小企業者は、経営や損益の状況、資産・負債の状況(保証人等のものを含む)、事業計画や業績の見通しについて、正確かつ信頼性の高い情報を開示・説明することにより、経営の透明性を確保するように努める。また、開示後に情報に重大な変動が生じた場合には、自発的に報告するなどに努める。

中小企業者は、経営や損益、資産・負債の状況、事業計画や業績の見通しについて、正確で信頼性の高い情報の開示等をして経営の透明性に努めるものとされます。なお、中小企業はこの他にも、情報開示の信頼性を高めるため、法令に即した計算書類等を作成する他、「中小企業の会計に関する基本要領」や「中小企業の会計に関する指針」を積極的に活用し、公認会計士や税理士等による検証結果と併せて開示することが望ましいとされます。

法人と経営者の資産等の分別管理

中小企業者は、法人の業務、経理、資産等に関し、法人と経営者の関係を明確に区分・分離し、法人と経営者の間の資金のやりとり(役員報酬・賞与、配当、経営者への貸付等)を、社会通念上適切な範囲を超えないものとする体制を整備して、法人と経営者の資産等を適切に分別管理するように努める。

中小企業者は、法人の業務、経理、資産等に関し、法人と経営者の関係を明確に区分・分離することが重要とされます。また、法人と経営者の間で行われている役員報酬や賞与、配当の支払いや、経営者への貸付などの資金のやり取りについて、社会通念上適切な範囲を超えないものとする体制を整備するように努めるものとされます。

なお、ここでいう「社会通念上適切な範囲」とは、例えば、利益額に比して著しく高額な役員報酬・賞与を支給したり、法人の資金をもって私的目的のために経営者に多額の貸付をしたりすることのないようにすることなどが該当します。

予防的対応

中小企業者は、平時から有事へ移行しないように事業環境や社会環境の変化に的確に対応するように努めるとともに、有事へ移行する兆候を自覚した場合には、上記の対応を取るのみならず、速やかに金融機関に報告し、金融機関や社外の実務専門家、公的機関等の助言を得るように努める。

中小企業者は、常に自社の経営状況を把握し、支払困難となるような事態に陥らないようにするとともに、もし、そのような兆候が生じた場合には、速やかに金融機関へ報告し、専門家の意見を得るようにすべきものとされます。なお、この場合の「社外の実務専門家」は、「顧問税理士」等の顧問契約を結んでいる専門家も対象となります。

債権者である金融機関がとるべき対応

債権者である金融機関は、平時においては以下の対応をすべきものとされます。

経営課題の把握・分析等

金融機関は、開示・説明を受けた経営情報等にもとづき中小企業者の経営の目標や課題を把握・分析し、事業の維持・発展の可能性の程度等を適切に見極める。また、中小企業者が自らの経営の目標や課題を正確かつ十分に認識できるよう適切に助言する。

最適なソリューションの提案

中小企業者の経営の目標の実現や課題の解決に向けて、中小企業者の立場に立って、適時、能動的に最適なソリューションを提案する。また、その際には、他の金融機関や、実務専門家等と連携する。

中小企業者に対する誠実な対応

中小企業から開示・説明を受けた金融機関は、その事実や内容だけをもって中小企業者に不利な対応がなされることのないよう、情報開示に至った経緯やその内容等を踏まえ、誠実な対応に努めることとする。

予兆管理

金融機関は、有事への段階的移行の兆候を把握することに努めるとともに、必要に応じて、中小企業者へ有事への移行過程にあることの認識を深めるよう働きかけ、事業改善計画の策定やその実行に関する主体的な取組みを促すとともに、実効性のある課題解決の方向性を提案する。

以上のように、平時の金融機関には、中小企業の経営のモニタリングを通じて、経営課題等に関する最適な提案をすることが求められています。また、中小企業から相談や情報の開示を受けたときには、その内容にもとづき不利益な判断や対応をしてはならないことが定められています。

有時における中小企業者と金融機関の対応

中小企業者は、収益力の低下、過剰債務等による財務内容の悪化、資金繰りの悪化等が生じたため、経営に支障が生じ、又は生じるおそれがある場合(本ガイドラインにおいて「有事」という)には、以下の対応をとるべきものとされます。

債務者である中小企業がとるべき対応

経営状況と財務状況の適時適切な開示等

中小企業者が事業再生等を図るためには、金融機関に対して、正確かつ丁寧に信頼性の高い経営情報等を開示・説明することが求められる。また、開示する経営情報等の信頼性の向上の観点から、公認会計士、税理士等による検証を経て、その検証結果と合わせた開示を行うことが望ましい。

中小企業者が事業再生等を図るためには、金融機関に対して、正確かつ丁寧で信頼性の高い経営情報等を開示・説明することが求められます。また、その際に開示する経営情報等については、公認会計士や税理士等による検証を受け、その結果とあわせて開示することが望ましいとされます。

本源的な収益力の回復に向けた取組み

事業再生を進めるにあたっては、中小企業者が自律的・持続的な成長に向け、本源的な収益力の回復に取り組むことが必要である。

中小企業が事業再生を進めるにあたっては、自律的・持続的な努力により、本源的な収益力の回復に取り組むことが必要とされます。なお、ここでいう本源的な収益については、「平時」においては収益力の「向上」が、「平時」から「有事」への移行期においては収益力の「改善」が、「有事」においては収益力の「回復」が重要とされています。

事業再生計画の策定

中小企業者は、必要に応じて、実務専門家等に相談し、その支援・助言を得つつ、自力で事業再生計画を策定することが望ましい。

なお、金融債務の減免等を求める場合の事業再生計画の内容は、

といった要件を満たしたものである必要があります。

有事における段階的対応について

有事における対応は、中小企業者を取り巻く事業環境や、事業再生計画、金融支援の有無等によってさまざまですが、以下の進め方や対応を参考にすべきものとされます。

返済猶予等の条件緩和の申し出のタイミング

中小企業者は、事業改善計画の策定・実行を通じて、

などを行ってもなお、債務の元本の返済が困難な場合には、金融機関に対して、元本返済猶予(リスケジュール)や、その他の返済条件の緩和等の要請を検討するものとされます。さらに、このような状況において、急激な資金流出の抑制する必要があるときは、元本返済の一時停止・一時猶予の要請を検討するとされています。

なお、ここでいう「条件緩和」とは、資金繰り等の悪化を改善するために行う、元本返済期日の延長や元本返済の据置き等、既存の借入条件の債務者に有利となる変更などが該当します。

また、中小企業者が条件緩和を受けた場合には、

ものとされます。

債務減免等の抜本的な金融支援を求めるタイミング

中小企業者は、条件緩和を受け、収益力の回復に努めてもなお、金融債務全額の返済が困難であり、やむを得ない場合には、事業再生を図るために必要かつ合理的な範囲で、金融債務の減免その他債務の資本化等の要請を検討するものとされます。

なお、このとき中小企業者は、経営責任と株主責任を明確化する必要があります。ただし、これは必ずしも経営者の退任を必須とするものではなく、状況によっては役員報酬の削減、経営者貸付の債権放棄、私財提供や支配株主からの離脱などによる対応も可能とされています。

これらの対応策を講じてもなお事業再生が困難な場合

中小企業者は、以上の対応をしてもなお事業再生が困難である場合には、スポンサーによる支援や経営の共同化ができないかを検討するものとされます。また、スポンサーによる支援を求める際には、金融機関や実務専門家の支援・助言を得つつ、透明性のある手続でスポンサーの選定に努めるものとされます。

以上の対応策を講じてもなお事業再生が困難な場合

中小企業者は、条件緩和や債務減免等の金融支援を受け、収益力の回復に努めてもなお、赤字が継続し、資金流出を止めることができないときには、事業廃止(廃業)を検討するものとされます。

この場合の対策としては

などを検討するものとされます。

事業再生計画成立後のフォローアップ

事業再生計画成立後においては、中小企業では

ものとされています。

また、金融機関においては

なお、この場合のモニタリングについては「事業再生計画実行開始年度から起算して、概ね3事業年度を経過するまで」に行うことが望ましいとされます。

中小企業の事業再生等のための私的整理手続(中小企業版私的整理手続)

中小企業の事業再生等のための私的整理手続とは?

本ガイドライン第三部においては、具体的な私的手続きの方法を定めています。

また、このガイドラインにおいては、中小企業者のための私的整理手続として、中小企業者が事業再生を図る場合の手続(再生型)と、廃業をする場合の手続(廃業型)の2つのパターンが定められています。なお、本私的手続きは、中小企業者が私的整理を公正かつ迅速に行うための準則であり、法的拘束力はないことに注意が必要です。

再生型私的整理手続の対象となる中小企業者の要件

本私的整理手続のうち、「再生型私的整理手続」は、以下のすべての要件を満たす中小企業者が適用対象となります。

廃業型私的整理手続の対象となる中小企業者の要件

本私的整理手続のうち、「廃業型私的整理手続」は、以下のすべての要件を満たす中小企業者が適用対象となります。

① 過大な債務を負い、既に発生している債務を弁済することができないこと又は近い将来において既存債務を弁済することができないことが確実と見込まれること。

② 円滑かつ計画的な廃業を行うことにより、中小企業者の従業員に転職の機会を確保できる可能性があり、経営者等においても創業や就業等の再スタートの可能性があるなど、早期廃業の合理性が認められること。

③ 対象債権者に対して経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること。

④ 中小企業者及び中小企業者の主たる債務を保証する保証人が反社会的勢力又はそれと関係のある者ではなく、そのおそれもないこと。

再生型私的整理の手順について

本ガイドラインによる私的整理手続きには、再生型と廃業型がありますが、ここでは再生型の場合の手順について解説いたします。

支援専門家のリストアップ

中小企業者は、再生型私的整理手続の利用を検討する場合、第三者の支援専門家(弁護士、公認会計士等の専門家であって、整理手続を遂行する適格性を有し、その適格認定を得たものをいう)の候補者を公表されたリストから選定します。

再生型私的整理手続の申し出

中小企業者は、主要債権者に対して、再生型私的整理手続を検討している旨を申し出るとともに、第三者支援専門家の選任について、主要債権者全員からの同意を得ます。

なお、第三者支援専門家は、再生支援を行うことが不相当ではないと判断した場合には、中小企業者の資産負債及び損益の状況の調査検証や事業再生計画策定の支援等を開始します。

時停止の要請

次に中小企業者は、資金繰りの安定化のために必要があるときは、一定の要件が記載された書面により、対象債権者に対して一時停止の要請を行うことができます。

事業再生計画案の立案

中小企業者は、相当の期間内に、一定の内容を含む事業再生計画案を作成します。また、中小企業者および他の関係者は、経営等に関する調査分析や事業再生計画案作成の進捗状況に応じて適宜協議・検討を行います。

<事業再生計画の主な内容>

事業再生計画案は、次の内容を含んだものでなければなりません。

① ガイドラインにより定められた一定の項目が記載されていること

② 実質的に債務超過である場合は、「事業再生計画成立後最初に到来する事業年度開始の日から5年以内」を目途に実質的な債務超過を解消する内容とすること

③ 経常利益が赤字である場合は、「事業再生計画成立後最初に到来する事業年度開始の日から概ね3年以内を目途に黒字に転換する」内容とすること

④ 「事業再生計画の終了年度(原則として実質的な債務超過を解消する年度)における有利子負債の対キャッシュフロー比率が概ね10倍以下」となる内容とすること

⑤ 対象債権者に対して金融支援を要請する場合には、「経営責任の明確化を図る」内容とすること

⑥ 対象債権者に対して債務減免等を要請する場合には、「株主責任の明確化を図る内容とするとともに、経営者保証があるときは、保証人の資産等の開示と保証債務の整理方針を明らかにする」こと

⑦ 事業再生計画案における権利関係の調整は、債権者間で平等であること

⑧ 債務減免等を要請する内容を含む事業再生計画案である場合にあっては、破産手続で保障されるべき清算価値よりも多くの回収を得られる見込みがある等、対象債権者にとって経済合理性があること

⑨ 必要に応じて、地域経済の発展や地方創生への貢献、取引先の連鎖倒産回避等による地域経済への影響も鑑みた内容とすること

ただし、債務者が一定規模以下の小規模事業者である場合には、さらに要件が緩和された内容とすることができます。

事業再生計画案の調査報告

第三者支援専門家は、公平な立場で事業の収益性や将来性等を考慮して、事業再生計画案について調査し、調査報告書を作成の上、対象債権者に提出します。ただし、債務減免等を要請する内容を含む事業再生計画案の場合は、第三者支援専門家には弁護士を含むものとします。

債権者会議の開催と事業再生計画の成立

中小企業者により事業再生計画案が作成された後、中小企業者、主要債権者及び第三者支援専門家が協力の上、原則として全ての対象債権者による債権者会議を開催します。すべての対象債権者が、事業再生計画案について同意し、第三者支援専門家がその旨を文書等により確認した時点で事業再生計画が成立します。

ただし、事業再生計画案について全ての対象債権者から同意を得ることができないことが明確となった場合は、第三者支援専門家は、本手続を終了させ、本手続が終了時には、対象債権者は一時停止を終了することができます。

事業再生計画成立後のモニタリング

外部専門家や主要債権者は、事業再生計画成立後の中小企業者の事業再生計画達成状況等について、定期的にモニタリングを行います。モニタリングの期間は、原則として事業再生計画が成立してから概ね3事業年度を目途とし、具体的には企業の状況等を考慮して決定します。

事業再生計画の変更等

モニタリングの結果、事業再生計画と実績の乖離が大きい場合、中小企業者・主要債権者は乖離の真因分析を行い、事業再生計画の変更や抜本再建、法的整理手続、廃業等への移行などを検討します。

ガイドラインに基づく計画策定支援について

認定支援機関による本ガイドラインに関する計画作成を行う場合には、その費用の一部が補助されます。

事業再生計画策定支援(再生型私的整理)

中小企業が本ガイドラインによる事業再生計画策定支援(再生型私的整理)を認定支援機関の支援にもとづき行った場合には、認定支援機関に対し負担する計画策定費用及び伴走支援費用について、中小企業活性化協議会が3分の2(上限700万円)を負担します。

弁済計画策定支援(廃業型私的整理)

中小企業が本ガイドラインによる事業再生計画策定支援(廃業型私的整理)を認定支援機関の支援にもとづき行った場合には、認定支援機関に対し負担する弁済計画策定費用及び伴走支援費用について、中小企業活性化協議会が3分の2(上限700万円)を負担します。

まとめ

「中小企業の事業再生等に関するガイドライン」は、令和4年3月4日に中小企業版の私的整理手続について定められた指針で、それまでに定められた「私的整理に関するガイドライン」の内容をさらに詳細・具体的にしたものとなっています。とくにガイドライン中で定められた平時や有事における中小企業者の対応は、金融機関とどのように付きあったらよいかのヒントとなるだけでなく、経営が困難となった場合の対策の参考になるものといえます。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

早期着手こそが

V字回復の要諦!!