政府はこれまで、実質無利子・無担保融資(ゼロ・ゼロ融資)など大型の資金対策を行ってきましたが、それでも中小企業の中には「コロナ後の売上げが回復しない」、「資金が底を尽きそうだ」など経営の落ち込みに苦しんでいるところが増えています。そんな中、政府が2022.03に打ち出したのが「中小企業活性化パッケージ」です。

これは中小企業が成長するためには過剰債務への対応が必要との考えから、多方面にわたり、中小企業を支援するための11の施策を一つのパッケージとしてまとめたものです。このパッケージの内容を知り、活用することで、事業や資金繰りを回復できる可能性があるため、経営者にはぜひ、目を通してもらいたい内容となっています。

この記事では、中小企業活性化パッケージの概要と、主な政策の内容について詳しく解説いたします。

目次

「中小企業活性化パッケージ」とは?

「中小企業活性化パッケージ」とは2022.03.04に経済産業庁・金融庁・財務省の3省庁が共同で作成した、中小企業向けの支援策をまとめたものです。コロナ後においても増大する債務に苦しむ中小企業の収益力改善等のため、総合的な支援策を展開することを目的に作成されました。

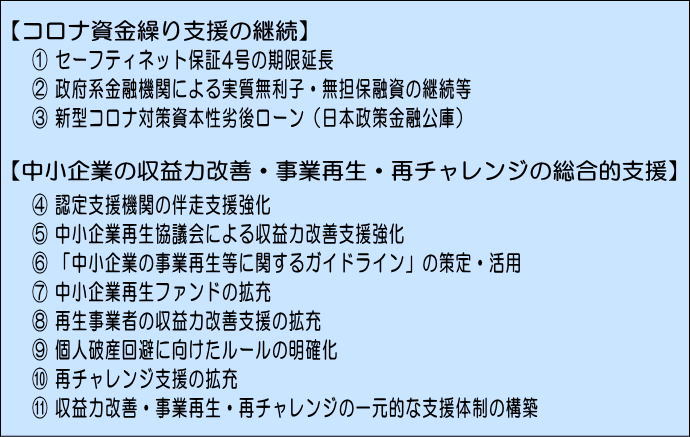

施策の内容は大きく「コロナ資金繰り支援の継続」と、「中小企業の収益力改善・事業再生・再チャレンジの総合的支援」の2つからなり、具体的には以下のようなものとなっています。

コロナ資金繰り支援パッケージは、100%保証が受けられるセーフティネット4号の期間延長や政府系金融機関による実質無利子・無担保融資(ゼロゼロ融資)の継続など、主に新型コロナウイルスの影響を受けた事業者への融資の申請期間の延長についてまとめたものとなっています。

これに対し、収益力改善・事業再生・再チャレンジの総合的支援施策パッケージは、認定支援機関や中小企業再生協議会の強化や「中小企業の事業再生等に関するガイドライン」の策定など、主に経営改善や再生を行う事業者の支援を目的としており、47都道府県に中小企業活性化協議会の設置が予定されています。

これらのすべての施策がすべての中小企業で利用できるものではありませんが、いずれも中小企業の資金繰りに大きくかかわるものであることから、経営の状況に応じて適切に利用することで、収益力の改善や事業の立て直しに役立つことが期待できます。

各施策の概要について

施策ごとの概要は、以下の通りとなっています。

セーフティネット保証4号の期限延長

「中小企業活性化パッケージ」では、セーフティネット保証4号の申請期限が、2022年3月1日から2022年6月1日まで延長されましたが、その後「原油価格・物価高騰等総合緊急対策」が決定されたことからさらに期間が延長され、現在は2022年9月30日まで延長されています。

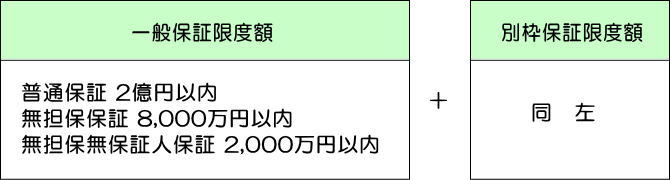

セーフティネット保証とは、経営の安定に支障をきたしている事業者が市区町村の認定を受けることで、一般保証とは別枠で最大2億8,000万円の信用保証を受けることができる制度です。通常、信用保証協会の保証については一般保証枠を利用することができますが、セーフティネット保証を利用することで、さらに別枠の保証額を追加で利用できるようになります。

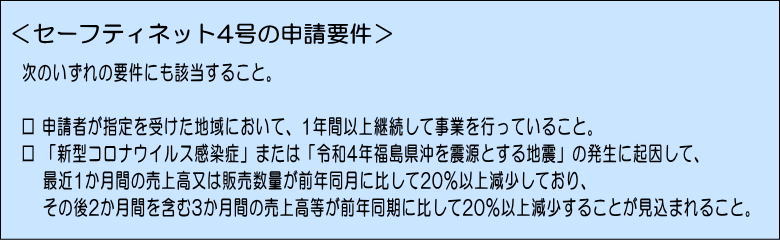

なお、セーフティネット保証には1~7号まで種類があり、それぞれ適用される条件や優遇される内容が異なりますが、今回の改正の対象となる4号は「自然災害等の突発的事由による売上高の減少」を対象とするもので、具体的な要件は以下の通りとなります。

この制度を利用した場合には、保証割合100%の保証(通常は80%)を別枠で利用できるため、有利な条件で保証枠を増やすことが可能となります。なお、セーフティネット保証を利用する場合には、主たる事業所所在地の市区町村から認定を受ける必要があります。

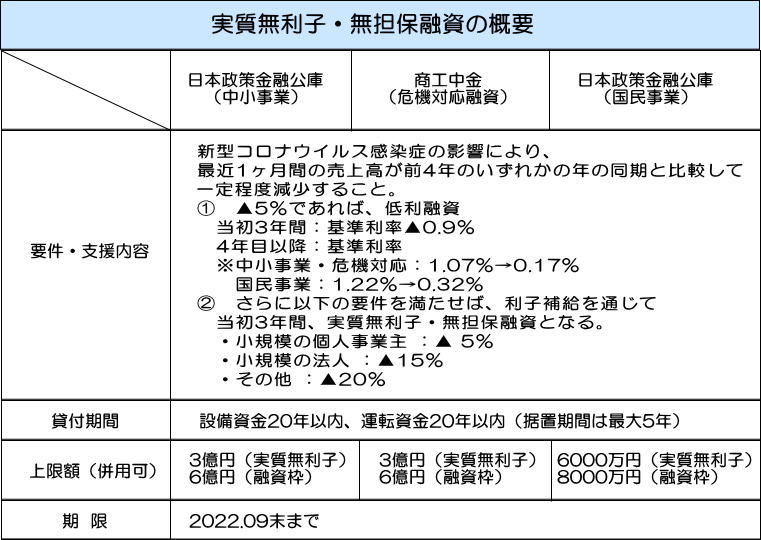

政府系金融機関による実質無利子・無担保融資の継続等

本パッケージにより、新型コロナウイルスにより業況が悪化している事業者に対する実質無利子・無担保融資(ゼロゼロ融資)や危機対応融資が、融資期間を15年から20年に、さらに期限を6月末までに延長されましたが、これについてもその後の政策の変更により2022.09まで再延長されることとなりました。現在、各政府系金融機関で行われている実質無利子・無担保融資の概要は、以下の通りとなります。

上記の融資を利用した方については、基準利率-0.9%の部分に対して中小企業基盤整備機から利子補給を受けることで、当初3年間を実質無利子とすることができます。ただし、この融資制度を利用したからといって直ちに利子が0になるわけではなく、利子を0にするためには、「特別利子補給制度」で定める一定の要件を満たす必要があることに注意が必要です。

参考 : 特別利子補給制度

https://www.jfc.go.jp/n/finance/saftynet/pdf/covid_19_faq_jisshitsumurishika.pdf

新型コロナ対策資本性劣後ローン(日本政策金融公庫)の継続

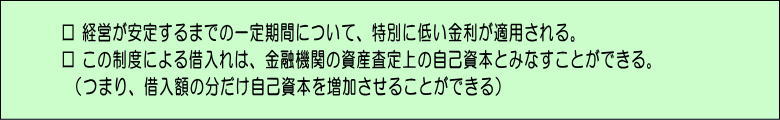

資本性劣後ローンとは、借り入れた資金を一定期間、自己資本とみなすことができる日本政策金融公庫の融資の一種で、これについても2023年3月末まで継続されることとなりました。

「劣後」とは、借主が倒産や返済不能となった場合に、法的整理手続きの中で、元利金の返済が他のすべての債務よりも後になるものをいいます。債権者(金融機関)にとっては、返済順位が通常の債権より低くなるため、万一の時に回収できなくなるリスクが大きい反面、債務者にとっては自己資本に近い資金として利用できる特徴があります。

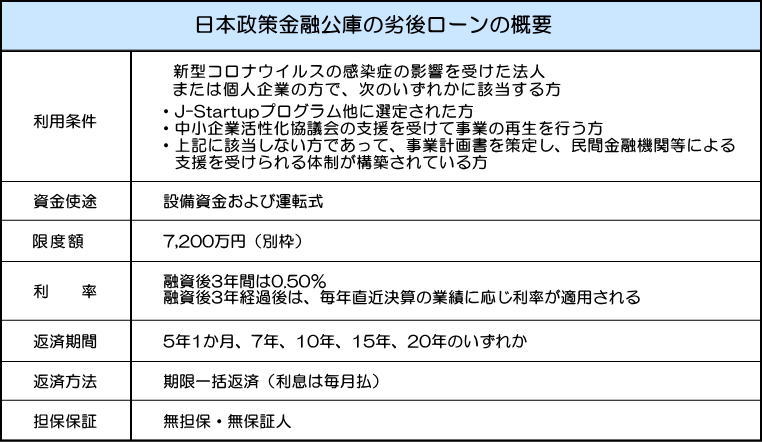

日本政策金融公庫の劣後ローン(新型コロナ対策資本性劣後ローン)の概要は、以下の通りとなります。

この融資には

という特徴があります。

なお、要件中の「民間金融機関等による支援を受けられる体制が構築されている」とは、融資後おおむね1年以内に民間金融機関等からの出資または融資による資金調達が見込まれることをいいます。

認定経営革新等支援機関の伴走支援の強化

認定経営革新等支援機関による計画策定支援に加え、計画実行までの伴走支援(フォローアップや助言等)が強化されることとなりました。また、経営者保証の解除に向けた取組みに加えても支援が追加されました。

「認定経営革新等支援機関」とは、中小企業支援に関する専門的知識や実務経験が一定レベル以上にある者として、国の認定を受けた支援機関(税理士、税理士法人、公認会計士、中小企業診断士、商工会・商工会議所、金融機関等)のことをいいます。「認定経営革新等支援機関」による伴走支援としては、本格的な経営改善の取組みが必要な中小企業等を対象として、支援機関が経営改善計画の策定を支援し、経営改善の取組みを促す「経営改善計画策定支援」があります。

これまで「経営改善計画策定支援」においては、中小企業等が認定経営革新等支援機関に対して負担する計画策定費用及び伴走支援費用を中小企業活性化協議会が3分の2、上限200万円まで補助してきましたが、今回の改正により負担額が300万円にまで引き上げられました。また、計画遂行と併せて経営者保証解除に取り組む場合にかかる金融機関との交渉費用(ただし、支援機関である弁護士に限る)について、新たに中小企業活性化協議会が3分の2(上限10万円)を負担することとなりました。

中小企業再生支援協議会による収益力改善支援の強化

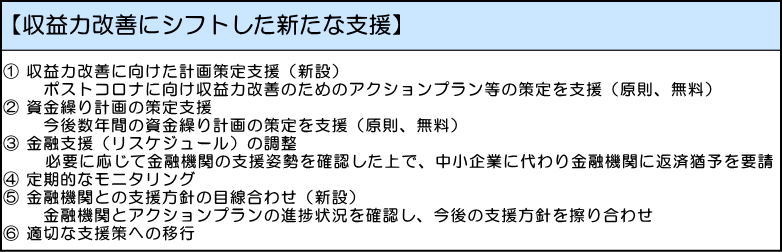

中小企業再生支援協議会がコロナ禍で緊急的に実施している特例リスケジュール支援が、ポストコロナを見据えて収益力改善支援へとシフトされました。

中小企業再生支援協議会とは、中小企業の再生に向けた取り組みを支援するため、都道府県ごとに設置された公的機関です。中小企業活性化協議会(現在は、中小企業再生支援協議会へ改組)では、これまで主にリスケジュールを中心とした支援を行ってきましたが、今回の改正により企業の収益力の改善をメインとした支援へシフトすることとなりました。

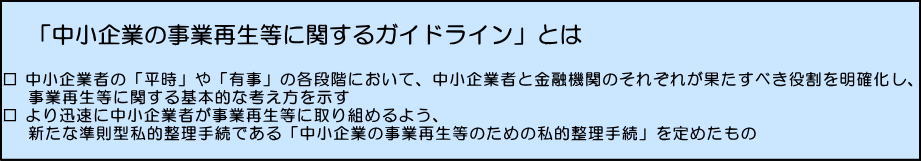

「中小企業の事業再生等に関するガイドライン」の策定・活用

増大する債務に苦しむ中小企業の円滑な事業再生等を一層支援するため、「中小企業の事業再生等に関するガイドライン」を策定(4月15日適用開始)。ガイドラインでは、①関係者の事業再生等に関する基本的な考え方、②中小企業版私的整理手続が整理されました。

本ガイドラインは三部構成となっており、第一部ではガイドラインの目的等について、第二部では中小企業の事業再生等に関する基本的な考え方、第三部では中小企業版の準則型私的整理手続の指針が定められています。

中小企業再生ファンドの拡充

中小企業再生ファンドによる支援として、中小機構の最大出資比率の引き上げ(50%→80%)に加え、補正予算(300億円)も活用し、コロナの影響が大きい業種(宿泊、飲食等)を重点支援するファンドの組成やファンド空白地域の解消の促進が定められました。

「中小企業再生ファンド」とは、債務超過に陥った企業の既往債務の買取り、ハンズオン支援等の再生支援を実施するため、地域金融機関等とともに(独)中小企業基盤整備機構が出資して組成されたファンドです。今回の施策においては、中小機構の最大出資比率を従来の50%から80%へ引き上げ、中小機構の関与を深めるとともに、宿泊や飲食業などのコロナ被害が大きかった業種を中心にファンドを組成することや、これでファンドがなかった地域について順次、組成していくものとなっています。

再生事業者の収益力改善支援の拡充

事業再生に取り組む事業者の収益力改善を促すため、事業再構築補助金において、通常枠よりも補助率を引き上げた「回復・再生応援枠」(補助率3/4(中堅2/3))を創設(再生事業者の加点措置も実施)。ものづくり補助金においても、再生事業者の①補助率引き上げ(2/3)、②審査時の加点が措置されました。

今回の施策においては、「事業再構築補助金」と「ものづくり補助金」の内容が拡充されました。事業再構築補助金においては、あらたに第6回以降の公募から「回復・再生応援枠」が創設され、他の枠よりも有利な補助率:3/4(中堅は2/3)が適用されています。また、ものづくり補助金においては、小規模企業者・小規模事業者と同様、再生事業者も優遇の対象とし、補助率2/3(通常は1/2)が適用されています。

個人破産回避に向けたルールの明確化

金融機関が中小企業より「経営者保証ガイドライン」に基づく保証債務整理の申出を受けた場合には、これに誠実に対応するとの考え方が明確化されました。

「経営者保証ガイドライン」とは、中小企業金融における経営者保証について、主たる債務者、保証人および金融機関などの債権者において合理的な保証契約のあり方を示すとともに、主たる債務の整理局面における保証債務の整理を公正かつ迅速に行うための準則を定めたものです。(平成25年12月5日公表)

現在はこの「経営者保証ガイドライン」から派生し、事業承継時や廃業時を対象とした「事業承継時に焦点を当てた経営者保証に関するガイドラインの特則」と「廃業時における経営者保証に関するガイドラインの基本的考え方」も作成されています。

本ガイドラインは、保証契約時等の対応として

などを定めたものとなっています。

本来、この経営者保証に関するガイドラインにもとづき債務整理を行った場合には、保証人は個人破産せず、信用情報登録機関にも報告・登録されません。しかし、本ガイドライン制定後も、廃業時に個人保証を行う経営者が個人破産となるケースが多かったことから、今回の改正により「廃業時における経営者保証ガイドラインの基本的考え方」の方針が追加されました。

再チャレンジ支援の拡充

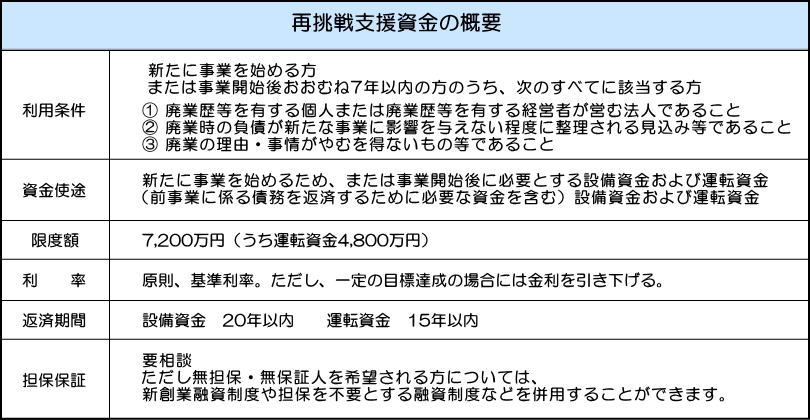

経営者の再チャレンジに向け、中小機構の人材支援事業を廃業後の経営者にまで拡大。また、中小機構において、廃業後の再チャレンジに向けた専門家支援を展開するものとされました。「再チャレンジ支援むとは、廃業歴のある方が、再度、経営にチャレンジしようとする場合に、それを経営や財政面から支援する取組みです。

今後においては、中小機構の人材支援事業を廃業後の経営者にまで拡大した研修事業を行うこと(各種講座の開催等)や、再チャレンジに向けた専門家支援などが予定されています。なお、日本政策金融公庫の融資においては、創業に再挑戦する方への支援措置(廃業歴等のある方が新たに事業を始める場合等の設備資金、運転資金)が拡充(運転資金の返済期間を「7年以内」から「15年以内」へと延長)されています。

収益力改善・事業再生・再チャレンジの一元的な支援体制の構築

全国47都道府県に設置されている中小企業再生支援協議会を経営改善支援センターと統合し、収益力改善・事業再生・再チャレンジを一元的に支援する組織として「中小企業活性化協議会」を設置。新組織では、増員体制(280名→380名)を継続するとともに、地域金融機関から100名規模のトレーニーも受け入れ、地域の支援専門家の育成も実施することとされました。

コロナ禍における「原油価格・物価高騰等総合緊急対策」 について

政府は、「中小企業活性化パッケージ」制定後の令和4年4月 26日に追加の支援対策としてコロナ禍における「原油価格・物価高騰等総合緊急対策」 を公表しました。

ここでは、この対策のうち、とくに中小企業に関係が深いものについて解説いたします。

賃上げ促進税制や実施企業への優遇

積極的な賃上げや人材投資に取り組む中小企業に対し、賃上げ促進税制や、赤字でも賃上げした中小企業に対する補助金の補助率の引上げを図る。

独占禁止法や下請代金法による監視の強化

賃金引上げの環境を整備するため、独占禁止法上の「優越的地位の濫用」や下請代金法上の「買いたたき」などに対する取締りを強化する。

生活困窮者支援策の申請期限の延長

緊急小口資金等の特例貸付、新型コロナウイルス感染症生活困窮者自立支援金及び住居確保給付金の特例措置(職業訓練受講給付金との併給を含む)の申請期限を8月末まで延長する。

緊急小口資金等の特例貸付の償還免除要件の周知徹底

住民税非課税世帯が償還免除となっている緊急小口資金等の特例貸付について、償還免除要件の周知徹底を行う。

参考:「原油価格・物価高騰等総合緊急対策」

https://www.cas.go.jp/jp/seisaku/genyukakaku_bukkakoutou/pdf/honbun.pdf

まとめ

「中小企業活性化パッケージ」」は、全部で11個の施策をまとめたものです。このパッケージは、主に「コロナ資金繰り支援の継続」と「中小企業の収益力改善・事業再生・再チャレンジの総合的支援」の2つから構成されていますが、その内容はほとんどが既存の政策の拡充や延長したものとなっています。

しかし、施策にはセーフティネット4号の延長や、実質無利子・無担保融資の継続等といった、直接、中小企業の資金繰りに影響するものも多いため、上手に活用すれば経営改善のきっかけとすることができます。また、「原油価格・物価高騰等総合緊急対策」 も発表されたため、こちらについてもあわせて利用できるものがないかを検討しましょう。

みそら税理士法人 神戸オフィス

〒650-0036 神戸市 中央区 播磨町49番地 神戸旧居留地平和ビル5F

TEL : 078-392-2001

FAX : 078-392-2002

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

財務分析から

貴社特有の課題を把握!!