こんにちは。みそら税理士法人 廣岡でございます。

今回は平成30年度税制改正において、大きく改正された「特例事業承継税制(10年間限定)」について説明致します。

「特例事業承継税制」のポイント

以前より使いやすく、リスクが減少

猶予割合を100%へ引き上げ、雇用確保要件の実質撤廃、減免制度の導入などにより以前より使いやすく、リスクが減少した制度となりました。

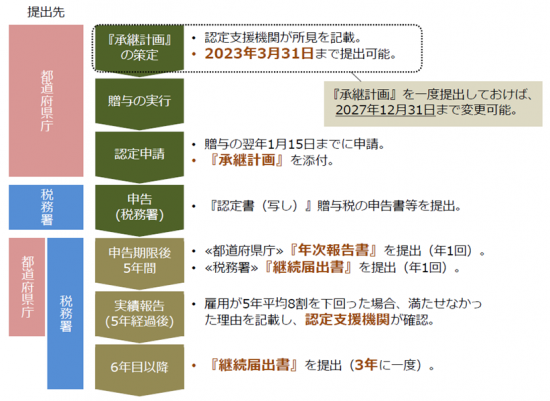

「特例承継計画」の提出が必要

2023年年3月31日までに、認定経営革新等支援機関の指導および助言を受けた「特例承継計画」を都道府県に提出しなければなりません。

2027年12月31日までの贈与が対象

2027年12月31日までの贈与が対象となります。

あくまで税額が「猶予」される制度(「免除」ではない)

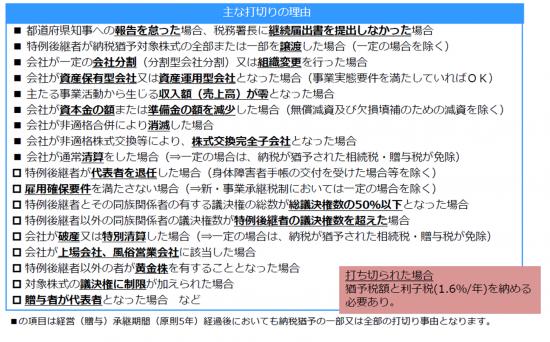

要件を満たさなくなった場合のリスクも考慮する必要があります。なお、要件を満たさなくなった場合、猶予税額と利子税(1.6%/年)を納付する必要があります。

都道府県および税務署に報告の継続が必要

適用を受けた後、適用要件を満たしているか確認し、都道府県および税務署に報告し続ける必要があります。

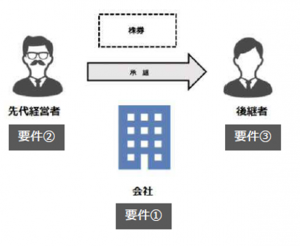

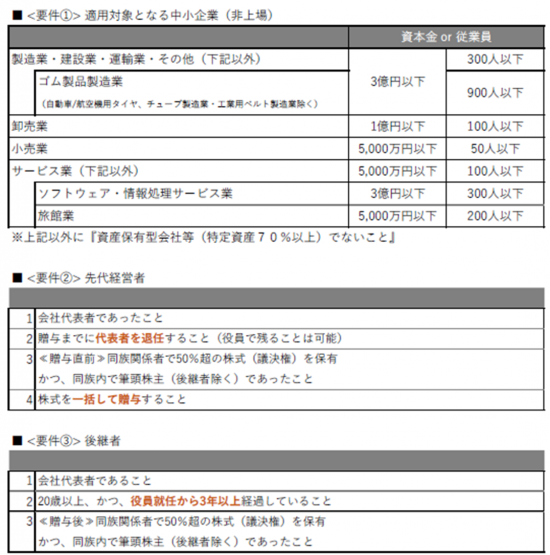

「特例事業承継税制」の概要

『会社(①要件あり)』の代表権を有していた『先代経営者(②要件あり)』が『後継者(③要件あり)』に、株式の贈与/相続があった場合、贈与税/相続税の納税が100%猶予されるものです。

「特例事業承継税制」の手続き

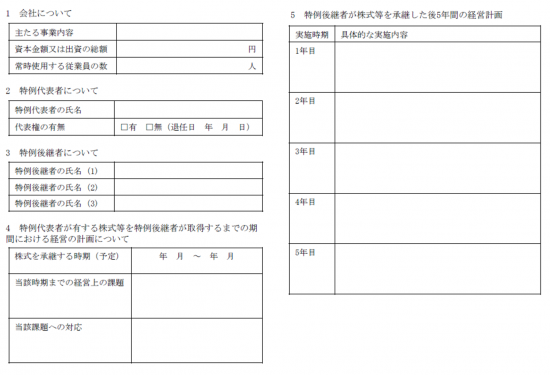

「特例事業承継税制」の様式

「特例事業承継税制」の主な打ち切り理由

要件を満たさなくなった場合のリスクも考慮し、当該税制を適用するかの判断が必要です。

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

お金の掛からない・

スムーズな

バトンタッチを目指します。