こんにちは。みそら税理士法人 中谷です。

音楽家の山下達郎さんがご自身の音楽についてインタビューで「耐用年数を10-20年持つものを作りたい」と回答されていました。職業柄これまで「耐用年数」という言葉はよく聞きますが、会計処理以外で聞くのがとても新鮮で印象的でした。

この「耐用年数」、税務の世界では一定の基準があります。どのように決められているのでしょうか?

目次

法定耐用年数とは

耐用年数とは固定資産の使用可能期間のことであり、法定耐用年数として減価償却資産の耐用年数等に関する省令(耐用年数省令)別表第一から別表第六までにおいて、減価償却資産の種類、用途等ごとに定められています。

使用することによって価値が減少するような資産(「減価償却資産」といいます)を取得した際、取得額をいきなり費用として計上するのではなく、まずは資産として計上し、一定の方法により各事業年度の費用として配分します。この処理を「減価償却」といいます。

この、減価償却費の計算の際、耐用年数を用います。耐用年数が長ければその分1年間で費用計上できる金額が少なく、逆に耐用年数が短ければ費用計上できる金額も大きくなります。

少額減価償却資産の取扱い

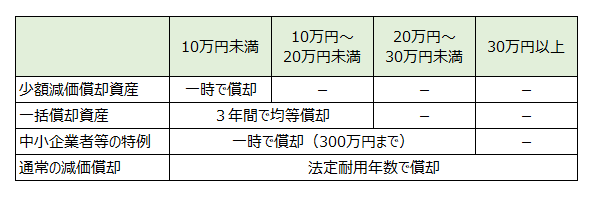

減価償却資産の取得価額が10万未満のものは、一度に費用として計上することができます。

また、取得価額が20万円未満の減価償却資産は、通常の減価償却に代わって、3年間均等の償却を選択することもできます。

さらに、一定の要件を満たす中小法人であれば、取得価額が30万円未満の減価償却資産を年間の合計額が300万円まで一時に償却することができます(※)。

※当初は令和4年3月31日まででしたが、令和4年度の税制改正により2年間延長され、令和6年3月31日までの資産が対象となりました。

まとめると下記の図の通りです。

中古資産の耐用年数

中古資産についても法定耐用年数を原則適用しますが、期間が相当経過している場合もあり、実態に合わないケースがあります。

そのため、中古資産を事業の用に供した時以後の使用可能期間(残存耐用年数)で見積り、耐用年数とすることができます。

また、耐用年数の見積もりが困難な場合には簡便法により計算することができます。

【簡便法による計算方法】

●法定耐用年数の全部を経過した資産

→法定耐用年数×20%=残存耐用年数

●法定耐用年数の一部を経過した資産

→(法定耐用年数 ― 経過年数)+経過年数×20%=残存耐用年数

残存耐用年数は1年未満の端数は切り捨て、2年未満となる場合は2年とします。

経営支援、資金調達、相続、助成金に強い「みそら税理士法人」・「みそら社会保険労務士法人」ブログ

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。