こんにちは。みそら税理士法人 植月です。

以前、年末調整に関する事について解説してまいりましたが、

今回は年末調整の延長である令和2年度所得税確定申告の改正点について、

確認していきたいと思います。

目次

年末調整と確定申告の違い

そもそも年末調整と確定申告の違いは、ご存知でしょうか。

年末調整と確定申告の違いは以下の通りです。

【年末調整】

会社が従業員の1年間の「給与所得」を確定し、大まかに天引きしていた税金を年末に計算し直して

還付・または徴収すること。

【確定申告】

フリーランスや自営業などの個人事業主で、事業収入がある人、不動産収入や株取引での所得がある人などが申告・納税すること。

更に確定申告をする上で、税制上優遇されているのが青色申告の対象者になります。

青色申告対象は『事業所得』『不動産所得』『山林所得』のいずれかがある個人事業主になります。

今回の改正点である青色申告特別控除の適用は『事業所得』もしくは『不動産所得』のある個人事業主のみが対象となります。

上記を踏まえて確定申告の改正点にふれたいと思います。

改正点1 個人の所得税について

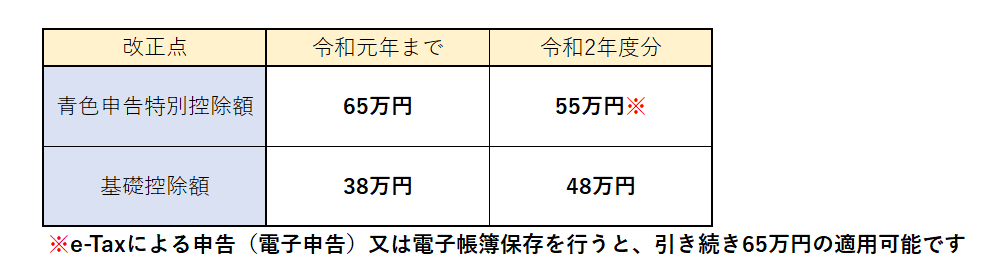

改正点を下図にまとめてみましたので、ご参考下さい。

主な改正点としまして、青色申告特別控除額・基礎控除額の2点があげられます。

次項で、青色申告特別控除額について、確認してまいります。

基礎控除の改正点の詳細につきましては、下記記事にて解説しておりますので、ご確認下さい。

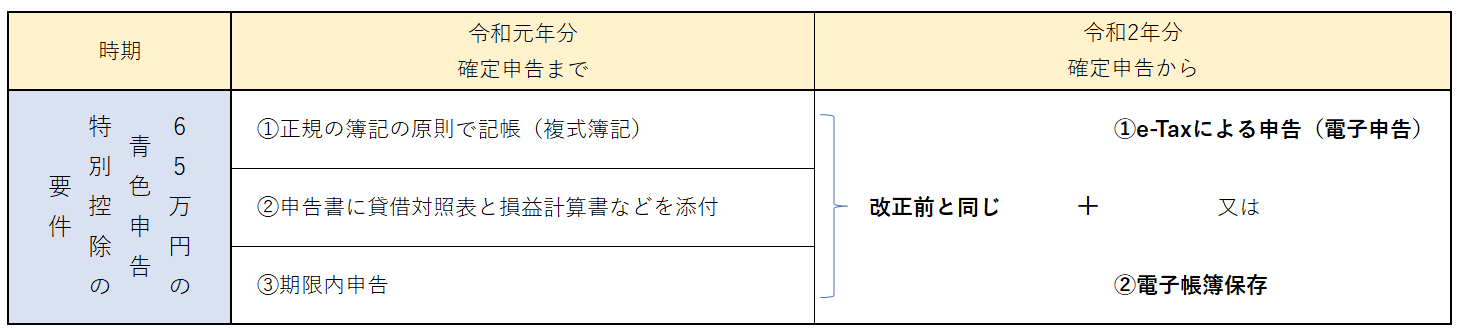

改正点2【(令和2年分以後)65万円の青色申告特別控除】の適用要件

▷e-Taxによる申告(電子申告)又は電子帳簿保存を行うと、引き続き65万円の青色申告特別控除が適用可能です。

《青色申告特別控除額の適用を受けるために要件》

e-Taxによる申告(電子申告)とは・・・

▷e-Taxとは、申告などの国税に関する各種の手続きについて、インターネットを利用して電子的に手続きが行えるシステムです。

電子帳簿保存とは・・・

▷一定の要件の下で帳簿を電子データのままで保存できる制度です。この制度の適用を受けるには、帳簿の備付けを開始する日の3ヶ月前の日までに申請書を税務署に提出する必要があります。

※原則として課税期間の途中から適用することはできません。

▷改正後の65万円の青色申告特別控除を受けるためには、その年中の事業に係る仕訳帳及び総勘定元帳について、税務署長の承認を受けて電磁的記録による備付け及び保存を行う必要があります。

令和2年分に限っては、令和2年9月30日までに承認を受けて、同年12月31日までの間に、仕訳帳および総勘定元帳の電磁的記録による備付け及び保存を行うことで、65万円の青色申告特別控除を受けることができます。

最後に

国内に新型コロナウイルス感染症の影響により、納税についての猶予制度など公表されています。

それに伴い、税務署などへ出向かずに、パソコンやスマートフォンを使用してインターネットで手続きする動きが今後更に加速すると考えられます。

しかし感染予防の観点から電子申告による利点はある反面、手続きの複雑化などが懸念されます。

些細なことでも構いませんので、ご不明点などお気軽にご質問下さいませ。

出典:国税庁「令和2年分の所得税確定申告から青色申告特別控除額・基礎控除額が変わります」

経営支援、資金調達、相続、助成金に強い『みそら税理士法人』・『みそら社会保険労務士法人』ブログ

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。