こんにちは。廣岡会計事務所 廣岡でございます。

今回は法人税関係の大きな改正の一つである『研究開発税制』について記載致します。

<参考> その他の大きな改正:『設備投資促進税制』

目次

平成29年度改正のポイント

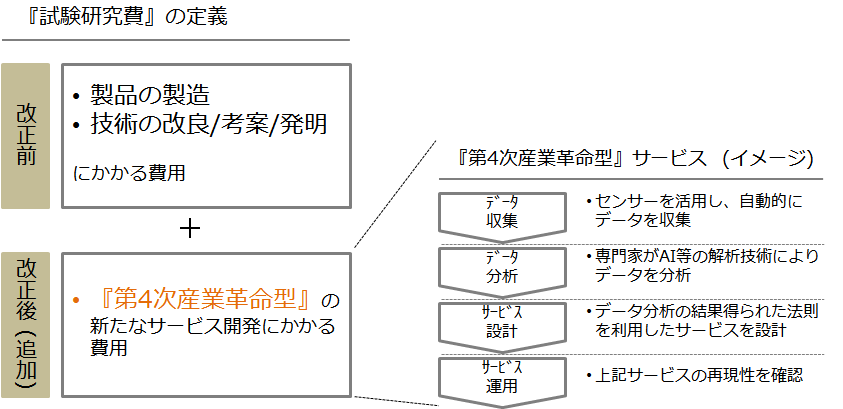

(a) 試験研究費の対象にIoT、ビックデータ、人工知能等を活用した「第4次産業革命型」のサービスが追加。(改正前:製造業が主)

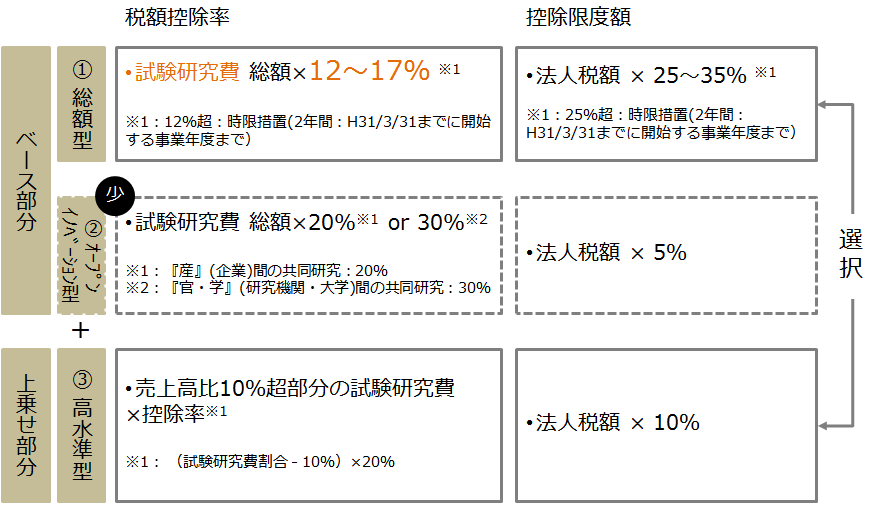

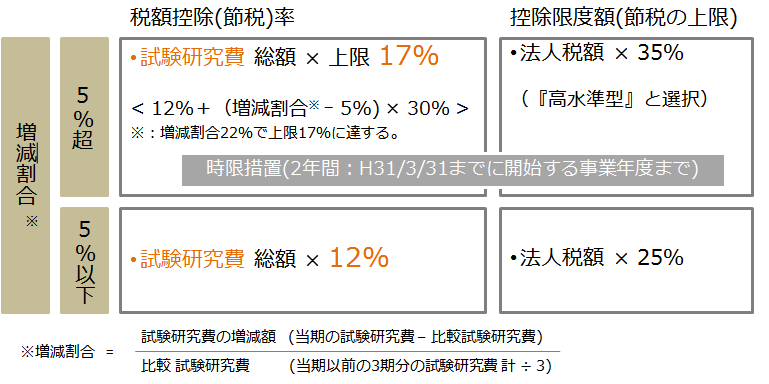

(b) 試験研究費の増減に応じて『税額控除率』,『控除限度額』を見直し。(改正前:金額一律)

(c) オープンイノベーション型(産官学との共同研究・開発)につき、対象費用の追加・変更の柔軟化・手続きの簡素化。

つまり、? 以前は製造業中心だったのが、データを取り扱うIT企業にも拡充されるとともに、? 控除率が一律(12%)だったものからメリハリ(金額増減に応じて控除率が変化)をつけた税額控除となりました。

試験研究費の定義

一般的には、研究開発を終えてから製品の量産を開始することとなりますが、当然、量産後に発生した費用は研究活動に当たらないため、試験研究費には該当しないこととなります。

このように、研究開発の完了のタイミングが重要である一方、量産開始の具体的な時期の判断は、客観的に証明することが困難であるため、研究開発が完了した時点で取締役会・経営会議の議事録を整備しておくことをおすすめします。

なお、例示ですが、以下の4つは試験研究費に該当しませんので、ご留意願います。

? 事務能率・経営組織の改善に係る費用

? 販売方法の改良や販路の開拓に係る費用

? 単なる製品のデザイン考案に係る費用

? 既存製品に対する特定の表示の許可申請のために行うデータ集積等の臨床実験費用

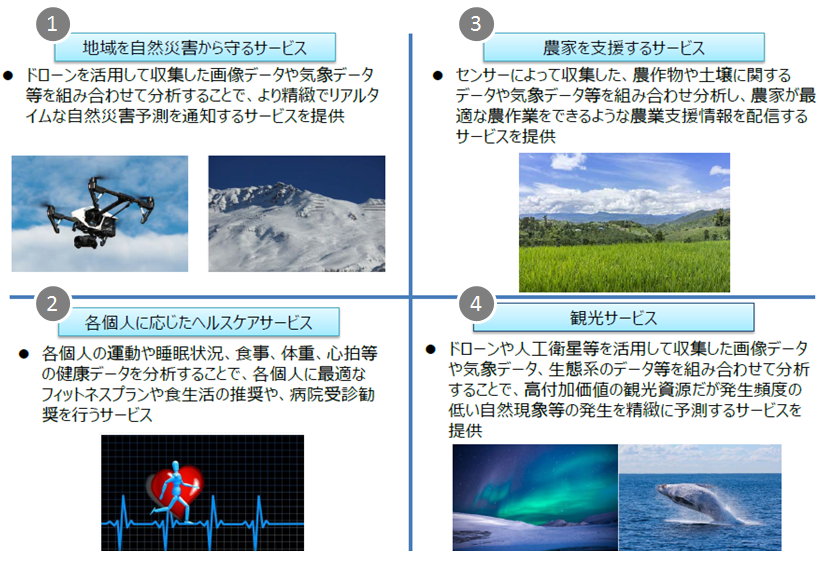

参考:第4次産業革命型サービスの例示

出所:経済産業省 研究開発税制『平成29年4月以降の制度概要』

研究開発費の概要(中小企業者等)

なお、「オープンイノベーション型」の適用は中小企業では事例が少ないと考えられるため、説明を割愛致します。

総額型の概要(中小企業者等)

今回の改定では、中小企業のうち試験研究費の増加割合が5%超の場合に、?税額控除率:最大17%(12%?17%)、?控除限度額:当期の法人税額×35%まで拡充されています。

高水準型の概要(中小企業者等)

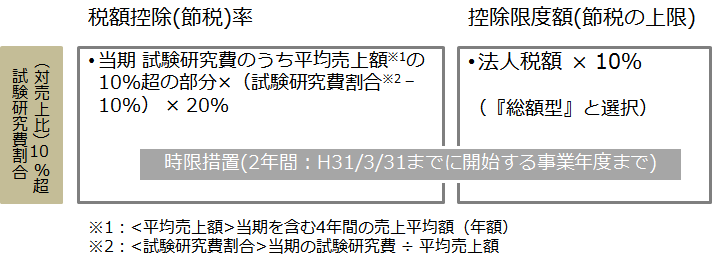

平均売上の10%を超えて試験研究費を使う場合は「総額型」の上乗せ措置として、税額控除が増加しますが、一般的に売上(年額)の10%を超えて試験研究費を使える中小企業は数少ないと考えられます。

その他留意点(実務上の取扱)

研究開発税制を適用する際には『?試験研究費の範囲(研究開発に用いた原材料、人件費、外注費、減価償却費、経費等)』及び『?社内管理体制』が税務上ポイントですので、具体的な実務上の取扱いにつき、弊所までお尋ね頂ければ幸いでございます。

〈姫路・神戸の経営支援、資金調達、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉

「困った」を解決!!

地域最大規模の専門家

集団がサポート致します。