こんにちは 廣岡会計事務所 奥長でございます。

寒さが増す毎日ですが、皆様いかがお過ごしでしょうか?

今回は事業者様に向けて、配偶者控除改正に伴う源泉徴収事務がどのように変更

になったかをご紹介いたします。

配偶者控除の改正の詳しい内容については、以下の記事をご覧ください。

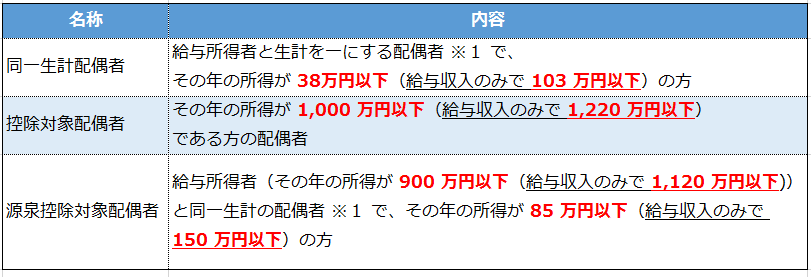

≪平成30年分以後は、用語が少し難解に?≫

改正に伴い、用語が以下の3種に増えました。

※1 青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。

※2 控除対象配偶者のうち年齢70歳以上の配偶者は老人控除対象配偶者となります。

≪給与の源泉徴収業務の概要≫

給与等を支払う際に行う源泉徴収業務ですが、こちらは「給与所得の源泉徴収税額表」

を利用して行うこととなります。

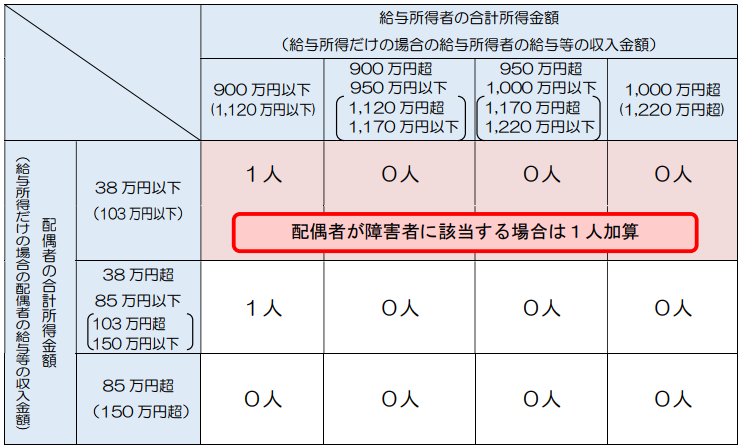

その際、『扶養親族等』の数を算定する必要があり、そちらの算定方法が以下のように変更になりました。

(算定方法)

出典:国税庁 平成30年分以降の配偶者控除及び配偶者特別控除の取り扱いについて?毎月(日)の源泉徴収のしかた?

このため、配偶者が扶養親族等の数に入る場合は、

(大前提)給与所得者の所得が900万円以下(給与収入のみで1,120万円以下)

?配偶者の所得が38万円以下(給与収入のみで103万円以下)のケース

?配偶者の所得が38万円超85万円以下(給与収入のみで103万円超150万円以下)のケース

のみとなります。

※同一生計配偶者が障害者に該当される場合は、扶養親族等の数に1人を加えて計算

≪具体例≫

?ご主人の年収が1,120万円以下で、奥様の年収が103万円以下

∴扶養親族等の数:1人 配偶者控除の適用有

?ご主人の年収が1,120万円以下で、奥様の年収が103万円超150万円以下

∴扶養親族等の数:1人 配偶者特別控除の適用有

?ご主人の年収が1,120万円超1,220万円以下で奥様の年収が103万円以下

∴扶養親族等の数:0人 配偶者控除の適用有

以上となります。

今回の改正で、配偶者控除の適用は非常に複雑となりましたので、源泉徴収義務のある事業者様は

適宜徴収方法に誤りが無いかご確認をいただけますと幸いです。

ご不明点等ございましたら、お気軽にお問い合わせください。

〈姫路・神戸の経営支援、資金調達、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉